Кто удовлетворит аппетиты Поднебесной?

Современное состояние импорта газа Китаем и его перспективы

До 2006 года внутренние потребности Китая в газе полностью обеспечивались за счет собственного производства. Однако для удовлетворения быстрорастущего внутреннего спроса страна с 2006 года начала импортировать сжиженный природный газ (СПГ), с конца 2009 года – трубопроводный газ.

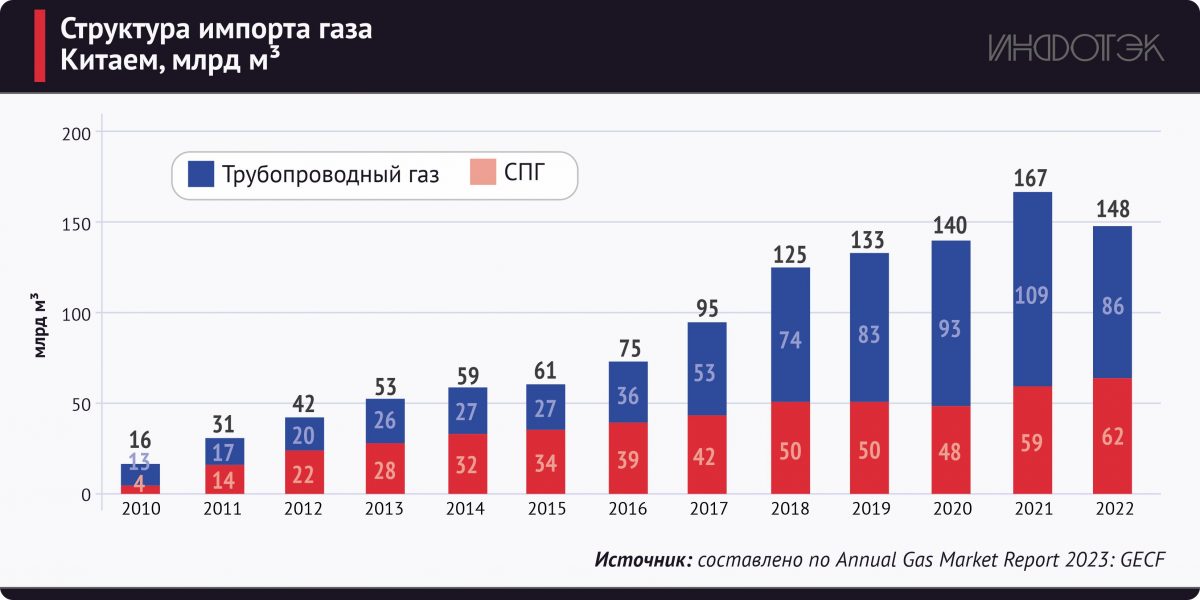

В 2022 году объем импорта газа Китаем составил 147,8 млрд куб. м (см. рис. 1), в том числе 85,7 млрд куб. м (58,0%) составили поставки СПГ и 62,1 млрд куб. м (52,0%) – трубопроводного газа.

Зависимость от внешних поставок газа продолжает расти, увеличившись до 40,8% в 2022 году. Начиная с 2017 года в Китае импорт СПГ впервые превысил объемы закупок трубопроводного газа. В период с 2018 по 2021 годы КНР, обогнав Японию, являлась крупнейшим в мире импортером природного газа. Однако в 2022 году в результате введения антиковидных ограничений и замедления экономической активности Китай вновь уступил пальму первенства Японии (63,4 млн т против 73,1 млн т).

Рис 1

Трубопроводные поставки

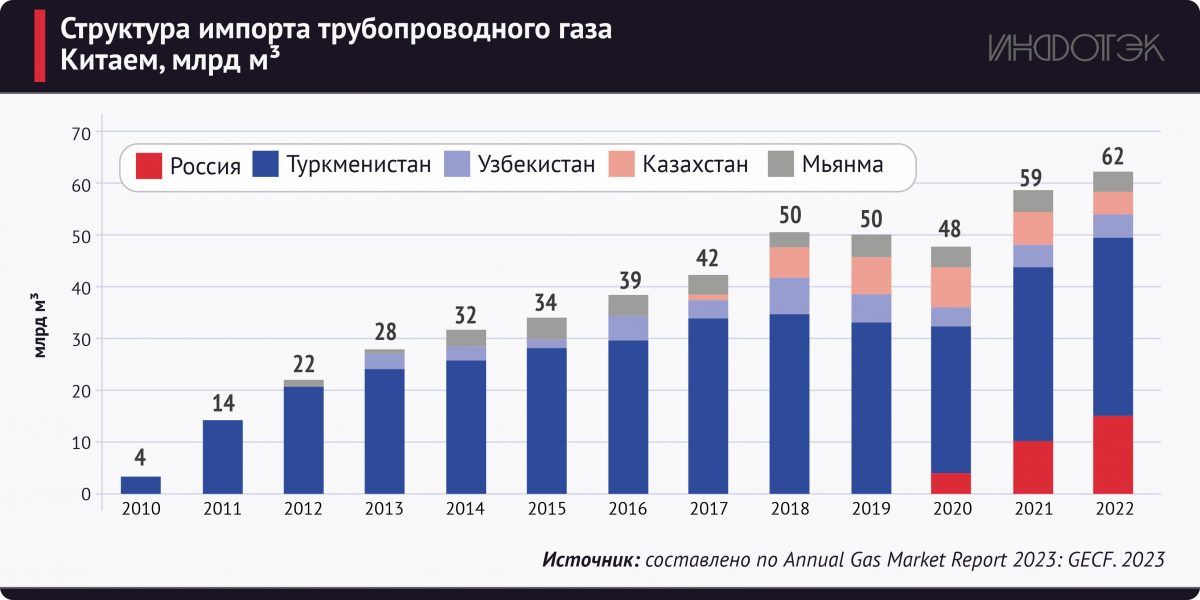

Поставки трубопроводного газа в Китай (см. рис. 2) осуществляются из Туркменистана, Узбекистана и Казахстана по сетевому газопроводу Центральная Азия – Китай (в 2022 году – около 45,8 млрд куб. м). С 2013 года импорт также начал идти из Мьянмы по газопроводу пропускной способностью 13 млрд куб. м. Участниками проекта по строительству данного газопровода являлись компании CNPC, MOGE, Daewoo International, KOGAS, Indian Oil и GAIL. В 2022 году из Мьянмы в Китай было экспортировано 3,8 млрд куб. м, что на 9,5% меньше, чем в предыдущем году.

Рис 2

С декабря 2019 года начались поставки природного газа из России по магистральному газопроводу "Сила Сибири". В 2022 году, по данным Главного таможенного управления КНР, из РФ в КНР было поставлено 15,5 млрд куб. м, что на 49,1% выше уровня 2021 года.

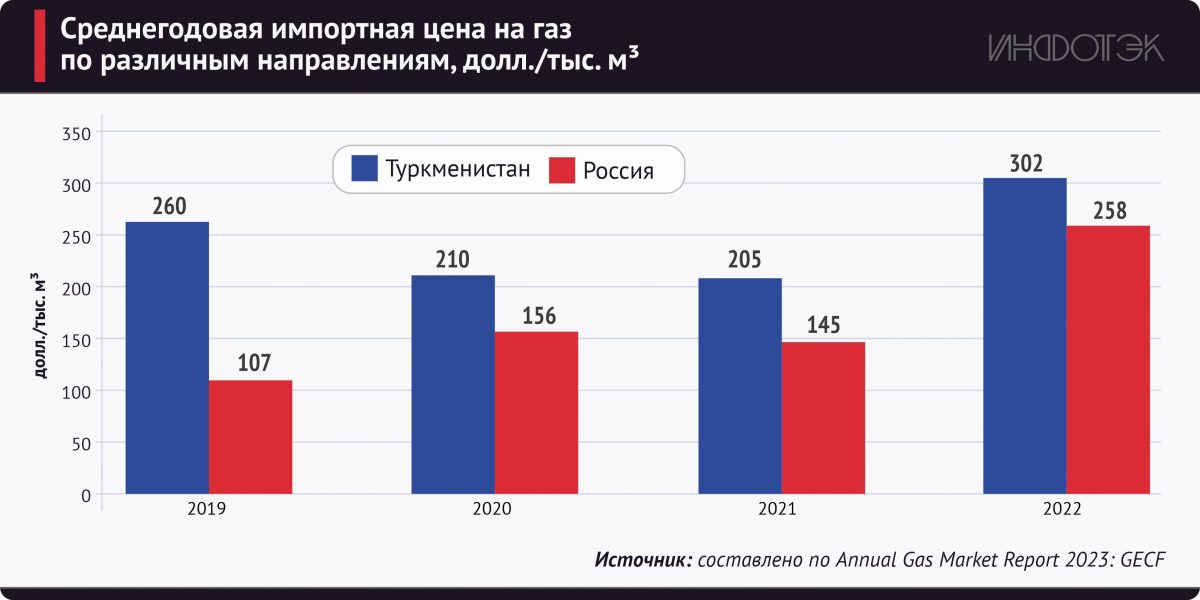

В 2022 году, по расчетам автора по данным Reuters и IHS Markit (входит в структуру S&P), средняя импортная цена на газ из России составила $258,1 за 1 тыс. куб. м, что на 14,5% ниже стоимости туркменского газа (см. рис. 3).

Преимуществом российского газа является то, что согласно долгосрочному контракту цена на него привязана к стоимости корзины нефтепродуктов с девятимесячным лагом. В 2023 году "Газпром" планирует обеспечить поставку в КНР 22,4–23,5 млрд куб. м.

Рис 3

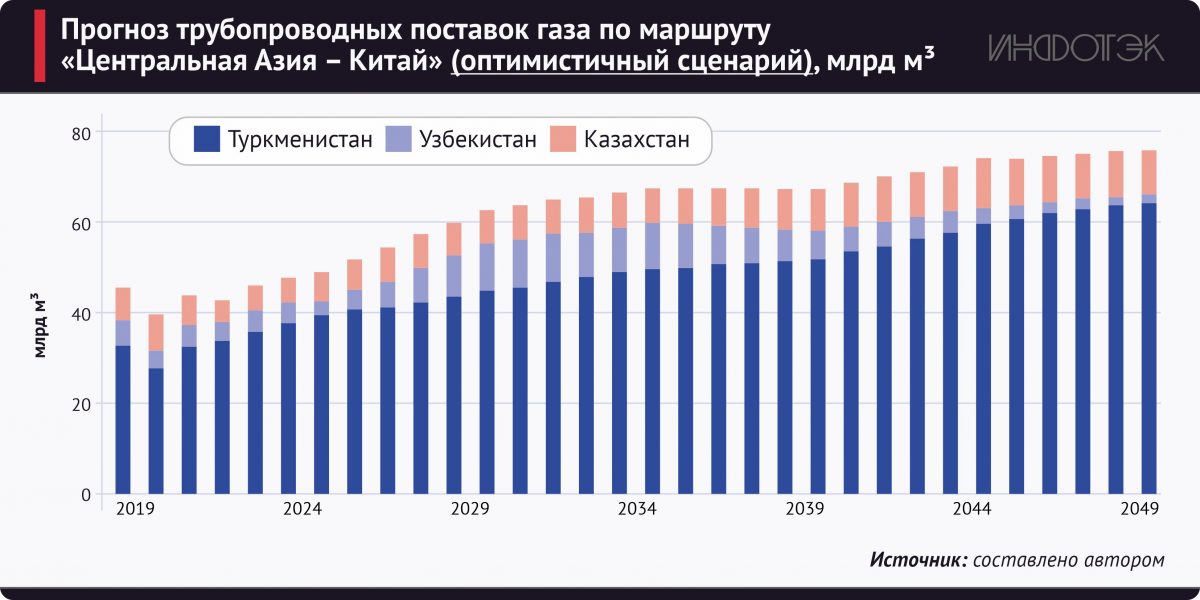

Несмотря на достаточно привлекательные цены на российский газ, китайская сторона планирует завершить к 2028 году сооружение четвертой линии (Line D) газопровода Центральная Азия – Китай (в то время как переговоры по газопроводу "Сила Сибири – 2" находятся в начальной стадии). Данная ветка пропускной способностью 30 млрд куб. м в год позволит транспортировать природный газ с туркменского месторождения Галкыныш до китайского города Кашгар (см. рис. 4 и 5). Напомним, что интенсивная разработка упомянутого месторождения может обеспечить увеличение добычи газа в Туркменистане с нынешних 87 млрд куб. м до 151 млрд куб. м к 2050 году.

Рис 4

Отметим, что еще 8 мая 2015 года "Газпром" и CNPC подписали соглашение об основных условиях поставок газа по новому маршруту, получившему название "Сила Сибири – 2". При этом по техническим параметрам данный проект не отличался от газопровода "Алтай" образца 2006–2010 годов. Соглашение от 2015 года на сегодняшний день – последний официальный двусторонний документ "Газпрома" и CNPC, обозначающий их намерение подписать контракт на поставку газа по западному маршруту и его основные параметры. При этом в июне 2016 года CNPC официально заявила, что три ключевых параметра соглашения – объем, цена и сроки начала поставок газа – согласованы не были. Их обсуждение продолжилось в 2016–2018 годах. В сентябре 2018 года "Газпром" заявил, что согласованы все параметры контракта на поставку газа, кроме цены.

Продвижение проекта "Сила Сибири – 2" неоднократно приостанавливалось на протяжении 2018–2022 годов в связи с противоречиями сторон в отношении цены, но, главное, из-за отсутствия интереса к данному маршруту с китайской стороны. Это объясняется значительной удаленностью (почти на 4 тыс. км) точки входа газопровода на территорию КНР от конечных потребителей. Указанный факт потребует от CNPC строительства своими силами всей необходимой газотранспортной инфраструктуры на территории Китая.

Транспортные расходы китайской стороны при эксплуатации газопровода "Сила Сибири – 2" будут составлять приблизительно $270 за 1 тыс. куб. м, поэтому если российская сторона не предоставит ценовых скидок, то перспективы строительства данного газопровода до 2030 года остаются достаточно пессимистическими. При увеличении собственной добычи и текущих внутренних ценах для китайской стороны этот проект будет достаточно дорогим в отличие от расширения газопровода Центральная Азия – Китай. Если принять во внимание необходимость дальнейшего расширения магистральной трубопроводной инфраструктуры, то стоимость проекта увеличивается еще больше.

Отличительной чертой "Силы Сибири – 2" является отсутствие каких-либо технологических механизмов балансировки поставок (например, путем использования ПХГ), что также вызывает критические замечания российских экспертов.

Учитывая неразвитость системы ПХГ на территории Китая, пиковый отбор газа из трубопроводной системы будет, скорее всего, совпадать с зимним пиковым отбором из ЕСГ внутренними потребителями, что может привести к кратковременному дефициту предложения газа в Западной Сибири. Не совсем ясно, как "Газпром" в данном случае будет балансировать внутренний рынок газа с учетом своих экспортных обязательств.

Поэтому, учитывая, что основной рост спроса на газ сконцентрирован в приморских районах Китая, более перспективным направлением увеличения поставок российского газа в КНР является СПГ. Напомним, что мощности СПГ-терминалов в Китае к 2050 году составят около 340 млн т, что в три раза выше уровня 2020 года.

Импорт СПГ

В 2022 году в результате замедления роста экономической активности и промышленного производства, а также вследствие достаточно высоких цен на СПГ импорт указанного ресурса Китаем снизился на 19,7%, до 63,4 млн т, или 85,7 млрд куб. м (см. рис. 6).

Рис 6

Поставки СПГ в Китай в прошлом году осуществляли 24 страны, но более 90% импорта пришлось на семь из них: Австралию (21,9 млн т, или 34,4% от зарубежных поставок), Катар (15,7 млн т, 24,7%), Малайзию (7,4 млн т, 11,6%), Россию (6,5 млн т, 10,3%), Индонезию (3,7 млн т, 5,9%), Папуа – Новую Гвинею (2,5 млн т, 4,0%) и США (2,1 млн т, 3,3%).

Несмотря на физическое сокращение поставок СПГ в Китай, стоимостные объемы импорта увеличились на 18,4%, до $52,19 млрд. При этом основной прирост пришелся на закупку катарского и российского СПГ (см. рис. 7).

Рис 7

Перспективы импорта газа

Дополнительные объемы импорта природного газа, которые понадобятся стране до 2025 года, уже в значительной степени законтрактованы. Поставки ожидаются как по трубопроводам, так и в виде СПГ. Важно отметить, что либерализация внутреннего рынка природного газа, которая последовательно осуществляется в КНР, приводит к тому, что импорт СПГ становится более конкурентоспособным по сравнению с трубопроводными поставками, поскольку СПГ-контракты обладают большей гибкостью, а также присутствует возможность спотовых поставок.

По оценке Energy Intelligence, в 2023 году поставки СПГ в Китай вырастут до 67,2 млн т. Оценка Международного энергетического агентства более оптимистична – 68–75 млн т в 2023 году. Ввоз СПГ по уже действующим контрактам составит, по данным Bloomberg и Форума стран – экспортеров газа, не менее 93,7 млн т в год к 2028 году. Крупнейшим экспортером СПГ в Китай останется Австралия, на втором месте – Катар. В дальнейшем, возможно, вырастет импорт из США, Малайзии и России.

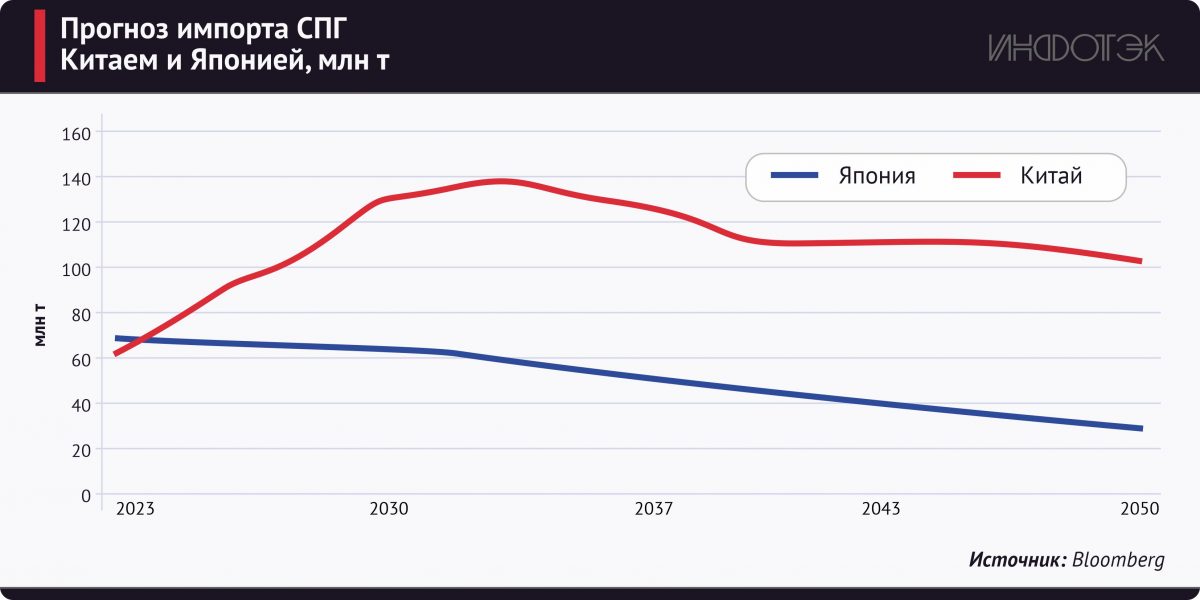

По данным Bloomberg (co ссылкой на Rystad), к 2050 году объем китайского импорта СПГ может вырасти как минимум до 103,5 млн т, при этом пик ввоза придется на 2033 год – 138,9 млн т (см. рис. 8). Ожидается, что мощности регазификационных терминалов в КНР будут расти теми же темпами, что и поставки. Загрузка данных терминалов будет составлять около 60–65%. Однако низкая текущая загрузка мощностей уже приводит к откладыванию проектов по строительству новых объектов.

Рис 8

В условиях текущего и ожидаемого роста импорта сжиженного природного газа Китай существенно диверсифицирует структуру поставок СПГ в страну. Например, в начале ноября 2017 года Sinopec, China Investment Corp. (CIC) и Bank of China подписали предварительное соглашение с властями Аляски и компанией Alaska Gasline Development Corp. (AGDC) о реализации на территории этого американского штата проектов по сжижению природного газа на сумму $43 млрд. Впрочем, вплоть до настоящего времени этот проект так и не получил своего развития.

Американская Venture Global LNG и дочернее предприятие китайской CNOOC Gas & Power Group Co. в конце декабря 2021 года подписали соглашение о купле-продаже СПГ сроком на 20 лет. Согласно условиям сделки, Venture Global LNG будет поставлять 2 млн т СПГ в год на условиях FOB со своего экспортного терминала Plaquemines LNG в округе Плакеминес (штат Луизиана). Кроме того, CNOOC Gas & Power Group Co. будут ежегодно закупать 1,5 млн т у завода Calcasieu Pass компании Venture Global (но на протяжении более короткого срока).

В ноябре 2022 года и июне 2023 года Qatar Energy заключила соглашения о дополнительных поставках СПГ объемом 8 млн т в год сроком на 27 лет с китайской государственной корпорацией Sinopec. Катар будет экспортировать газ с месторождения Северное (проект North Field East).

Стоит отметить, что в прошлом году, несмотря на общее сокращение поставок СПГ в Китай, экспорт указанного ресурса из Катара вырос на 74,8%, до 15,7 млн т. Таким образом, с учетом вышеупомянутого соглашения, импорт СПГ из ближневосточной страны к 2030 году может превысить 22 млн т.

КНР также заинтересована в реализации российских СПГ-проектов. CNPC и Китайский фонд шелкового пути уже участвуют в проекте "Новатэка" "Ямал СПГ" с долями 20% и 9,9% соответственно. Напомним, "Ямал СПГ" работает на базе Южно-Тамбейского месторождения и имеет мощность 17,4 млн т в год (три линии по 5,5 млн т в год каждая и одна линия на 900 тыс. т в год). Первая технологическая линия начала производство в декабре 2017 года, вторая и третья – в июле и ноябре 2018 года соответственно.

Другим проектом "Новатэка", в реализации которого планируют принять участие китайские компании, является "Арктик СПГ – 2". Он реализуется на базе Утреннего месторождения на полуострове Гыдан и предусматривает строительство трех линий общей мощностью 19,8 млн т в год. В конце апреля 2019 года "Новатэк" сообщил о том, что в проект "Арктик СПГ – 2" вошли сразу две компании из КНР: Китайская национальная компания по разведке и разработке нефти и газа (CNODC) и дочернее общество CNPC – Китайская национальная шельфовая нефтяная корпорация (CNOOC).

В соответствии с обязывающими соглашениями, которые "Новатэк" подписал с CNODC и CNOOC в ходе международного форума "Один пояс, один путь", каждая из китайских компаний получила в проекте по 10%.

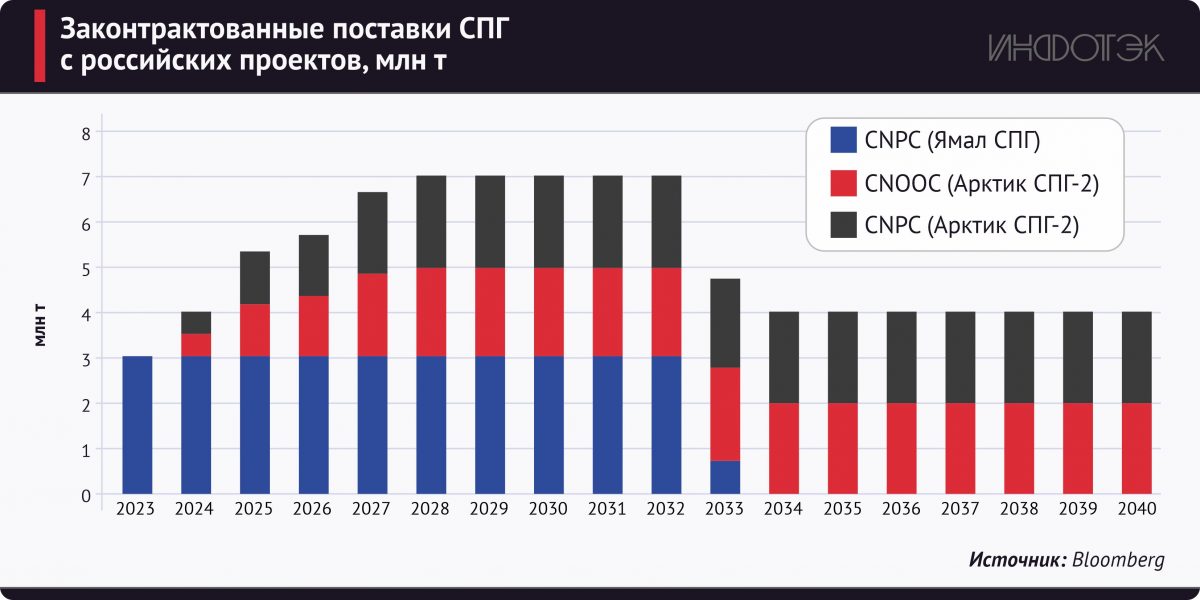

К 2030 году с российского проекта "Арктик СПГ – 2" будет поставляться до 4 млн т СПГ (законтрактованные резервы) в Китай (см. рис. 9). Напомним, с другого проекта, "Ямал СПГ", отгрузки составят 3 млн т. Три контракта заключены на условиях DES, то есть доставлять груз на китайские регазификационные терминалы будет российская компания собственными танкерами.

Рис 9

В качестве фактора риска для роста импорта СПГ можно выделить развитие собственной добычи газа в КНР, что, в свою очередь, может привести к снижению потребности в импортном сырье. По оценкам Форума стран – экспортеров газа и Международного энергетического агентства, развитие собственной добычи опережающими (по сравнению с потреблением) темпами делает вероятным прохождение пика импорта газа в Китае в период после 2033–2040 годов. Этот риск необходимо учитывать при анализе перспектив новых крупных СПГ-проектов.