Между рынком и госрегулированием

Системы топливного обеспечения Азербайджана, Казахстана и Туркменистана "счастливы" и "несчастливы" по-своему

Три прикаспийских государства – Азербайджан, Казахстан и Туркменистан – являются крупными производителями и экспортерами углеводородных ресурсов. Бюджеты этих стран в сильной мере зависят от объемов добычи нефти и газа и от валютных поступлений НГК. Но в каком состоянии находятся внутренние топливные рынки этих стран и с какими проблемами они сталкиваются?

«Суверенный рыночный либерализм» Баку

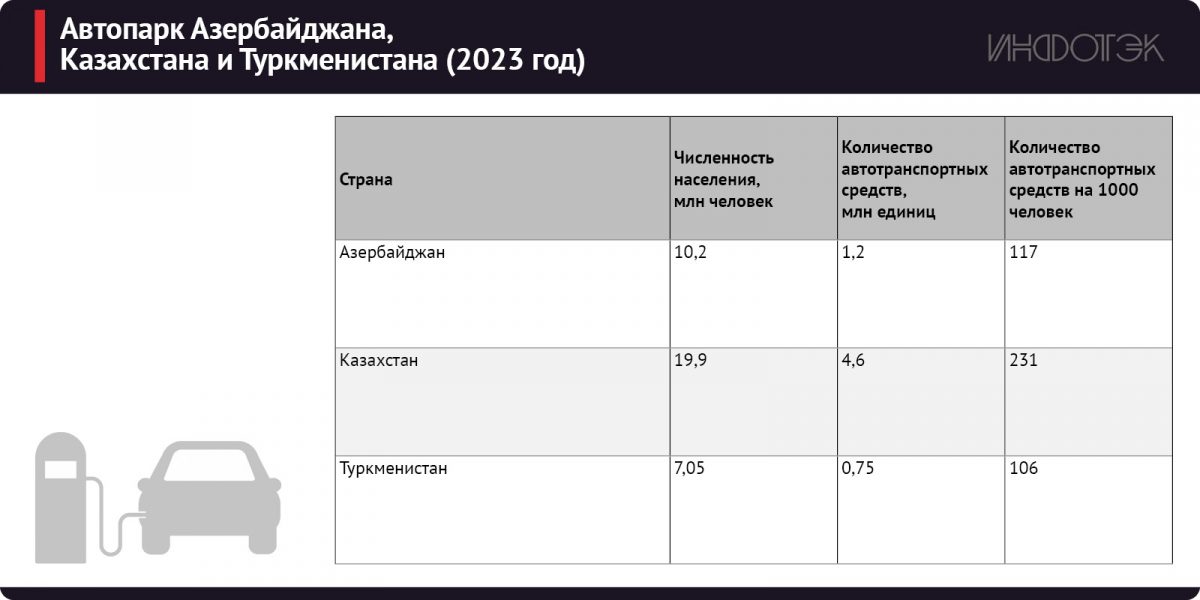

Формально топливный рынок Азербайджана вполне развит – в республике действуют пять крупных розничных трейдеров, в том числе один иностранный – «Лукойл Азербайджан». Суммарное количество АЗС в республике относительно невелико – свыше 250, но их хватает для обслуживания 1,2 млн автотранспортных средств, зарегистрированных в стране, да и число автозаправок растет каждый год. При этом четыре из пяти крупных топливных трейдеров – частные компании. Более того, Государственная нефтяная компания Азербайджанской Республики (ГНКАР) по состоянию на 2023 год уступает по количеству АЗС (53) более крупным игрокам – Azpetrol (100 автозаправок) и «Лукойл Азербайджан» (63).

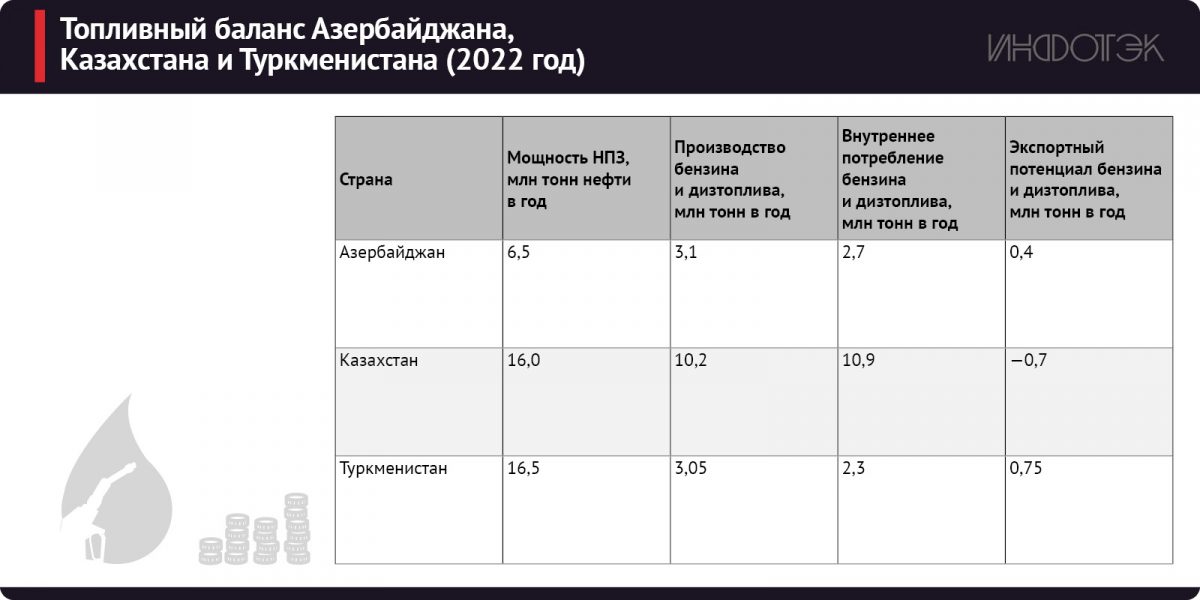

Однако при этом в Азербайджане присутствует достаточно сильное государственное регулирование топливного рынка. Во-первых, в стране действует только один монопольный производитель горючего – это ГНКАР, владеющая НПЗ им. Гейдара Алиева (см. табл. 1).

Во-вторых, ГНКАР является также монопольным оптовым поставщиком топлива. Компания владеет 12 топливохранилищами, где остальные трейдеры оптом закупают бензин и дизтопливо.

В-третьих, в Азербайджане действует Тарифный (ценовой) совет, определяющий верхний предел цен на топливо в сети АЗС (назначать меньшую цену, например себе в убыток, трейдерам разрешено). Единственное отступление от этого правила – ценообразование на бензин марок А-95 и А-98, которые пока в стране не производятся (хотя их выпуск должен начаться вскоре, после окончания реконструкции на единственном НПЗ). Пока же эти сорта бензина Азербайджан импортирует, и их цена на АЗС устанавливается на основе рыночных принципов (см. табл. 2).

Таблица 2

Поскольку цены на большинство видов топлива на АЗС Азербайджана фиксированные, трейдеры вынуждены бороться за клиента уровнем сервиса и дополнительными услугами (автомойка, маркет и т. п.), от чего потребитель гипотетически должен выигрывать.

Но есть в этой благостной картине «слабое звено»: если сопоставлять цену бензина, подсчитанную в долях от средней зарплаты, с аналогичным показателем, например, в США, выяснится, что относительная цена на топливо в Азербайджане выше, чем за океаном (см. табл. 3).

Таблица 3

Имеются и другие факторы, заставляющие с некоторым пессимизмом оценивать долгосрочные перспективы топливного рынка Азербайджана. Первый из них – сырьевой. Нефтяные ресурсы Азербайджана – при достигнутых темпах добычи (32,6 млн т в 2022 году) и разведанных запасах (на 2023 год – менее 1 млрд т нефти и конденсата) – иссякнут через 25–30 лет. В итоге на НПЗ им. Гейдара Алиева просто нечего будет перерабатывать и, как следствие, поставлять на АЗС страны. На первый взгляд, решение этой проблемы очевидно – нефть можно будет импортировать с восточного берега Каспия (периодически это уже происходит).

Но есть второй, еще более проблемный фактор – это финансы. Пока экономика республики держится на экспорте углеводородов, но через 25–30 лет в стране закончится не только сырье для НПЗ, но и источник валюты – нефтегазовые ресурсы. А без нефтедолларов не импортируешь оборудование для нефтепереработки и сферы нефтепродуктообеспечения (а собственная промышленность их не производит). Без нефтедолларов сократится и импорт автотранспортных средств – собственного автопрома в Азербайджане тоже нет.

Топливная «эластичность» Астаны

Топливный рынок Казахстана можно охарактеризовать как достаточно развитый, число действующих на нем трейдеров превышает десяток. При этом цены на бензин и дизтопливо до недавнего времени определялись исключительно на основе баланса спроса–предложения, а не директивным методом (в отличие от Азербайджана).

Правда, и здесь имеются два неблагоприятных фактора. Первый из них – ставка на максимально возможный экспорт нефти, добытой в рамках СРП (три ключевых – Карачаганак, Тенгиз, Кашаган) и на месторождениях государственного «КазМунайГаза». В 2022 году суммарно добыто 84,2 млн т нефти и конденсата, экспортировано 64,3 млн т, переработано 17 млн т. Второй фактор – неторопливость Астаны в деле расширения национальных НПЗ. Все это в совокупности привело к отставанию предложения бензина и дизтоплива на внутреннем рынке от спроса (см. табл. 1). Свою роль тут сыграло и то обстоятельство, что количество автотранспортных средств в Казахстане самое большое в регионе (см. табл. 4).

Сеть АЗС в Казахстане также более развита, чем в Азербайджане и Туркменистане, она насчитывает свыше 3,1 тыс. автозаправок (в их числе почти 80 объектов, принадлежащих российской «Газпром нефти»).

Ключевую проблему топливного рынка Астана решает очевидным способом – импортом нефтепродуктов из России, который в текущем году, по заявлению казахского министра энергетики Болата Акчулакова, составит 0,85 млн т.

Вторым способом удовлетворения внутреннего спроса на моторное топливо и предотвращения социального недовольства по поводу высоких цен на АЗС стало введение с 22 августа 2022 года государственного регулирования цен на горючее. Причем для иностранцев отпускная цена на АЗС Казахстана в 1,7–2 раза выше, чем для граждан РК.

Таблица 4

Была Республика, стал Туркменистан

В Туркменистане моторное топливо производится на трех государственных предприятиях: Туркменбашинском и Сейдинском НПЗ, а также на газохимическом комплексе в Овадандепе. Все АЗС страны (порядка 200) принадлежат государству, и поэтому цены на горючее одинаковы на всех автозаправках и определяются правительством (а точнее – Государственной торговой корпорацией «Туркменнефтепродукты»).

Но и такая схема имеет свои слабые стороны, и они связаны, в первую очередь, с сырьевым фактором. Если природного газа в Туркменистане с избытком (от 13,95 трлн куб. м по подсчетам ВР до 27,5 трлн куб. м по оценке официального Ашхабада), то с нефтью больше вопросов, чем ответов. По независимой оценке, остаточные запасы нефти в Туркменистане составляют 82 млн т, а по данным властей страны на шельфе Каспия имеются еще 8 млрд т жидких углеводородов. По факту же добыча жидких углеводородов в Туркменистане в рамках государственных проектов и СРП с иностранным участием в 2022 году составила 10,15 млн т, из которых на туркменских НПЗ были переработаны лишь 5,3 млн т, остальные объемы были экспортированы.

Проблему с дефицитом сырья для местных НПЗ и горючего на туркменских АЗС надеются решить, включив в топливную схему природный газ. Во всяком случае, в 2019 году был сдан в эксплуатацию газохимический комплекс в Овадандепе, рассчитанный на переработку 1,785 млрд куб. м газа и производство 600 тыс. т бензина стандарта Евро-5 и 12 тыс. т дизтоплива в год. При имеющихся запасах газа и при условии строительства еще нескольких аналогичных комплексов Туркменистан способен решить проблему с обеспечением всех своих АЗС необходимым количеством бензина.

***

Но вот что любопытно: при всем «национальном своеобразии» топливных рынков Азербайджана, Казахстана и Туркменистана у них имеется общая черта – никакой «социально ориентированной» стоимости бензина и дизтоплива в этих странах нет. Ее нет даже в Туркменистане, где вроде бы самый дешевый в мире бензин.