Тот редкий случай

В июле баланс мирового рынка, представленный EIA, соответствует спрогнозированной ею же цене

Американская энергетическая администрация (EIA) в своем последнем прогнозе сохранила среднюю цену нефти марки Brent в 2023 году на уровне $79/барр., несмотря на то что теперь, по ее мнению, на мировом рынке сложится небольшой дефицит – 0,06 млн барр/сут. Хотя еще в прошлом месяце аналитики видели профицит в 0,35 млн барр/сут, а в январе–феврале – в 0,6 млн барр/сут.

С помощью регрессионного анализа можно показать, что в июле выпал тот редкий случай, когда баланс мирового рынка, представленный EIA, соответствует спрогнозированной ею же цене.

Оттолкнуться от дна

Изменение взгляда на сбалансированность мирового рынка нефти связано со снижением прогноза предложения и повышением спроса. Прогноз мировой добычи в текущем году снижен до 101,1 млн барр/сут, что связано с сокращением предложения со стороны ОПЕК+, а также США.

Сначала трейдеры безразлично отнеслись к заявлению о дополнительном сокращении добычи Саудовской Аравией, и цены даже сократились. Однако в июне мировой рынок вошел в фазу дефицита, который специалистами EIA оценивается в 0,7 млн барр/сут, а в июле он усилился почти до 1 млн барр/сут. И цена нефти марки Brent 12 июля превысила $80/барр.

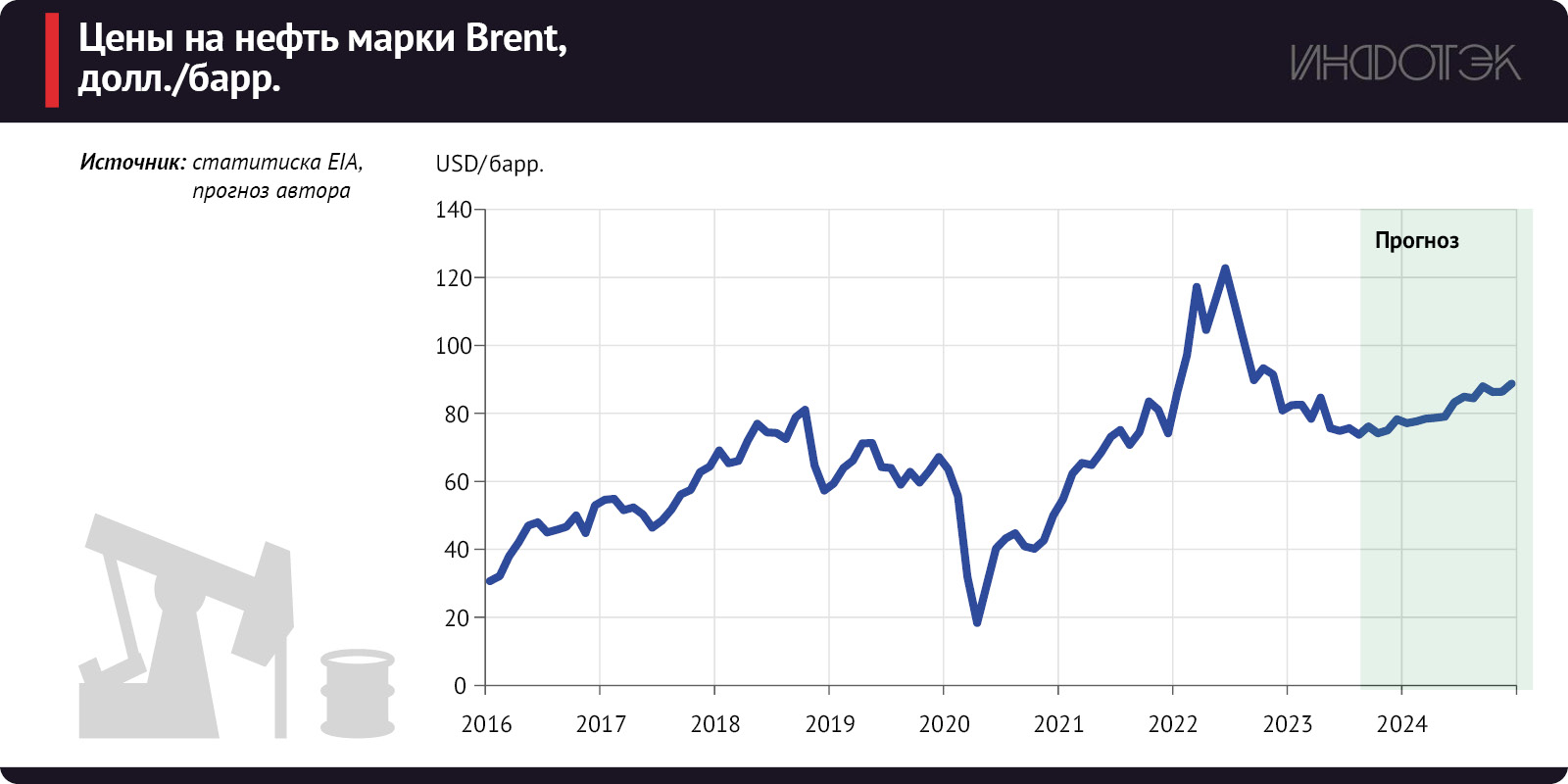

Вероятно, что мы прошли дно, оттолкнулись от него и во второй половине года легли на траекторию восстановления цен на нефть (см. рис. 1).

Рис. 1.

Помимо ОПЕК свой вклад в сокращение мирового предложения внесла и Россия, которая за последние четыре недели снизила экспорт примерно на четверть. По данным МЭА, в июне российский экспорт упал на 0,6 млн барр/сут, до 7,3 млн барр/сут.

Оценка мирового спроса аналитиками EIA выросла до 101,2 млн барр/сут из-за снижения страхов перед мировой рецессией, хотя инверсия кривой доходности в США по-прежнему указывает на вероятное замедление американской экономики. По сравнению с концом прошлого года прирост прогноза спроса составил заметные 0,34 млн барр/сут.

Существенным фактором роста спроса на нефть в этом году станет пополнение стратегического нефтяного резерва (SPR), который значительно истощился из-за беспрецедентных интервенций в прошлом году.

США, обладающие крупнейшим в мире стратегическим резервом нефти, 30 июня завершили второй в этом году раунд закупок с поставкой в сентябре в хранилище Big Hill в Техасе. Всего у местных поставщиков было приобретено 3 млн барр. нефти по средней цене $72/барр., тогда как в прошлом году власти продавали нефть на рынок в среднем по $95/барр. Прием заявок от поставщиков на октябрь и ноябрь начался 7 июля.

Пока динамика закупок остается гораздо ниже, чем объемы продаж в 2022 году, и для пополнения 256 млн барр. нефти нынешними темпами понадобится около семи лет. Такая неспешность, по идее Минэнерго США, не должна оказать поддержку цене на нефть, а значит, и инфляции, с которой уже второй год усиленно борется американская администрация.

В среднем за 2023 год рост мирового спроса составит 1,75 млн барр/сут, его львиная доля придется на Азиатско-Тихоокеанский регион (68%). Вторым по значимости станет вклад Ближнего Востока – 11%.

Аналитики МЭА еще более оптимистичны в этом вопросе. По их мнению, мировой спрос на нефть вырастет на 2,2 млн барр/сут и достигнет 102,1 млн барр/сут, что станет новым рекордом. Но в июльском выпуске прогноза они проявили осторожность и по сравнению с июньским вариантом понизили прогноз спроса на 0,17 млн барр/сут.

Но вернемся к анализу прогноза баланса мирового рынка EIA. Модельный расчет показывает, что в 2024 году цена на нефть марки Brent вырастет до $84/барр., поскольку дефицит мирового рынка усилится до 0,24 млн барр/сут. Это недалеко от прогнозной цены самой EIA.

Прогнозы обычно встречаются с определенным скептицизмом, снять часть которого позволяет ретроспективный анализ точности прогнозирования.

Точность – вежливость модельеров

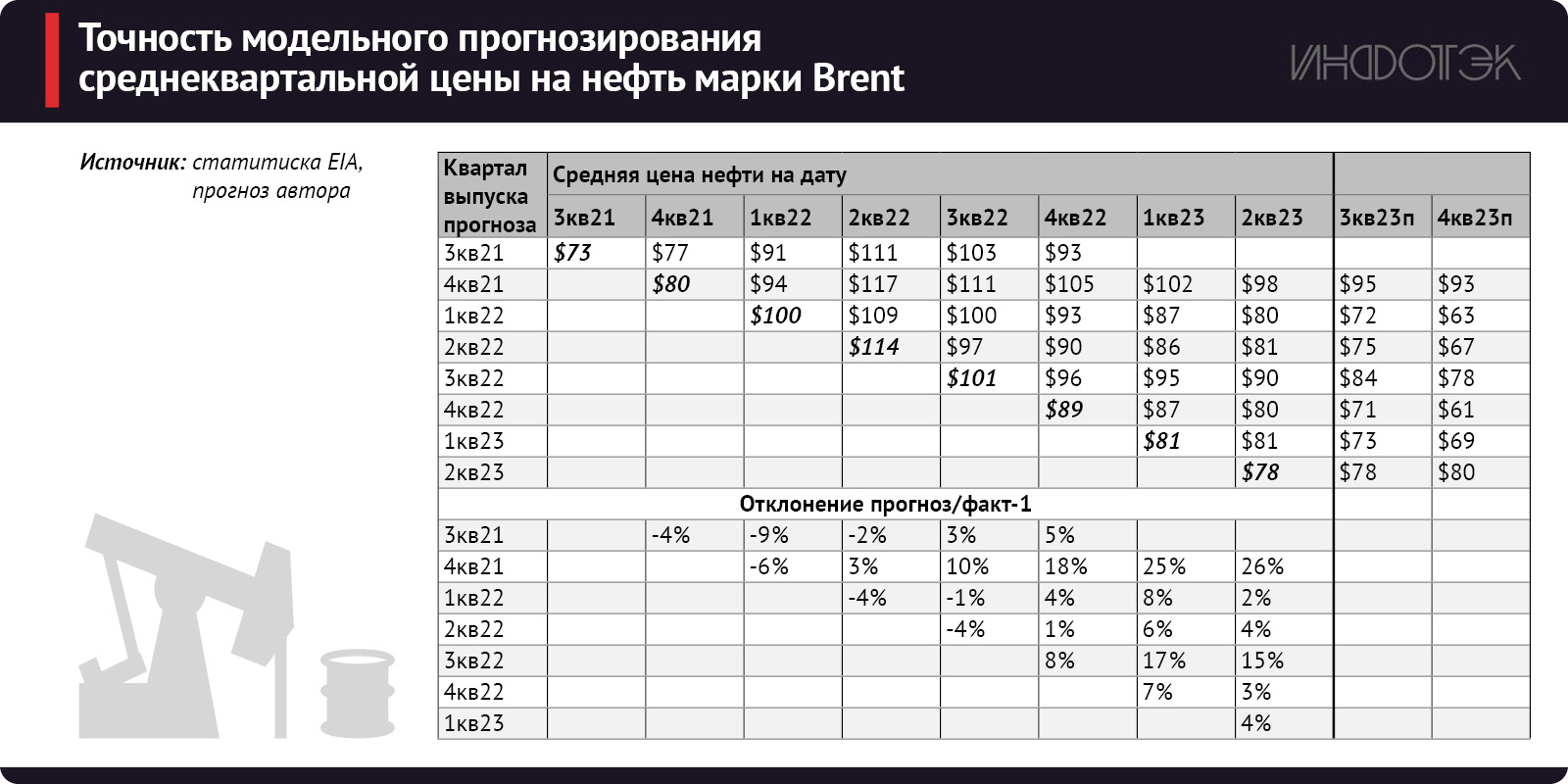

Вышедшая в июле статистика EIA позволила оценить точность прогнозирования среднеквартальной цены на нефть марки Brent, рассчитанной на модели. Предыдущие оценки точности опубликованы в авторском телеграм-канале.

В таблице представлена точность прогнозов среднеквартальной цены на нефть марки Brent, выпущенных в период с III квартала 2021 года до II квартала 2022-го. Каждому новому прогнозу соответствует строка таблицы. Кварталы, для которых спрогнозированы среднеквартальные цены, расположены в столбцах таблицы. Значения, расположенные в строках и столбцах с одинаковым кварталом, помечены жирным шрифтом и соответствуют фактическим значениям среднеквартальных цен. Важно отметить три момента.

Во-первых, модель правильно выделила точку смены тренда. Повышение цены сменилось понижением во II квартале 2022 года. Ровно через год, то есть во II квартале 2023 года, улучшение экономических ожиданий и слабое мировое предложение нефти опять намекают на возможный разворот тренда, но теперь в сторону роста – с $78 до $80 за баррель в III квартале 2023 года. Хотя в IV квартале возможен некоторый спад, динамика цен улучшится в 2024 году, и к IV кварталу следующего года котировки достигнут $87/барр.

Во-вторых, относительное отклонение прогнозной цены от фактической на семи точках сравнения за период с III квартала 2021 года по II квартал 2023-го в среднем составило 5, 6 и 8% для горизонтов прогнозирования один–три квартала, что существенно лучше, чем для других известных прогнозов. С ростом горизонта прогнозирования точность закономерно падает.

Модельный прогноз по точности существенно превзошел «наивный» прогноз, то есть экстраполяцию горизонтальной линией. Отклонение последнего за тот же период и на тех же горизонтах составило 12, 21 и 25%.

Не на высоте оказались и доступные прогнозы аналитиков EIA. Средние отклонения прогноза от факта составили 7, 15 и 22%. Таким образом, модельный прогноз превзошел «наивный» в 3,4 раза, а прогноз EIA – в 2,3 раза. Основной причиной более низкой точности прогнозов EIA является несоответствие между прогнозируемыми балансом мирового рынка нефти и ценой на нее.

В-третьих, прогноз месячной модели на горизонтах один–три месяца оказался более точен, чем квартальной. Среднее относительное отклонение составило 2, 5 и 6% соответственно. Это вполне логично: работает правило бильярда – чем ближе шар к лузе, или чем меньше горизонт прогнозирования, тем выше его точность.

Точность модельного прогнозирования среднеквартальной цены на нефть марки Brent

Ожидаемый разворот тренда цены на нефть может означать начало новой фазы укрепления доллара, хотя ряд факторов могут этому помешать. Анализ динамики индекса доллара относительно корзины мировых валют, например DXY, имеет двойную ценность.

Во-первых, уровень доллара оказывает воздействие на факторы спроса и предложения, а значит, через баланс мирового рынка влияет на цену на нефть. Во-вторых, выявленная взаимосвязь между ценой на нефть и индексом доллара позволяет прогнозировать DXY, что можно использовать как в стратегиях заработка на форексе, так и при выработке денежно-кредитной политики мировыми центробанками для таргетирования уровня инфляции, курса национальной валюты, динамики ВВП и других целевых показателей.

Выйдет ли нефтедоллар из крутого пике?

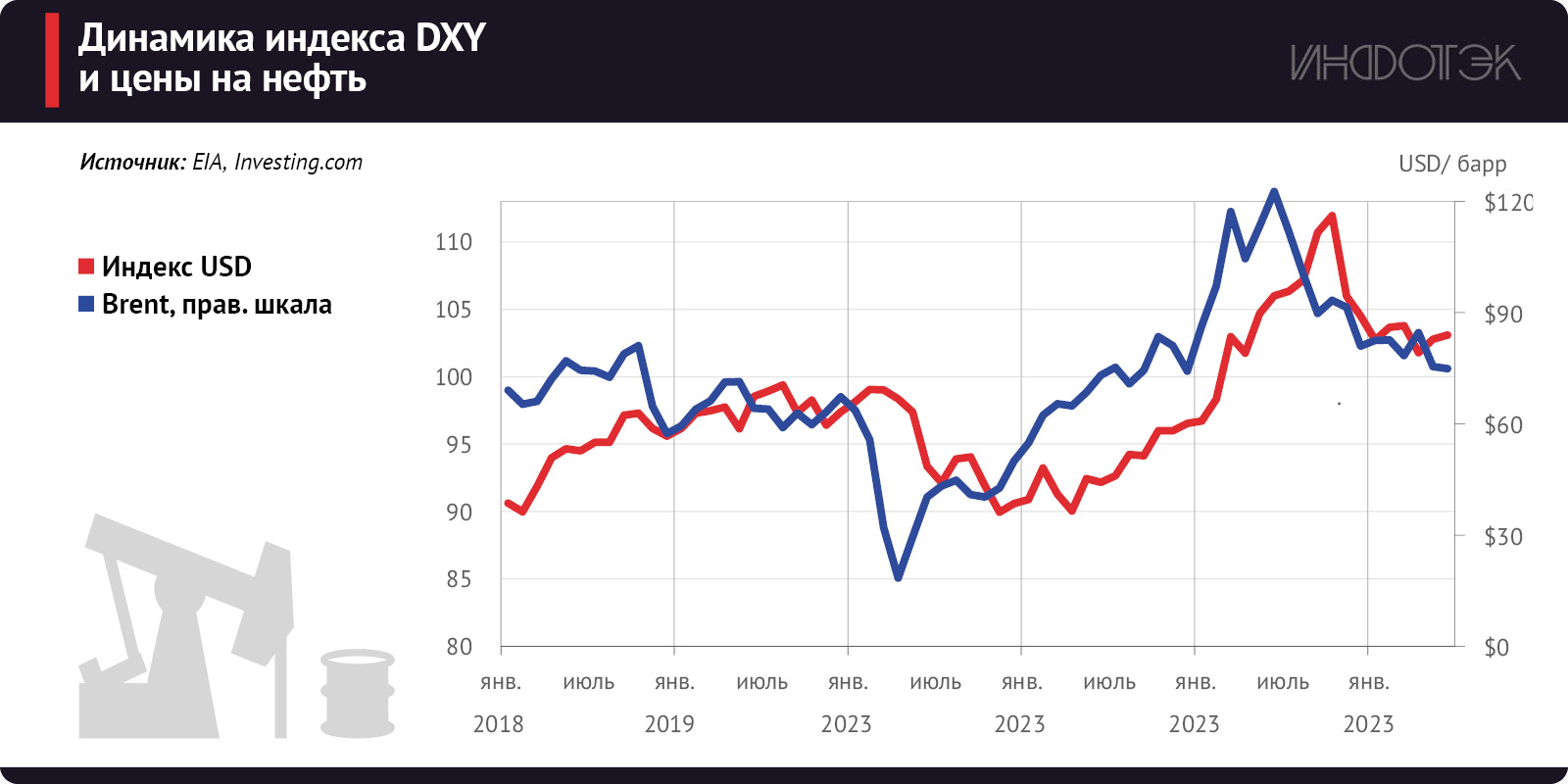

В мае 2023 года мы отметили, что наблюдаемая десятилетиями обратная связь между ценой на нефть и обратным значением курса доллара относительно корзины мировых валют в 2021 году сломалась.

Теперь рост или падение цены на нефть через четыре месяца повторяются в индексе DXY, что подтверждено корреляционным анализом и объяснено с точки зрения финансовых и рыночных факторов. Опережение ценой нефти индекса DXY позволяет обеспечивать достоверное прогнозирование значения индекса и зарабатывать на этом феномене с помощью рыночных инструментов.

Со времени последней публикации прошло семь месяцев, и хотя опытные экономисты и финансисты в один голос утверждали, что корреляция между DXY и ценой на нефть должна рано или поздно разрушиться, она по-прежнему статистически значима при коэффициенте детерминации регрессии R2 = 82%. Хотя, как видно из графика, опережение нефти стало меньше четырех месяцев (см. рис. 2).

В результате сонаправленного повышения доллара и цены на нефть экономика, потребители и производители нефти в США до середины прошлого года выигрывали, а остальной мир, за исключением нефтедобывающих стран, проигрывал.

Рис. 2.

Теперь ситуация изменилась, и DXY вслед за нефтью снижается, что тормозит рост экономики США и благотворно влияет на страны – импортеры нефти вне долларовой зоны. Однако нефтяные котировки – далеко не единственный фактор, определяющий курс доллара.

Снижению DXY также способствует постепенное вытеснение доллара из мировой торговли и хранения золотовалютных запасов, о чем на недавно прошедшей финансовой конференции в Лондоне напомнил главный экономист рейтингового агентства S&P Global Пол Грюнвальд.

Другим фактором, негативно влияющим на курс доллара, служит ожидание завершения фазы повышения учетной ставки ФРС США. Вероятно, что мы близки к вершине этого цикла.

Базовая инфляция в США в июне составила 0,2% против ожиданий рынка в 0,3%, поэтому на рынке сложилось мнение, что ФРС, скорее всего, если и повысит ставку в конце июля, то это будет последнее повышение.

Таким образом, до конца года возможно начало фазы сокращения учетной ставки США, на что уже сейчас, вероятно, закладывается рынок и ослабляет доллар относительно корзины мировых валют. К стимулирующей денежно-кредитной политике придется прибегнуть для предотвращения циклического замедления экономики США, что предсказывается инверсией кривой доходности.

Удержат ли два последних фактора DXY на ниспадающем тренде до конца 2023 года, на фоне восстановления цены на нефть, – вопрос на миллион долларов. Я бы поставил на сохранение сонаправленного движения Brent и доллара, то есть на укрепление американской валюты, так как оно вызвано структурными изменениями на материальном рынке нефти, а не циклическими факторами денежно-кредитной политики США. Будем наблюдать.