Нефть опережает доллар

Потребители сталкиваются с двойным ударом – более высокими долларовыми ценами на нефть и еще более высокими – в их собственной валюте

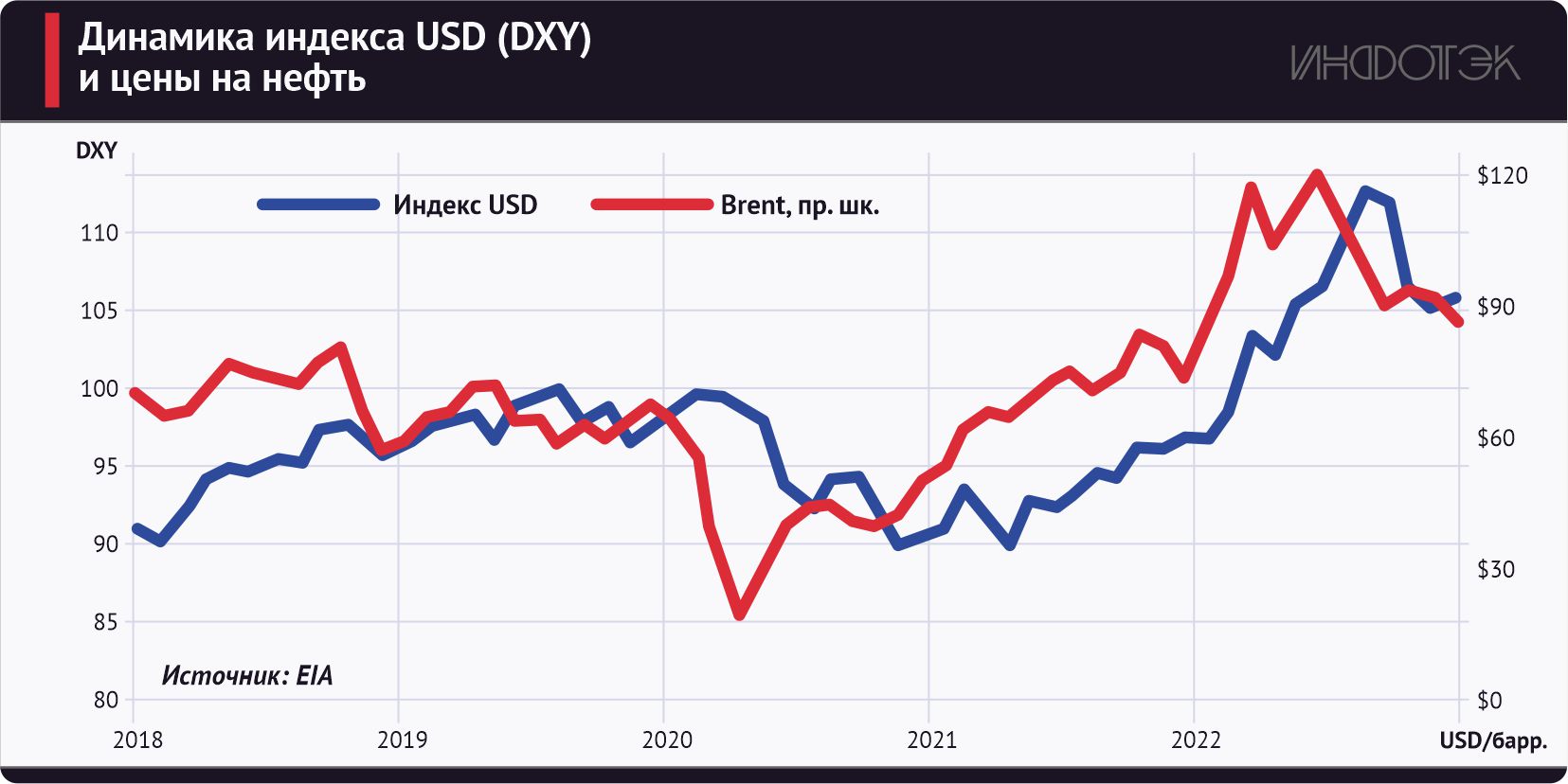

В мае текущего года мы отметили, что наблюдавшаяся десятилетиями обратная связь между ценой на нефть и обратным значением курса доллара относительно корзины мировых валют с 2021 года сломалась. Теперь рост или падение цены на нефть через четыре месяца повторяется в индексе доллара, т. е. зависимость стала прямой и с лагом.

Структурное изменение корреляции

Как и прогнозировалось ранее, крепкий доллар и высокая учетная ставка сделали свое дело – цена на нефть марки Brent опустилась глубоко ниже $100 и даже временно пробила уровень $80/барр.

Введение эмбарго на морские поставки российской нефти не оказало положительного воздействия на цену, хотя многие наблюдатели рынка предсказывали и предсказывают заметное сокращение объемов поставок нефти на мировой рынок.

Цена на нефть росла с минимумов 2020 года из-за отставания восстановления предложения от спроса. Одновременно на этом временном промежутке была выявлена сильная положительная корреляция между ценой на нефть и индексом доллара DXY, который является средним геометрическим курсом доллара США к корзине из шести иностранных валют:

- евро (EUR) – 57,6%;

- японской иены (JPY) – 13,6%;

- фунта стерлингов (GBP) – 11,9%;

- канадского доллара (CAD) – 9,1%;

- шведской кроны (SEK) – 4,2%;

- швейцарского франка (CHF) – 3,6%.

Чем сильнее доллар относительно них, тем выше будет индекс.

Индекс доллара был создан компанией JP Morgan в 1973 году и с того времени обновлялся только один раз, когда в Европе ввели единую европейскую валюту евро. Базовым значением индекса был принят уровень 100 пунктов (см. рис. 1).

Рис. 1.

Положительные корреляции между ценой на нефть и DXY также на некоторое время возникали в прошлом, что описано в работе китайских исследователей. Причиной возникновения корреляции является совпадение моментов восстановления рынка нефти и повышения неопределенности, что обычно сопровождается укреплением доллара США относительно мировых валют.

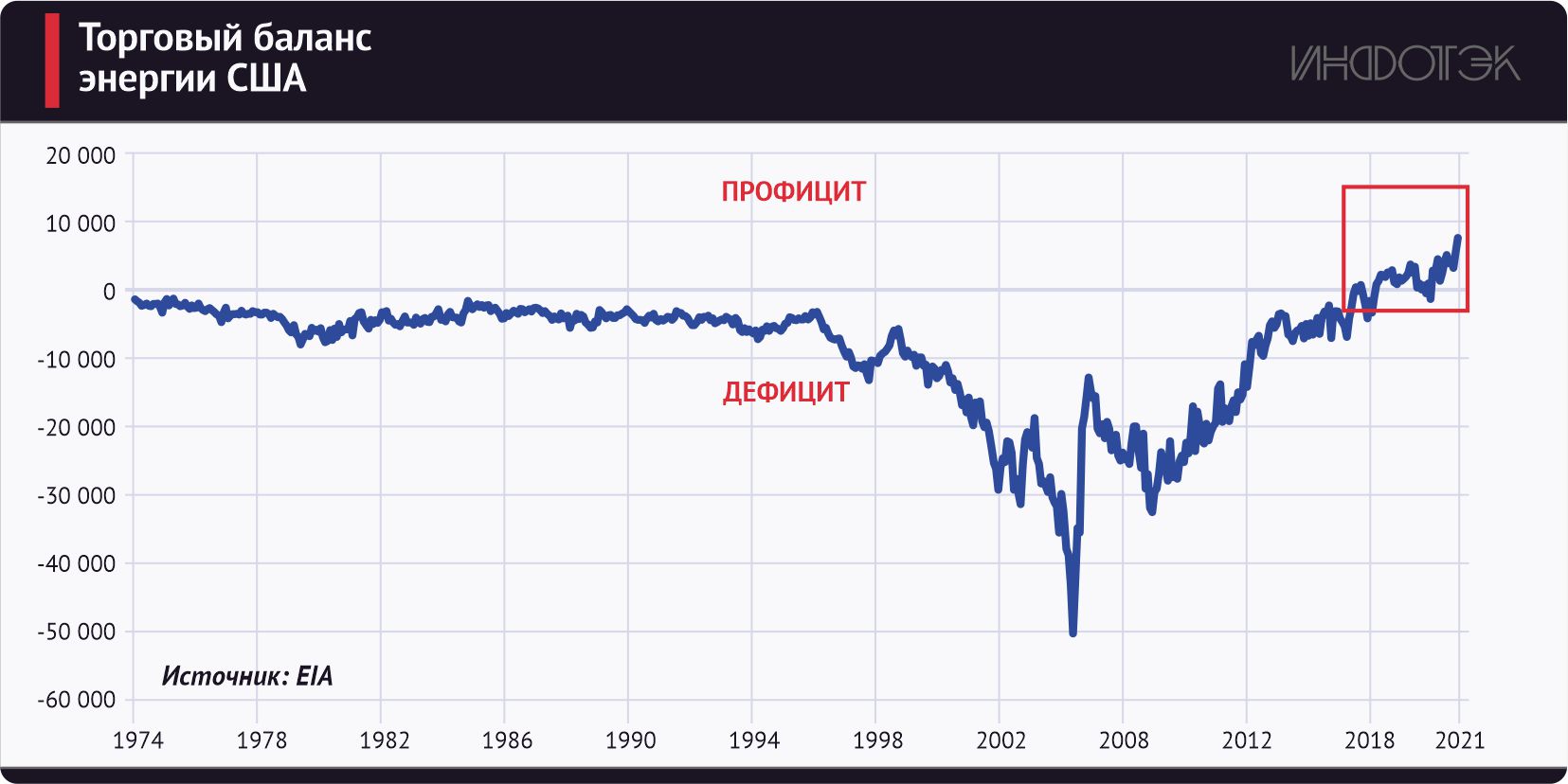

Вероятно, что так получилось и на современном этапе, и вскоре корреляция может расстроиться, хотя не все с этим согласны. Так, специалисты Банка международных расчетов (БМР) считают, что причиной возникновения новой связи доллара и цены на нефть стал профицит энергетического баланса США, где с конца 2019 года экспорт энергии стал устойчиво превышать импорт (см. рис. 2). Соединенные Штаты превратились в нетто-экспортера в результате сланцевой революции – быстрых организационно-технологических изменений, которые позволили добывать из сланцевых залежей газ (с 2010 года) и нефть (с 2012 года) с приемлемой себестоимостью.

Рис. 2.

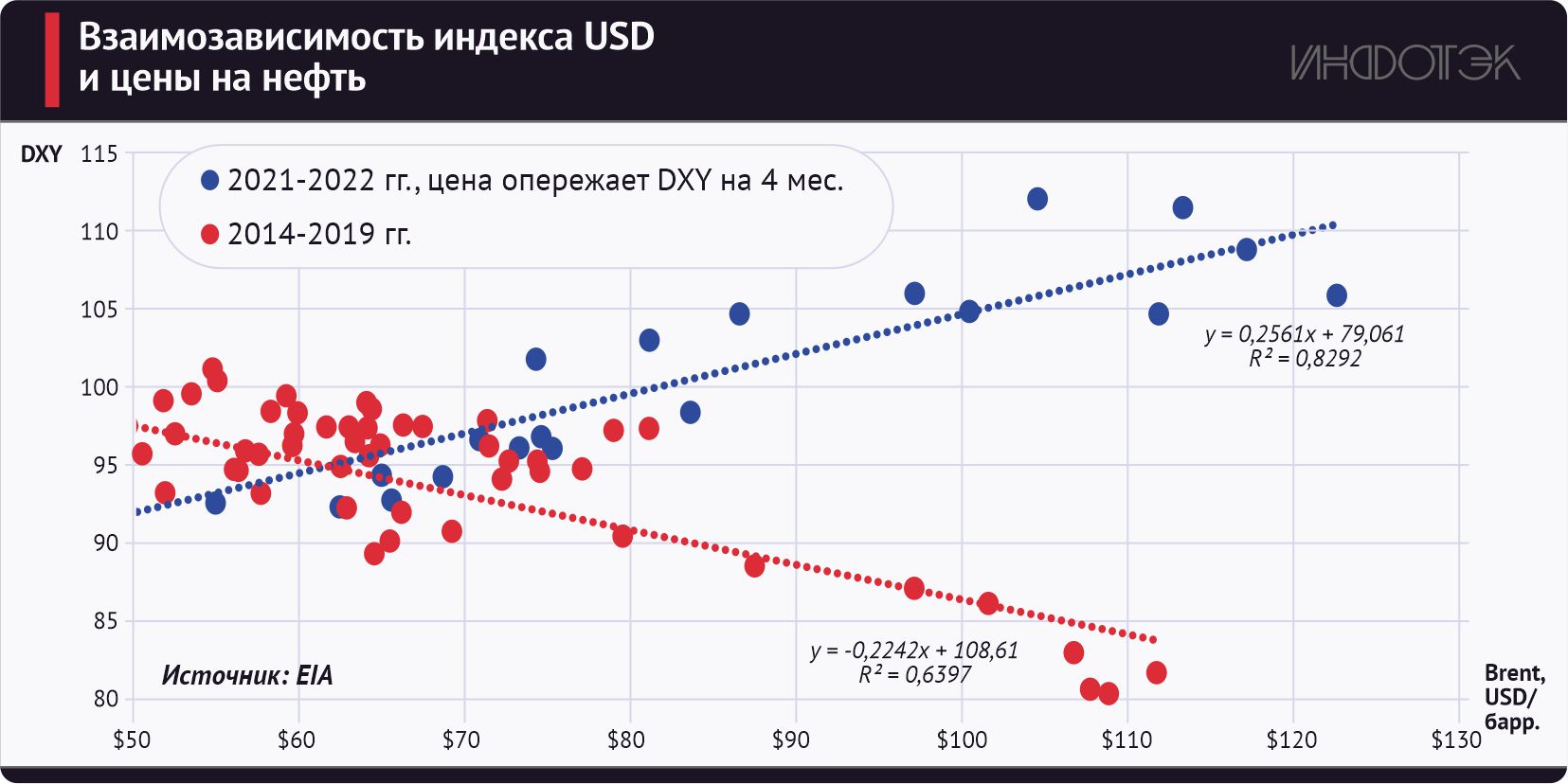

Согласно оценкам аналитиков БМР, с начала 2021 года рост цен на нефть марки Brent на 10% приводит к росту обменного курса доллара примерно на 1,5%. Мои расчеты свидетельствуют о более сильной связи, и такой же рост цены на нефть приводит к увеличению DXY на 2,5%, если брать цену нефти на четыре месяца раньше, чем значение DXY (см. рис. 3).

Анализ подтверждает, что в предыдущие годы (например, в 2014–2019) корреляция между ценой и DXY была отрицательной. С этим согласны не только аналитики БМР, но и специалисты Московского энергетического центра Б1 (до ребрендинга Ernst&Young).

Рис. 3.

Они отмечают, что "корреляция динамики цены на нефть Brent и позиции доллара США (индекс DXY) в 2022 году составила минус 0,14 (обратная зависимость), в то время как за 2009–2019 годы она была минус 0,83. А коэффициент детерминации R2 снизился с примерно 68% до 36% по Urals и до 2% по Brent". По всей видимости, опережающие свойства цен на нефть по отношению к DXY ими не были замечены.

Выигравшие и проигравшие

В результате сонаправленного движения доллара и цены на нефть экономика, потребители и производители нефти в США выигрывают от повышения цен на энергоносители. Крепкий доллар позволяет приобретать импортные товары дешевле, а высокая цена стимулирует доходы производителей нефти и инвесторов, а также добычу.

В своем отчете от 2016 года аналитики Goldman Sachs рассчитали, что оптимальной ценой на нефть марки WTI является уровень $70/барр. Такая цена образовалась как компромисс между высокими котировками, стимулирующими добычу сланцевой нефти, и низкими, обеспечивающими приемлемую стоимость энергии в экономике (то есть которая бы не заставляла снижать протяженность поездок на автотранспорте).

Любопытно, что именно этот уровень цены президент США Джо Байден указал в виде порога начала закупок в Стратегический нефтяной резерв. Предположим, что это просто совпадение, ведь $70/барр. в настоящий момент недостаточно, чтобы сохранять добычу в США на высоком уровне.

Интересно, что продажа нефти из стратегических резервов стран – членов МЭА сдержала рост цен на нефть. При этом обменный курс доллара оказался на 7% ниже, чем был бы, если бы стратегические запасы не были реализованы. Когда цены на нефть марки WTI достигнут $70/барр., в США начнется закупка нефти в резервы, что поддержит котировки от дальнейшего падения.

Однако для остального мира усиление положительной корреляции доллара и цены на нефть – не очень хорошая новость. Растущая стоимость доллара в сочетании с повышением цен на энергоносители будет сдерживать экономический рост. Если в прошлом ослабление доллара защищало потребителей нефти в большей части мира от увеличения цен на энергоносители, то сегодня потребители сталкиваются с двойным ударом – более высокими долларовыми ценами на нефть и еще более высокими ценами в их собственной валюте. Например, в Японии внутренние цены на нефть с начала 2022 года выросли на 160% по сравнению с 75% в США.

Таким образом, если связь доллара и цены на нефть в ближайшее время сохранится, то за четыре месяца будет известно движение индекса DXY, что может лечь в основу прибыльной рыночной стратегии.

Индекс USDX (DXY) для торговли может быть доступен в различных формах: в виде ETF, например UDN и UUP (обращаются на NYSE Arca), или фьючерсов и опционов на ICE. Первый из фондов позволяет зарабатывать на понижении USDX, второй – на росте.

Среднее значение DXY в 2022 году составило 105 единиц (рост на 12%). Используя полученную регрессионную зависимость, можно вынести суждение и о более отдаленной перспективе, например о ситуации с DXY в 2023 году. Исходя из прогноза цены на нефть в $73/барр., среднегодовое значение DXY составит 100 единиц, что на 5% ниже, чем в текущем году. Следовательно, более интересным будет заработок на фонде UDN.