Мировой рынок нефти ищет равновесие

Согласно наиболее вероятному сценарию, котировки сорта Brent в 2023 году составят $68/барр.

Наблюдатели мирового рынка нефти отмечают, что в начале 2023 года ситуацию на нем можно охарактеризовать как "разброд и шатания". Во-первых, все пишут про нехватку инвестиций, но никто не собирается их наращивать и не сообщает о повышении их эффективности. Во-вторых, теневой рынок нефти и нефтепродуктов вырос до 20–25% от общих объемов торговли этими товарами, и теперь непонятно, по каким ценам идет реализация сырья Ирана, Венесуэлы и России. Считается, что котировки агентства Argus занижают доходы России от продажи нефти. В феврале серый рынок пополнился российскими нефтепродуктами.

В-третьих, США намерены пополнять свои стратегические резервы нефти (SPR), как только цена на сорт WTI снизится до $70/барр. Но пока она держится на уровне $75/барр. благодаря восстановлению спроса в Китае и угрозе сокращения экспорта из России.

Чтобы размотать клубок этих событий, используем традиционную схему фундаментального анализа рынка нефти: рассмотрим по отдельности факторы спроса, предложения и связь баланса рынка с ценами на нефть в текущем и следующем году.

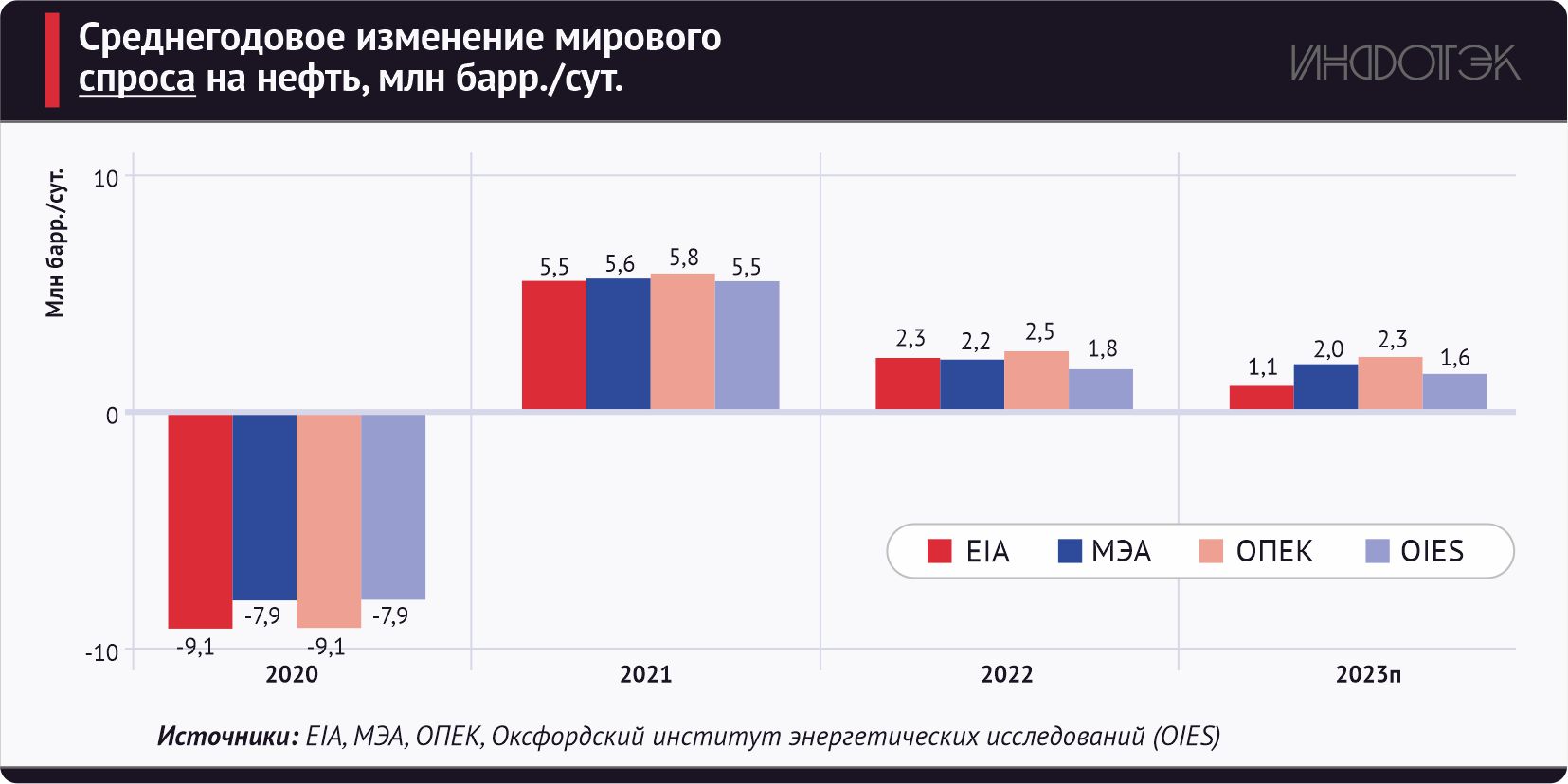

Ожидания роста спроса понизились

Прогнозы спроса на мировом рынке нефти в 2023 году, обнародованные ведущими мировыми агентствами, наполнились дополнительной неопределенностью. Если в IV квартале 2022 года ожидания роста лежали в диапазоне 1,5–2,3 млн барр/сут, то теперь этот диапазон расширился до 1,1–2,3 млн барр/сут. При этом в доковидную эпоху рост составлял в среднем 1,5 млн барр/сут.

Левую границу диапазона определили пессимистичные взгляды Управления энергетической информации США (EIA), в то время как Международное энергетическое агентство (МЭА) вместе с ОПЕК продолжают излучать оптимизм (см. рис. 1).

Рис. 1. Среднегодовое изменение мирового спроса на нефть, млн барр/сут

Пара поводов для оптимизма действительно есть. Во-первых, автомобильный трафик в Китае восстановился почти до допандемийного уровня, поэтому в 2023 году ждем роста спроса на нефть в КНР минимум на 0,72 млн барр/сут. Подобные ожидания есть и у банка JP Morgan, который сохранил свою оценку повышения спроса на нефть в Китае на уровне 0,77 млн барр/сут. КНР импортирует рекордное количество сырой нефти из-за того, что люди стали больше путешествовать после снятия антиковидных ограничений.

Во-вторых, в конце января МВФ впервые за год повысил прогноз глобального экономического роста благодаря устойчивым расходам США и открытию Китая после снятия ковидных ограничений. В текущем году ВВП увеличится на 2,9%, что на 0,2 п. п. больше, чем прогнозировалось в октябре, и на 0,5 п. п. медленнее роста в 2022 году. По мнению МВФ, в нынешнем году смогут ускорить рост экономики Японии, Китая и России. То, что в этот раз прогнозы ВВП не ухудшились, само по себе является хорошей новостью.

Но экономика США по-прежнему находится под угрозой рецессии. Впервые за всю историю наблюдений (с 1959 года) изменение денежной массы М2 в США стало отрицательным. К этому привели меры по борьбе с инфляцией. Закономерно, что сжатие М2 за счет повышения ставок приведет к сокращению инвестиций в сырьевые активы и снижению спроса на нефть.

Из-за высоких ставок резко выросли платежи по кредитным картам, что снижает потребительские расходы. Такая тенденция считается опережающим сигналом к наступлению рецессии. Высокая доля потребительских расходов и закредитованность населения США делают экономику страны особенно уязвимой к росту стоимости денег.

Bank of America (ВofA), так же как и Goldman Sachs, ожидают, что Федеральная резервная система (ФРС) будет повышать ставку до июня включительно с текущего уровня 4,5–4,75% годовых. Пик ставки прогнозируется на уровне 5,25–5,5%.

Высокая инфляция в США поддерживает низкую безработицу, и наоборот. Этот порочный круг будет разорван высокими ставками, которые приведут также и к снижению спроса на многие товары, включая нефть.

Прогноз ВВП США, сделанный ФРС, понижен с 1,2% (сентябрь 2022 года) до 0,5%. Инверсия кривой доходности указывает на вероятность рецессии в США в ближайшие 12 месяцев в 62%, что является максимальным значением за последние 40 лет.

Рост экономики в Европе и Азии также не вселяет уверенности. Доступные в феврале опережающие индикаторы PMI не дают повода для оптимизма. Их значения находятся ниже порогового уровня в 50 единиц, что указывает на замедление роста экономики. Причем по сравнению с январем их значения сократились для стран еврозоны и Японии.

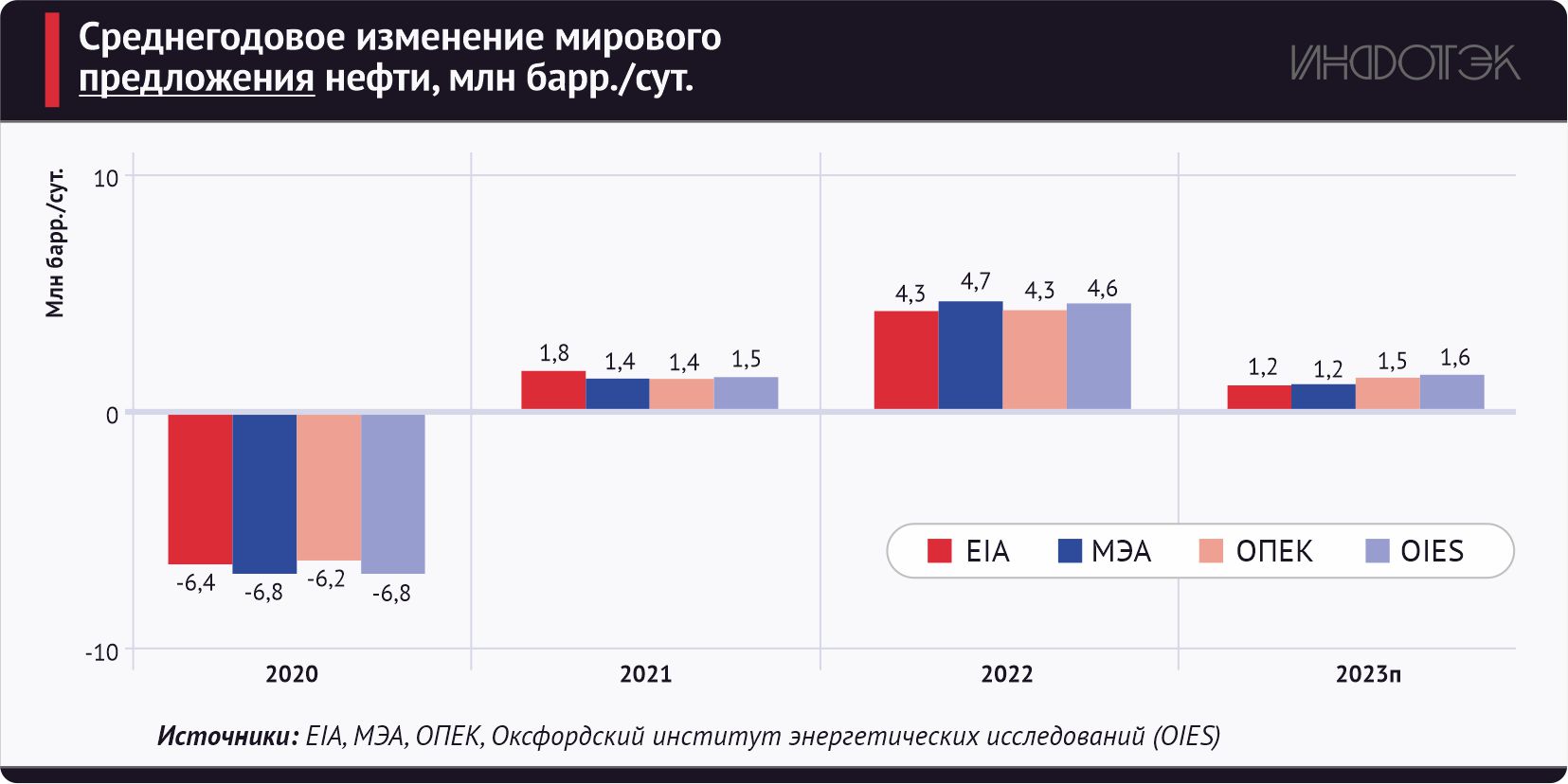

Прогнозы предложения консолидировались

Как и прогнозы спроса, в I квартале 2023 года прогнозы мирового предложения нефти были пересмотрены, но диапазон их значений сузился. Если в IV квартале 2022 года он составлял 0,8–1,8 млн барр/сут, то теперь ожидается, что рост предложения в текущем году составит 1,2–1,6 млн барр/сут (см. рис. 2).

Большая часть роста предложения будет обеспечена США. Предложение жидких углеводородов в Америке второй раз за историю превысило 20 млн барр/сут. К концу текущего года оно приблизится к 21 млн барр/сут. Но достигнуть этого будет нелегко: инфляционное давление растет. За последние пять недель количество буровых установок в США четырежды снижалось, что является отражением неуверенности инвесторов и нехватки оборудования и рабочей силы. По данным Baker Hughes, количество буровых в стране за неделю, завершившуюся 24 февраля, сократилось на семь единиц, до 600.

Рис. 2. Среднегодовое изменение мирового предложения нефти, млн барр/сут

Российский экспорт нефти поражает западных горе-аналитиков своей устойчивостью, хоть это и неблагоприятно для ценовых котировок. Вместе с тем отгрузка танкерных партий нефти через порты на западе РФ в марте может упасть на 20–25%, или на 0,5 млн барр/сут. Вероятно, что это временное снижение. Более того, экспорт нефти может даже вырасти, замещая поставки нефтепродуктов, которые сложнее перенаправить на другие рынки.

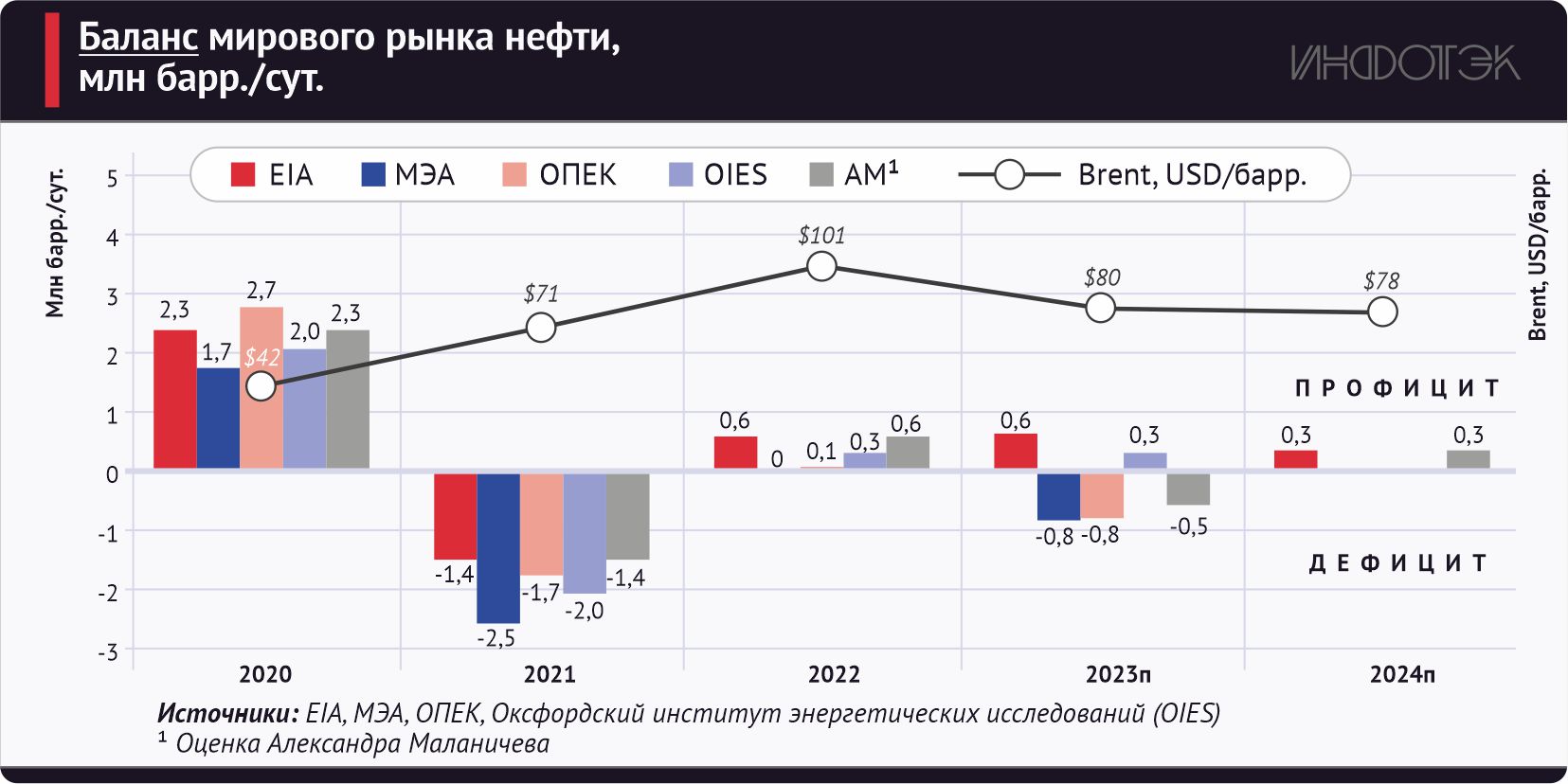

Прогноз цен на нефть в текущем году

Разница предложения и спроса определяет баланс мирового рынка нефти, который, в свою очередь, диктует динамику цены. OПЕК и IEA прогнозируют дефицит на рынке нефти, то есть превышение спроса над предложением на 0,8 млн барр/сут. Несмотря на это среднегодовая цена на нефть марки Brent в текущем году снизится более чем на $20, до $80/барр.

А более оптимистично настроенные аналитики Goldman Sachs ожидают в IV квартале 2023 года котировок на уровне выше $100/барр. Вероятно, что эта оценка преувеличена, так как рост инвестиций в нефтяной upstream уже состоялся в 2022 году.

Если же взять за основу консервативную оценку EIA, согласно которой на рынке сложится профицит в 0,6 млн барр/сут, то цена на нефть составит $68/барр. Это можно рассматривать как низкий, но наиболее вероятный сценарий.

Предположить более низкую цену сложно, если только в ключевых экономиках не разразится рецессия. Во-первых, Саудовской Аравии для балансировки бюджета нужны цены на нефть на уровне $75–80/барр., и ОПЕК может пойти на новые сокращения. Во-вторых, рубеж в $70/барр. WTI обещал оборонять президент США с помощью закачки нефти в SPR.