Идея создания бенчмарка российской нефти берет начало в 2000-х годах. С тех пор было предпринято три попытки, и, хотя на "работу над ошибками" было потрачено достаточно времени, все они оказались провальными. Стратегии использовались разные: запуск поставочного контракта REBCO на Нью-Йоркской товарно-сырьевой бирже в 2006 году, торги поставочным фьючерсом на Urals на СПбМТСБ в 2016 году и экспортные аукционы на той же СПбМТСБ в 2020 году. За долгую и неблагополучную историю биржевой торговли Urals накопилось множество убеждений, которые берутся за аксиому в экспертном сообществе. При этом многие стереотипы не выдерживают никакой критики.

Кто определяет цену на нефть?

В мире существует три общепризнанных бенчмарка нефти: американская WTI, североморская Brent и ближневосточные Dubai Crude/DME Oman. Ключевой особенностью бенчмарка является самостоятельное определение цены через биржевую торговлю. Остальные сорта нефти "привязываются" именно к бенчмаркам и следуют за их динамикой. Биржевая торговля порождает определенные особенности ценообразования, главная из которых – "бумажный" рынок начинает преобладать над физическим. Другими словами, цену на нефть начинают определять спекулянты, хедж-фонды и инвестиционные банки, а не реальные покупатели сырья.

Рассмотрим в качестве примера Brent – самый распространенный бенчмарк в мире. Добыча сорта Brent, состоящего из пяти североморских нефтей, составляет скромные 0,86 млн барр/сут, тогда как торговля фьючерсом ICE Brent Crude 2 августа 2023 года достигла 1125 млн барр/сут. Будет ли глобальный "бумажный" рынок объемом около $100 млрд в день следовать за локальным физическим? В том, что фьючерсный рынок значительно больше рынка базового актива, нет ничего уникального – такая ситуация не редкость на рынке акций. Но стоимость акции определяется самостоятельно на тех же биржевых торгах, и фьючерс зависит от этой цены. Тогда как спотового рынка нефти с поставкой на следующий день не существует, а значит, нет и классического базового актива.

На рынке физической нефти сделки заключаются по котировкам Argus и Platts. Ценовые агентства опрашивают участников рынка, узнавая, за сколько они купили или продали товар с поставкой через 10–45 дней (в зависимости от базиса). Соответственно, конечная котировка является средним арифметическим результатов опроса трейдеров. То есть котировка Dated Brent North Sea, считающаяся "спотовой", на самом деле является 10-дневным форвардом[1], основанным на опросе трейдеров.

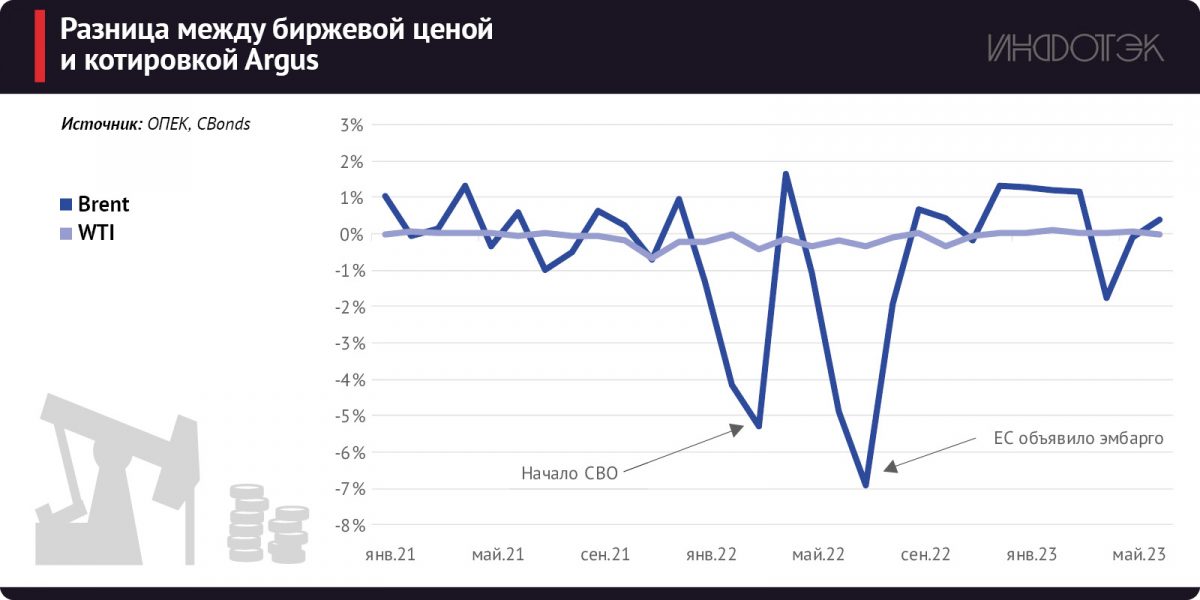

Но откуда берут цены сами трейдеры? Крупные нефтяные компании имеют собственные макромодели, которые прогнозируют цены на нефть. Но практика показывает, что опросные котировки повторяют динамику фьючерсного рынка. Так, с начала 2012 года разница между котировкой Argus (Brent) и биржевой ценой Brent составила 1,3%, у WTI – 0,2% (см. рис. 1).

Более того, цена Brent реагирует на события, никак не связанные с физической Brent, – на атаки йеменских хуситов на НПЗ в Саудовской Аравии или аварию контейнеровоза Ever Given в Суэцком канале. Понятно, что рынок нефти глобален и дефицит в одном регионе приведет к росту цены в другом. Однако цена моментально реагирует на новости, тогда как дефицит на физическом рынке не возникает сразу. В некоторых случаях на это может потребоваться несколько месяцев, как, например, после решения о сокращении добычи в рамках соглашения ОПЕК+.

Рис. 1.

Биржевая торговля Urals

Постановление Правительства РФ № 623 от 2013 года стало "судьбоносным" для сырьевой торговли. С этого момента все продажи биржевых товаров – нефти, нефтепродуктов, газа, угля, пшеницы и др. – начали в обязательном порядке регистрироваться на бирже. Если сельскохозяйственные товары попали под ведение Национальной товарной биржи (НТБ), подконтрольной Мосбирже, то все сделки с углеводородами начали регистрироваться на СПбМТСБ. В результате на бирже существует реестр всех экспортных сделок по нефти, по которому можно рассчитывать реальную экспортную цену, именуемую "внебиржевым индексом цены на Urals". Данный индикатор отлично подходит для аналитики и целей налогообложения, но вопреки ожиданиям общественности мало применим для трейдеров и нефтяных компаний. Так как биржевая цена Urals не существует в природе, российские экспортеры заключают сделки по котировкам Argus и Platts, а внебиржевой индекс Urals является лишь агрегацией таких котировок. Таким образом, внебиржевой индекс – временная серия цен Argus, по которой можно определить исторические, но не текущие цены отгрузки.

НТБ смогла решить данную проблему для рынка пшеницы, но пока не смогла популяризовать его. Во-первых, НТБ публикует тот самый внебиржевой индекс цены на пшеницу на базисе FOB Черное море – WHFOB. Во-вторых, были запущены аукционные торги на базисе CPT[2] Новороссийск – WHCPT, представляющие собой биржевую торговлю пшеницей. И наконец, был запущен расчетный фьючерс на WHCPT, который является конечной точкой в эволюции ценообразования биржевого товара. К сожалению, данная бумага не обладает высокой ликвидностью, однако Мосбиржа двигается в верном направлении. В июле 2023 года объем торгов фьючерсами на пшеницу составил $7 млн (36,6 тыс. т), объем торгов базовым активом WHCPT достиг 122 тыс. т.

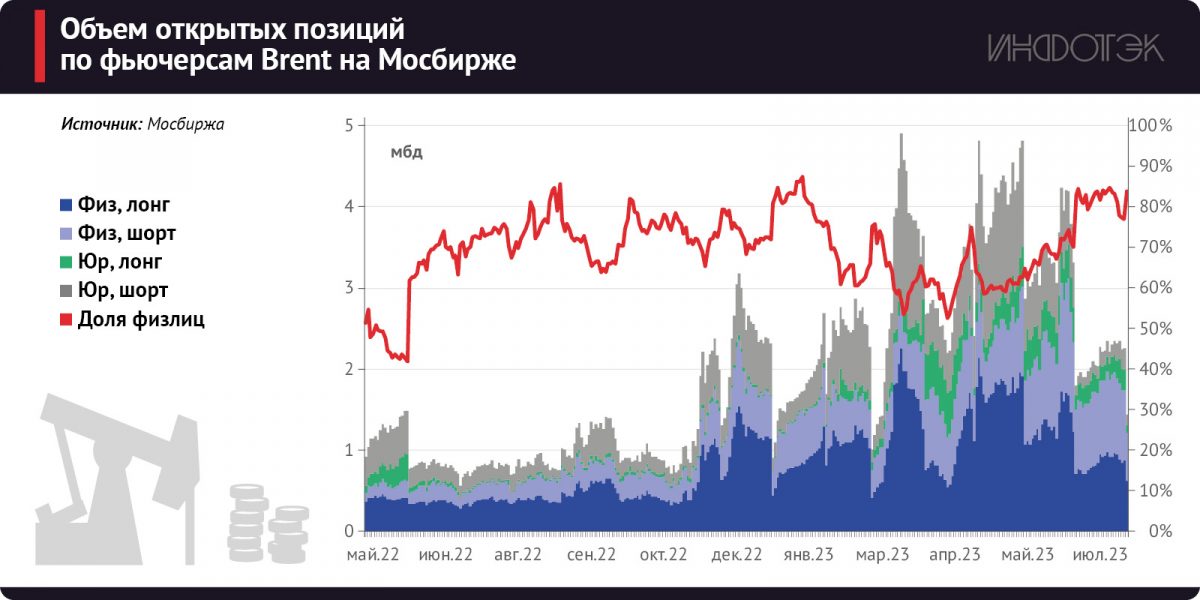

В отличие от пшеницы расчетные фьючерсы на Urals могут быстро набрать высокую ликвидность при должном продвижении инструмента. Для российских спекулянтов пшеница является сложным товаром для торговли, тогда как нефть многие годы пользуется спросом в силу различных причин. Как известно, после введения финансовых санкций в 2022 году на российском фондовом рынке доминируют физлица. Несмотря на это фьючерс Brent на Мосбирже по-прежнему пользуется популярностью и соответствует ценам на ICE, хотя и торгуется обособленно. Объем торгов в день подходит к 5 млн барр., при этом доля физических лиц держится на уровне 70–80%. Соответственно, потенциальный рынок для бумажной Urals находится в этих границах, если остановить торговлю Brent на Мосбирже (см. рис. 2).

Рис. 2.

Ключевым вопросом остается базовый актив фьючерса: по какой цене будет осуществляться экспирация?[3] Опыт показывает, что иностранные покупатели не желают приобретать российскую нефть через биржу, а продажа собственным трейдерам мало похожа на свободный рынок. Что, если запустить фьючерс на тот самый внебиржевой индекс Urals СПбМТСБ? Технически это будет фьючерс на котировку ценового агентства, так как ранее мы пришли к выводу, что внебиржевой индекс Urals является агрегацией котировки Argus/Platts. Но при достижении высокой ликвидности биржевой нефти может произойти зацикливание:

- Нефтяные компании, ориентируясь на цену расчетного фьючерса Urals, устанавливают собственные экспортные цены.

- Ценовые агентства опрашивают нефтяные компании и публикуют котировку, де-факто основанную на фьючерсе.

- Фьючерс экспирируется по цене ценового агентства.

В такой схеме именно биржевая торговля будет первоисточником цены, а не Argus/Platts. Это не значит, что потребность в ценовых агентствах моментально пропадет. Биржевая цена Urals может показывать стоимость FOB в конкретном порту или регионе, но нефтяным компаниям необходимы десятки котировок на разные сорта нефти в разных точках планеты. Пока что цену на нефть ВСТО и Urals на базисе CIF могут определять только ценовые агентства. Другой вопрос, что сделать это можно собственными силами без помощи западных организаций (хотя, ради справедливости, до последнего времени вопросов к качеству котировок ни у кого не возникало).

Зарабатываем на Urals

Ликвидность является главным условием процветания сырьевого фьючерса. Крупные игроки чисто технически не смогут оперировать "бумажным" Urals при низкой ликвидности, поскольку будет сложно продать/купить крупные объемы, а также будут регулярно появляться ценовые гэпы. Высокая активность физических лиц на бирже играет только на руку и позволит быстро достичь необходимого уровня торгов. Если нефтяные компании, нефтетрейдеры и банки поймут, что могут безопасно хеджировать риски на бирже, то Urals действительно станет бенчмарком, вне зависимости от того, в какой валюте он торгуется.

Для крупных игроков расчетный фьючерс на Urals необходим для решения двух задач – хеджирования рисков и получения возможности арбитража, причем в классическом варианте необходимы именно физические поставки. Предположим, 1 августа некая российская ВИНК обязалась поставить 100 тыс. т нефти в Индию по цене $70/барр. на условиях CIF. Срок поставки из Приморска в Индию составит 30 дней. Поскольку нефть – типичный сырьевой товар, цена может резко вырасти, что нанесет убыток компании. Поэтому в день заключения контракта и фиксации цены поставки (1 августа) ВИНК может открыть длинную позицию по фьючерсу на Urals. Если по прибытии танкера в порт Индии цена вдруг выросла до $80/барр., поставщик потеряет $10/барр. на физической поставке, но заработает на расчетном фьючерсе аналогичную маржу.

[1] Методология Platts – с. 6: "Platts North Sea crude oil assessments reflect the value of physical crude oil loading 10 days forward from the date of publication to one full month ahead".

[2] CPT – условие поставки Инкотермс "carriage paid to". В конкретном случае CPT Новороссийск сравнимо с FOB Новороссийск минус расходы на перевалку.

[3] Экспирация – это окончательный расчет между покупателем и продавцом в момент завершения контракта.