Энергетический кризис в ЕС стал одной из наиболее популярных тем для обсуждения среди аналитиков и в СМИ. Единого мнения нет: одни считают, что Европу этой зимой ждет экономический крах, другие – что с помощью дополнительных поставок СПГ и экономии газа Евросоюз сможет относительно безболезненно пережить отопительный сезон. Разберемся, от чего будет зависеть развитие событий на энергорынке и какие наиболее вероятные сценарии существуют на сегодняшний день.

Погодный фактор

Самым неопределенным и одновременно самым значимым фактором спроса на газ является погода. В отопительный сезон, длящийся с ноября по март, ЕС потребляет более 220 млрд куб. м газа, что составляет 55% от годового уровня (показатель меняется от года к году). В зависимости от температуры пиковое месячное потребление в январе может варьироваться от 45 до 55 млрд куб. м. Общий спрос в отопительном сезоне от года к году может отличаться на 35 млрд куб. м только за счет погодных условий (см. рис. 1).

На случай непредвиденных изменений температуры Евросоюз заполняет подземные хранилища газа к началу отопительного сезона. Совокупный объем ПХГ составляет около 110 млрд куб. м. Причем до 100% хранилища обычно не заполняются, а отбор газа «в ноль» невозможен по техническим причинам. ПХГ необходимы для сглаживания неровностей потребления, но никак не для стратегического накопления «голубого топлива». Основной объем зимнего потребления все равно приходится на импортные потоки – 130–150 млрд куб. м, из которых на «Северный поток – 1» приходилось 25 млрд куб. м. Таким образом, холодная зима может увеличить потребление газа в ЕС на 18–20 млрд куб. м.

Азиатский спрос

Азиатский спрос

Вторым фактором является спрос на газ в Восточной Азии: Китае, Южной Корее и Японии. Данный регион исторически являлся премиальным рынком, так как трубопроводный газ «Газпрома» не мог составить конкуренцию СПГ. Спотовые цены в Азии были более волатильны, чем в Европе, из-за отсутствия достаточных ПХГ-мощностей, что связано с геологическими особенностями. Азиатские страны не могут накапливать аналогичные объемы газа так же, как Европа, поэтому дефицит энергоресурсов или зáморозки могли удвоить цены.

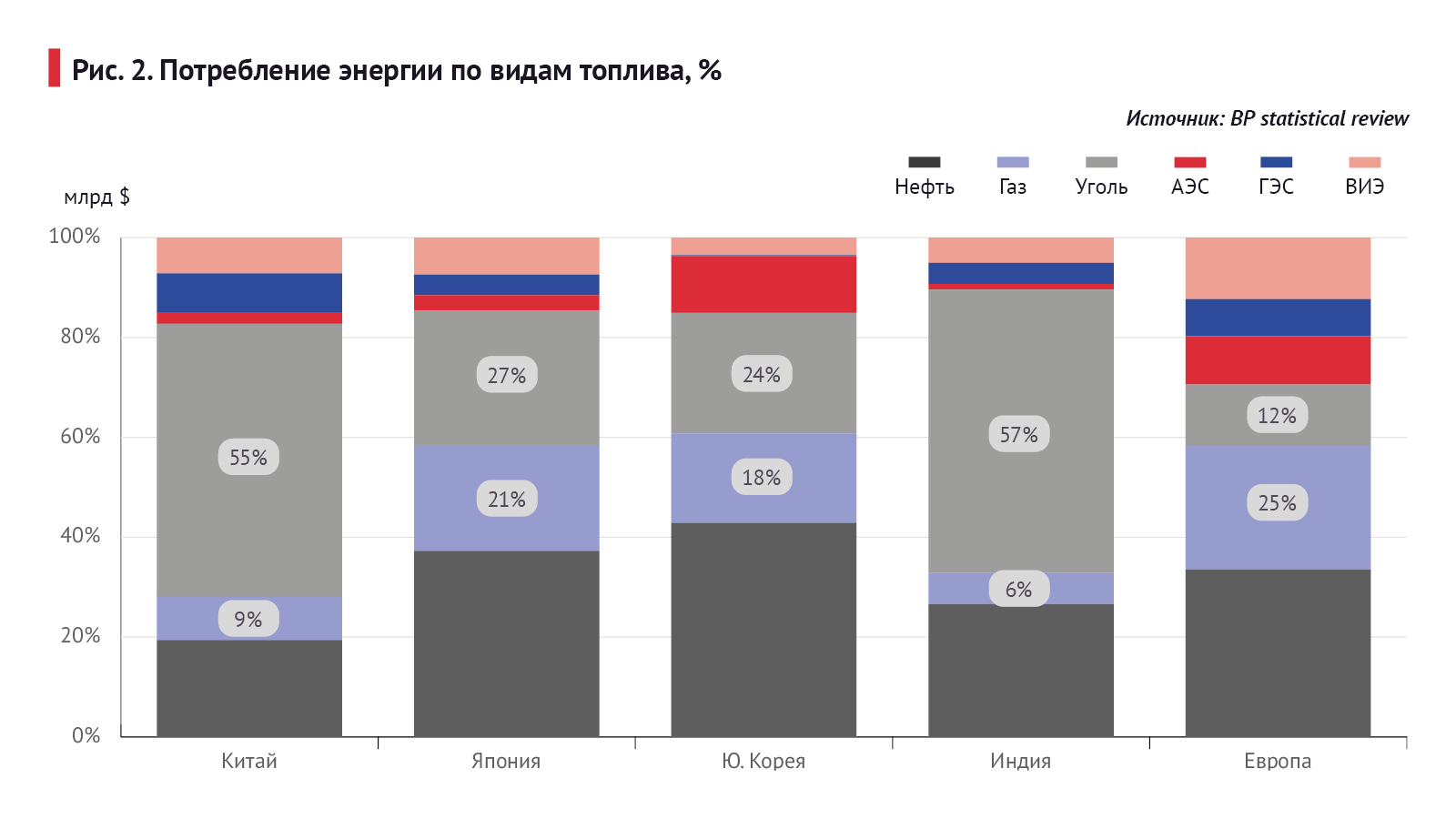

С началом СВО ситуация стала противоположной: волатильность хаба TTF показывает рекордные значения, в то время как азиатский рынок потерял премиальность. Борьба с высокими ценами осуществляется разными методами: если ЕС выделяет финансовую поддержку энергокомпаниям, чтобы покрыть убытки от перехода на дорогой СПГ, то азиатская энергетика замещает газовую генерацию угольной. Доля угля в энергобалансе в Азии в 2021 году составила 47%, газа – 12%, в то время как в Европе газ занимает вдвое большую долю, чем уголь (см. рис. 2).

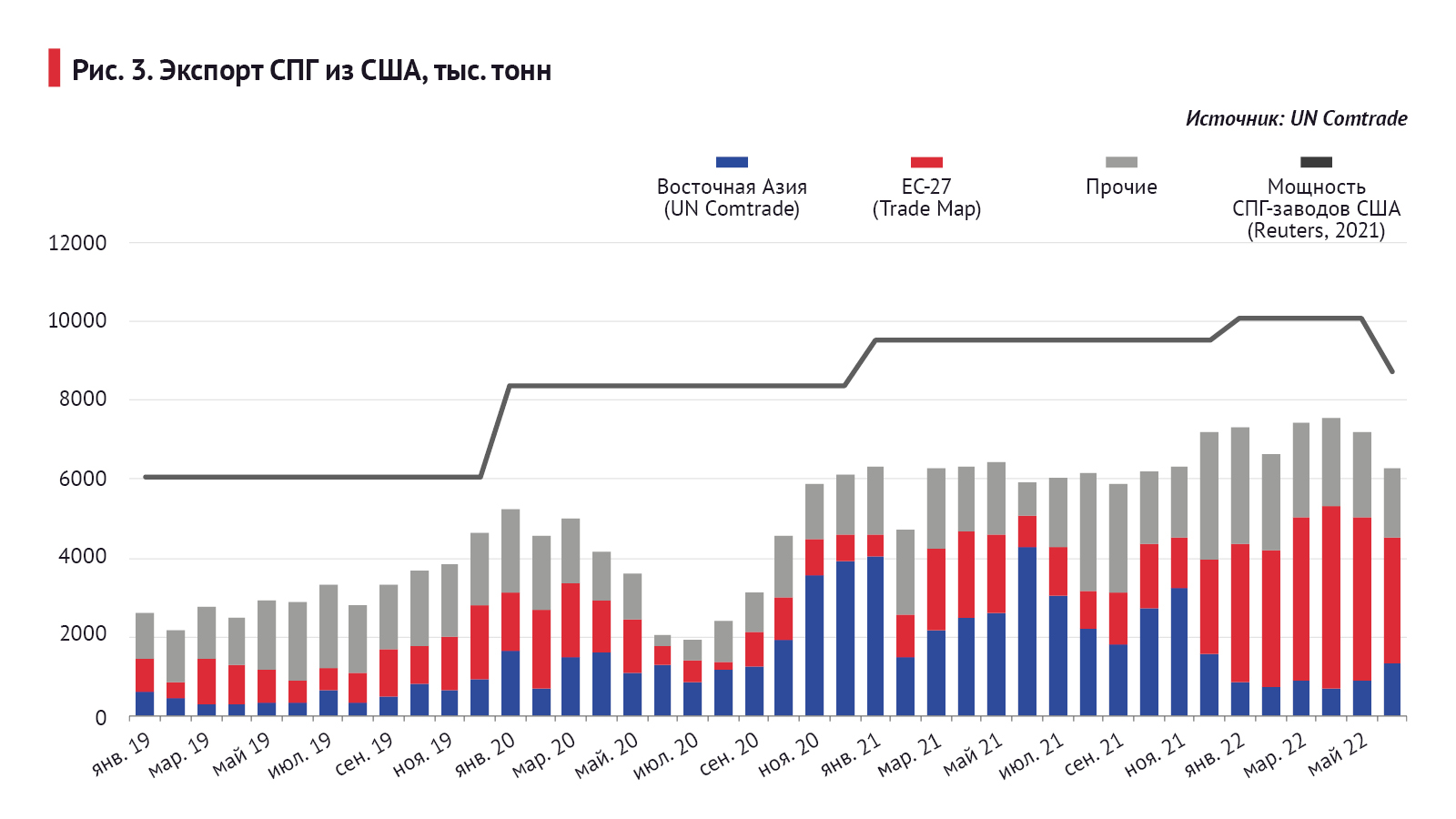

Европа перетягивает на себя объемы СПГ, которые изначально предназначались для азиатского рынка. С января по июнь 2022 года поставки американского СПГ в ЕС выросли в 2,6 раза и составили 23 млн т (31,5 млрд куб. м). Поставки в Восточную Азию за аналогичный период упали в 3,2 раза – до 5,3 млн т (7,2 млрд куб. м) (см. рис. 3). Тем не менее возможности замещения не безграничны: отопительный сезон заставит Азию нарастить закупки.

Дополнительным фактором спроса является будущая экономическая активность в Китае, которая в 2022 году снижалась из-за карантинных ограничений – страна придерживается стратегии «нулевого COVID». В результате серии локдаунов производство в Китае замедлилось относительно прогнозных уровней: промышленное производство выросло на 3,8% против прогнозных 4,6%. Тем не менее намеренное замедление экономики Китая не входит в планы Си Цзиньпина (по крайней мере, по официальной версии), поэтому снятие карантинных ограничений увеличит спрос на газ со стороны КНР – крупнейшего потребителя СПГ в Азии. Если Китай сумеет побороть COVID-19 к ноябрю, ЕС недосчитается минимум 1–1,5 млн т СПГ в месяц (1,4–2 млрд куб. м).

Запуск «Северного потока – 2»

Рост цен на энергоносители ожидаемо вызвал повышение стоимости электроэнергии. Цена фьючерсов с поставкой на год вперед во Франции и Германии в конце августа превысила €1000 за 1 МВт·ч, что в 10 раз выше уровня предыдущего года. На 8 сентября, по данным Nord Pool, котировки в Германии составляли €443,8 за 1 МВт·ч, Франции – €453,3. Несмотря на накопившиеся проблемы промышленность ЕС в июле демонстрировала рост: индекс производства повысился на 4%, высокотехнологичного производства – на 8,6%. Тем не менее структурные проблемы обычно имеют отложенный эффект, который станет заметен уже в конце осени. В августе – сентябре начали закрываться химические производства, технологический процесс которых сопряжен с потреблением природного газа и электроэнергии. Также заметны проблемы с металлургической отраслью, в связи с чем ЕС нарастил импорт алюминия из России на 13%.

Германия борется с подорожанием электроэнергии за счет предоставления кредитных средств энергохолдингу Uniper. В общей сложности поддержка составила €19 млрд, а ежедневные потери компании превышают €100 млн. Крупные конечные потребители заключают долгосрочные контракты с оптовыми поставщиками, поэтому основной убыток от роста цен несет именно Uniper. Вполне вероятно, что Германия сможет пережить один-два года без российского газа, не допустив экономической катастрофы внутри страны. Но более бедные страны Евросоюза не могут себе позволить подобную роскошь (например, Польша, Литва или Испания). А при разрушенном европейском рынке (спросе) по истечении отопительного сезона 2022/2023 годов Германия уже не сможет восстановить экономику до предкризисных значений.

Остановка «Северного потока – 1» ускорит рост цен на электроэнергию, инфляцию и поспособствует закрытию ключевых производств в ЕС. Совсем скоро европейским политикам придется выбирать: политический проигрыш ради спасения экономики и запуск «Северного потока – 2» или «демократические принципы» ценой в многолетнюю рецессию. Вопреки общему мнению, у России выбора нет: североевропейский рынок газа потерян. Запуск «Северного потока – 2» будет приносить сверхприбыль «Газпрому» два-три года, но позволит экономике ЕС безболезненно преодолеть переходный период. И как только поставки СПГ будут налажены, а газовая инфраструктура построена, «Северный поток – 2» будет остановлен. Нужна ли политическая победа сегодня ради спасения ЕС в ближайшем будущем?

***

Подведем итог. В случае наступления холодной зимы и выхода Китая из карантина ЕС может недосчитаться дополнительно 25 млрд куб. м газа в отопительный сезон 2022/2023 годов – чуть более 10% от среднего потребления. Но дефицит газа на рынке уже существует, о чем говорят цены в районе $3000 за 1 тыс. куб. м (и это при условии, что Евросоюз во II квартале сократил потребление газа всего на 7%). Европейские политики экстренно разрабатывают меры по снижению потребления – сокращение температуры в жилье, утепление зданий и возврат к угольной и/или атомной энергии, что снизит дефицит. Но крайние меры не решат полностью проблему дефицита, а экономия за счет производства – тот самый путь к рецессии.