Шинные проблемы Европы

Мировые гиганты теряют интерес к производству в ЕС

Шины и технические изделия из резины являются важными компонентами в различных отраслях промышленности, включая транспорт, строительство и пр. Ожидается, что мировой рынок шин и резинотехнических изделий будет расти устойчивыми темпами в течение следующих нескольких лет благодаря растущему спросу со стороны автомобильного и строительного секторов. Отказ от работы с российским сырьем заставляет Европу искать новые пути для обеспечения себя шинной продукцией. Зачастую – задорого.

Европейская индустрия шин

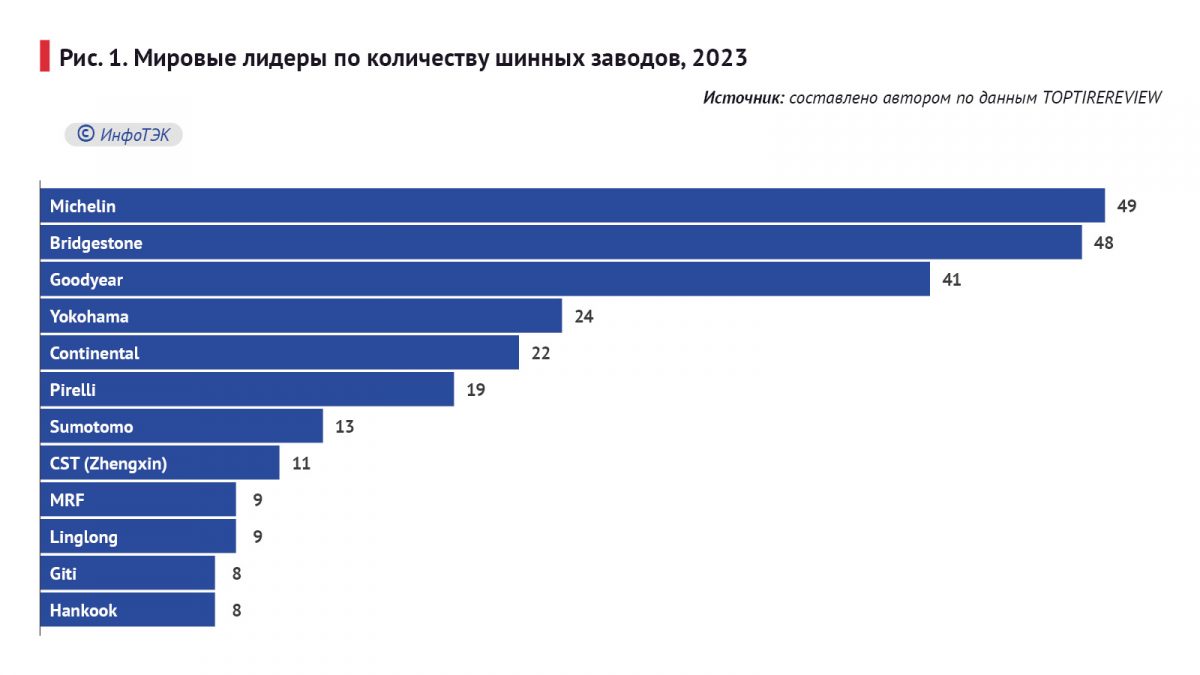

В 2023 году количество заводов, принадлежащих ведущим мировым шинным компаниям, увеличилось почти до 500. При этом на долю шинных заводов в Азии, Европе и Северной Америке приходится 87% от общего числа, а их производственные мощности составляют порядка 96%.

Европейская индустрия шин и резинотехнических изделий, являющаяся вторым по величине хабом для шинных заводов, отличается высокой конкуренцией, на рынке доминируют несколько крупных компаний, в числе которых Michelin, Continental и Pirelli.

По данным за 2023 год, в управлении Michelin находится свыше 20 заводов, производящих более 61 млн шин в год, в то время как 7 заводов Continental производят более 90 млн шин в год. Pirelli принадлежит 8 заводов мощностью около 43 млн шин. Goodyear после интеграции с Cooper и Dunlop управляет 6 заводами в Европе.

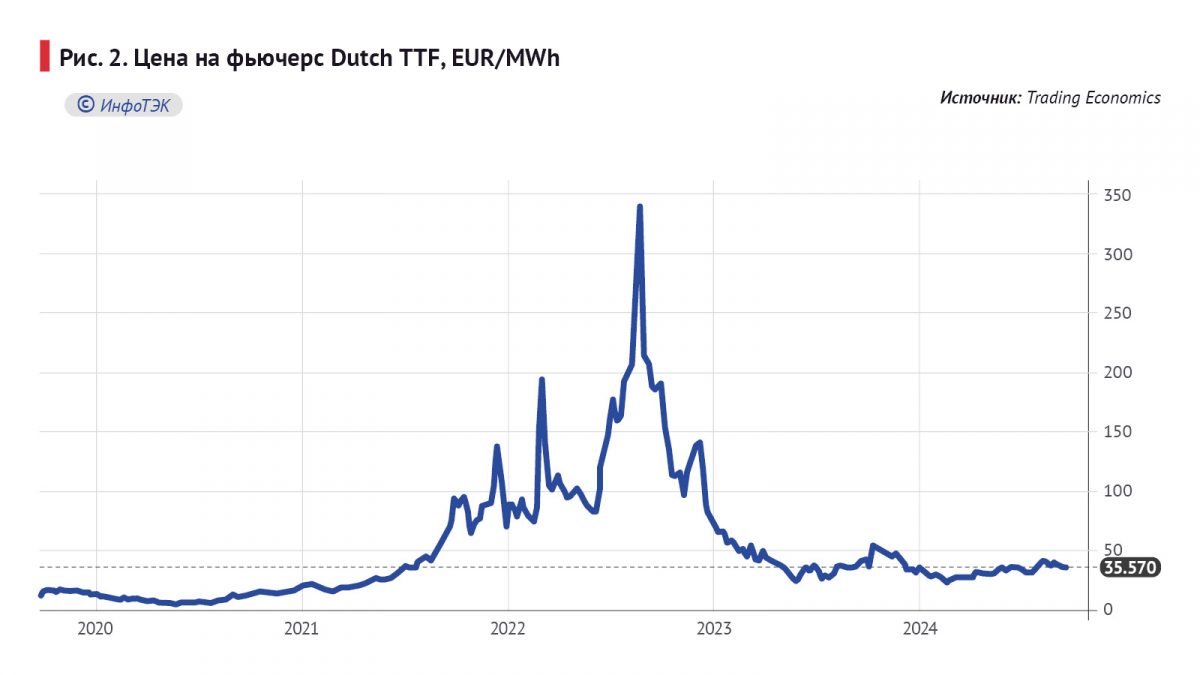

В конце прошлого года стало известно, что транснациональные корпорации Michelin и Goodyear приняли решение о закрытии четырех заводов в Германии, ссылаясь на высокие цены на энергоносители и жесткую конкуренцию со стороны иностранных производителей. Порядка 2 500 рабочих мест оказались под угрозой сокращения.

Действительно, в 2022 году цена фьючерса Dutch TTF на природный газ увеличилась в 3,4 раза в период с 14 февраля по 22 августа, достигнув пика на отметке в €339 за МВт*ч.

Другая проблема возникла с поставками технического углерода, используемого в качестве усиливающего компонента при производстве резин и пластических масс, и с ростом цен на него. По данным Всемирного банка, Россия была вторым крупнейшим экспортером технического углерода, мировые продажи которого достигали отметки в $680 млн.

К примеру, Bridgestone использовала технический углерод, произведенный на заводе «Омск Карбон Групп». Производителям шин пришлось пересмотреть производственные процессы на каждом из своих заводов и организовать новые цепочки поставок.

С 1 июля 2024 года и вовсе вступили в силу ограничения на ввоз синтетического каучука и технического углерода из России в Евросоюз, экспорт которых ранее ограничивался квотами.

Рост цен на данное сырье приводит к снижению экономической эффективности заводов и конкурентоспособности по сравнению с американскими, японскими и китайскими производителями шин.

Продажи сменных шин в Европе

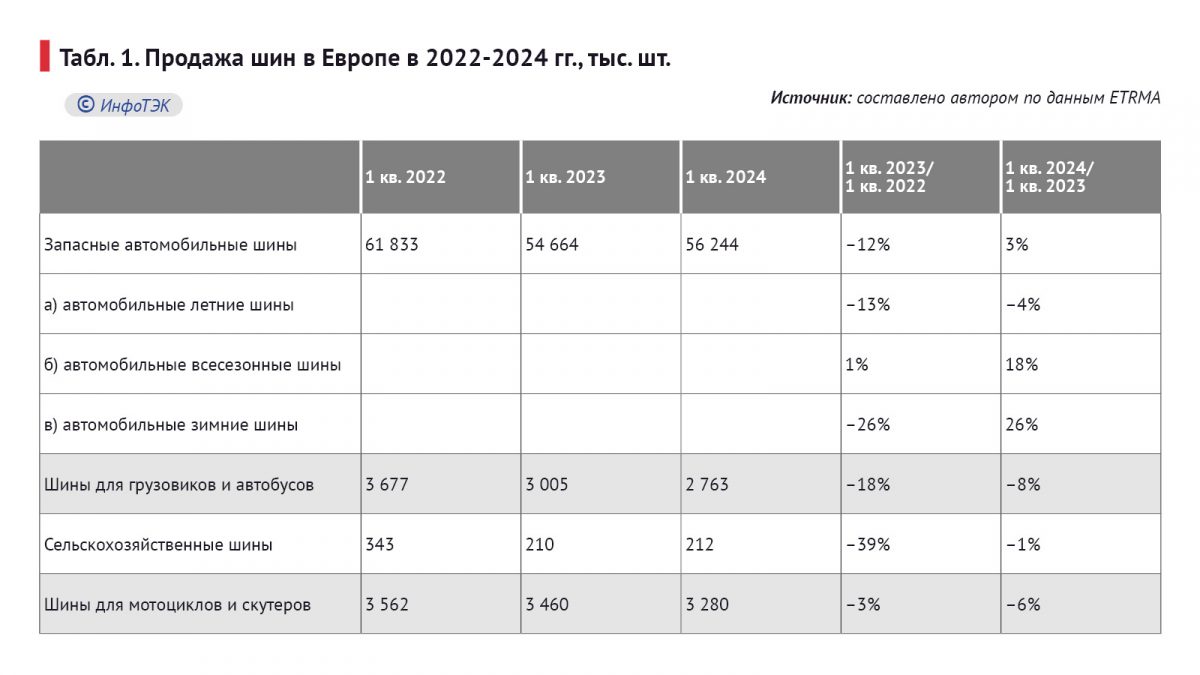

Из таблицы 1 видно, что продажи шин в Европе снижались в период 2022-2024 годов. К причинам негативного влияния на рынок можно отнести повсеместную инфляцию и, как следствие, падение спроса, а также высокие цены на энергоносители.

Согласно статистическим данным, из-за влияния геополитической ситуации объем продаж европейского рынка шин для автомобилей в первом квартале 2023 года составил 54 664 тыс. шин, снизившись на 12% по сравнению с аналогичным периодом 2022-го. Помимо автомобильных всесезонных шин и шин для мотоциклов, продажи всех типов шин на европейском рынке снизились на двузначные цифры от 12 до 39%.

После негативной тенденции 2023-го динамика объемов продаж шин в первом квартале 2024 г. улучшилась в сегменте автомобильных всесезонных и зимних шин, но осталась отрицательной в остальных сегментах.

Китайские производители в Европе

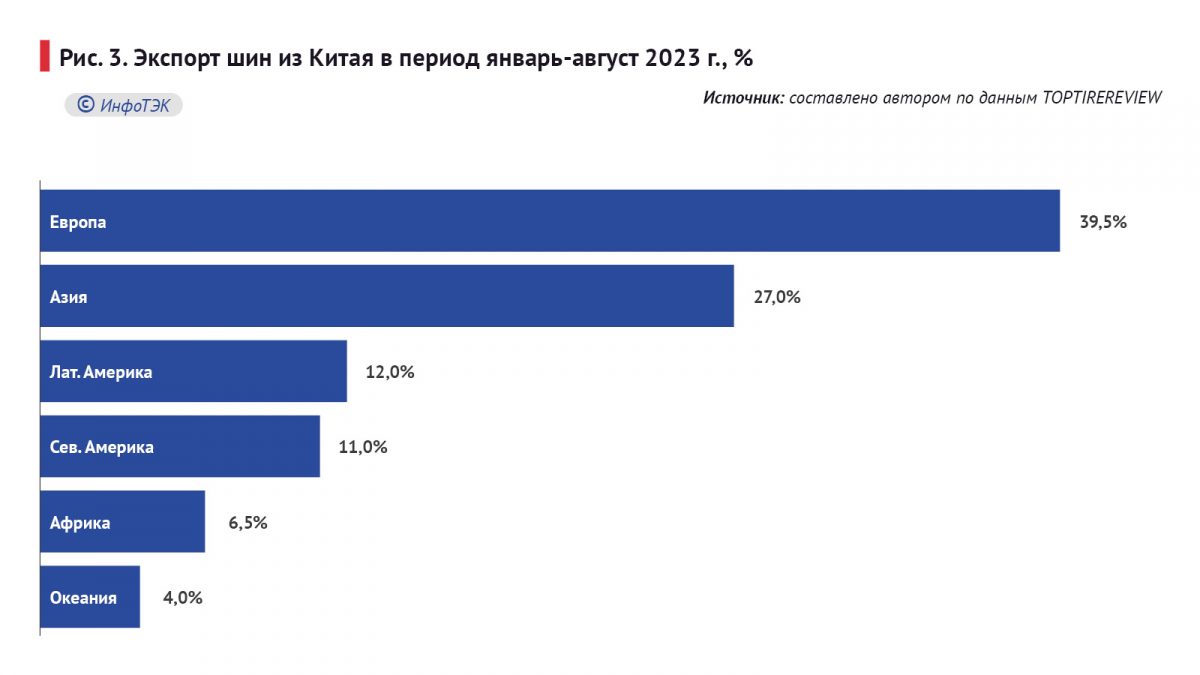

По данным UN Comtrade, с общей стоимостью экспорта в $93 млрд шины занимают 34-е место среди наиболее продаваемых товаров в мировой экономике. В 2023 году ключевыми экспортерами шин были Китай ($21,3 млрд, +41,2% по сравнению с 2018-м), Таиланд ($6,9 млрд, +41,8% по сравнению с 2018-м), Германия ($6,3 млрд, +4,5% по сравнению с 2018-м), Япония ($5,5 млрд, +8,9% по сравнению с 2018-м) и США ($5,2 млрд, +2,2% по сравнению с 2018-м).

Китайская шинная промышленность пережила бум в 2023 году благодаря высокому спросу и экспансии компаний за рубеж. Очевидно, что эта тенденция сохранится и в 2024-м. В условиях же высокой инфляции на европейском и американском рынках китайские шины имеют значительное преимущество с точки зрения экономической эффективности, что приводит к существенному увеличению экспорта.

На рисунке 3 видно, что Европа является крупнейшим импортером китайских шин с долей почти в 40% от общего экспорта Китая. Причем в 2023 году показатель импорта в годовом исчислении вырос на 27%.

Такое доминирование объясняется несколькими факторами, в том числе увеличившимся спросом на недорогие автомобильные компоненты в регионе в условиях экономического кризиса и закрытия ряда производств. К другими факторам можно отнести огромный европейский автомобильный рынок и стратегическое позиционирование китайских производителей в соответствии с европейскими стандартами качества.

Сельхозпроизводители

По данным Европейского энергетического агентства, в рамках европейского «зеленого» курса поставлена цель, согласно которой к 2030 году как минимум 25% сельскохозяйственных площадей ЕС должны быть заняты «органическим» сельским хозяйством. Такая политика по консолидации ферм в Европе требует использования техники для внесения удобрений и посадки, тем самым повышая спрос на сельскохозяйственные шины.

Ожидается, что объем европейского рынка сельскохозяйственных шин вырастет с $2,2 млрд в 2024 году до $4 млрд к 2029-у при среднегодовом темпе роста (CAGR) в 5,3%.

Например, уже в июле 2023 года флагманский бренд Yokohama Off-Highway Tires (YOHT) Alliance выпустил новые размеры радиальной шины Agriflex+ 372 для тракторов и комбайнов. В октябре 2023 года компания Continental объявила о расширении своего ассортимента сельскохозяйственных шин в Германии, в котором теперь доступны новые типовые размеры для линеек TractorMaster и CompactMaster AG/EM.

Выводы

Очевидно, что, введя санкционные ограничения в отношении России, Европа не учла масштаб последствий для своей экономики. Многие шинные компании по-прежнему с осторожностью относятся к инвестициям в Европу из-за высоких цен на энергоресурсы и необходимости поиска замены России как поставщика сырья для производства шин.

Выделим несколько направлений стратегического развития компаний, которые могли бы помочь производителям остаться на плаву и улучшить показатели эффективности производства.

Во-первых, это релокация заводов в места с более дешевой рабочей силой. Так, компания Nokian, покинув российский рынок, перенесла в 2023 году свое производство в Румынию. Sumitomo расширила деятельность в Испании, а Linglong запустил производство в Сербии.

Во-вторых, поиск новых поставщиков синтетического каучука и технического углерода из других регионов. Если и можно заменить российские ресурсы, то издержками будет потеря времени, затраченного на поиск других экспортеров, перестройку логистических путей, налаживание производства с учетом технических характеристик нового сырья, а также значительное увеличение отпускных цен выпускаемой продукции. При этом под вывеской сырья из той же Турции могут скрываться все те же ресурсы из России, но уже с приличной надбавкой в цене.