От стены плача к стене беспокойства

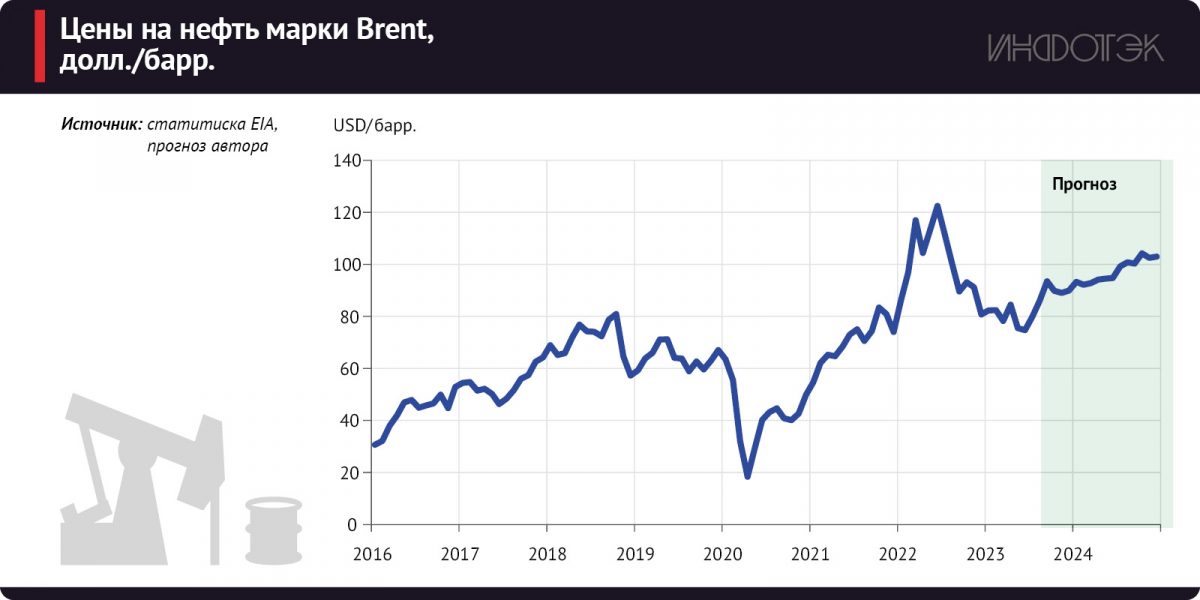

К концу текущего года геополитическая напряженность и дефицит предложения поднимут цены на нефть выше $100/барр.

Американская энергетическая администрация (EIA) в своем октябрьском прогнозе повысила среднюю цену нефти марки Brent в 2023 году на $5, до $84/барр.

При этом мировой спрос на нефть понижен на 0,24 млн барр/сут, до 99,17 млн барр/сут. Поставки же, наоборот, увеличены почти на 0,1 млн барр/сут, до 99,94 млн барр/сут. Таким образом, профицит мирового рынка в 2023 году увеличен до 0,77 млн барр/сут, что традиционно не согласуется с ростом ценовых ожиданий. По всей видимости, аналитики EIA объясняют их не фундаментальным, а спекулятивным фактором, который обостряется на фоне усиления геополитической напряженности.

От бега к полету

Профицит рынка вырос в результате пересмотра объемов добычи нефти за пределами ОПЕК. Рост предложения ожидается преимущественно за счет США, Бразилии, Норвегии, Казахстана, Гайаны и Китая.

За первые девять месяцев текущего года средняя цена составила $84/барр. Чтобы выйти на прогнозируемое значение, в IV квартале 2023 года она должна составить $91, что близко к текущему уровню.

До конца года мировые запасы нефти сократятся на 0,2 млн барр/сут, поскольку добровольное сокращение производства Саудовской Аравией и снижение целевых показателей добычи странами ОПЕК+ удерживают глобальную добычу нефти ниже мирового потребления. Это создаст надежный плацдарм для дальнейшего роста цены в следующем году.

На месячном шаге ситуация развивается в соответствии с ранее опубликованным прогнозом. В июле цена на нефть достигла локального дна в $75/барр. и, пробежавшись по нему и оттолкнувшись, практически перешла в фазу свободного полета. В результате в первый месяц осени средняя цена достигла $94/барр. (см. рис. 1).

Прежде чем заглянуть за горизонт событий, проанализируем точность прогнозирования, которую удалось достичь за последние несколько лет.

Больше прогнозов хороших и точных

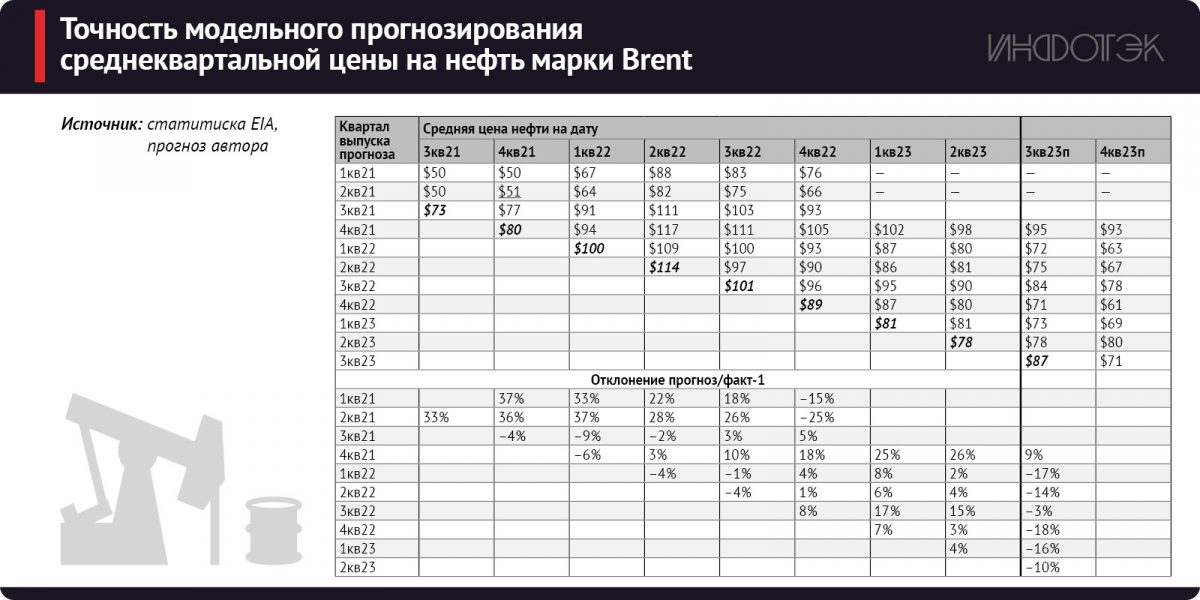

Продолжаем ежеквартально отслеживать точность прогнозирования цены на нефть марки Brent, рассчитанной на квартальной модели. Предыдущие оценки точности опубликованы в авторском телеграм-канале.

В таблице представлена точность прогнозов среднеквартальной цены на нефть марки Brent, выпущенных в период с III квартала 2021 года до III квартала 2023-го. Каждому новому прогнозу соответствует строка таблицы. Кварталы, для которых спрогнозированы среднеквартальные цены, расположены в столбцах таблицы. Значения, содержащиеся в строках и столбцах с одинаковым кварталом, помечены жирным шрифтом и соответствуют фактическим значениям среднеквартальных цен. Важно отметить два момента.

Во-первых, модель не смогла однозначно предсказать рост цены на нефть в III квартале 2023 года по сравнению с предыдущим. Фактическая цена в июле–сентябре текущего года составила $87/барр., что выше средней цены предыдущего квартала на $9. Модельный расчет, выполненный во II квартале, предсказал на следующий квартал цену на уровне предыдущего – $78/барр.

Фактический рост цены связан преимущественно с продлением сокращения добычи нефти Саудовской Аравией и Россией до конца года. Так, Эр-Рияд в начале сентября объявил о продлении добровольного сокращения добычи на 1 млн барр/сут до конца 2023 года. Цены на этом фоне резко выросли, и дневные котировки сорта Brent поднялись выше $95/барр.

Впрочем, полет котировок ввысь был недолгим, и в начале октября цена на нефть стремительно скатилась к отметке в $87/барр. на фоне информации о тайном посещении советниками американского президента Саудовской Аравии и переговорах с наследным принцем Мухаммедом бен Салманом. Сообщалось, что готовилась трехсторонняя многофакторная сделка между США, Саудовской Аравией и Израилем. В конце сентября Мухаммед бен Салман отмечал, что стороны "каждый день становятся ближе" к достижению сделки. Саудовский МИД называл нормализацию отношений с Израилем полезной для всего региона и отвечающей интересам всех стран Ближнего Востока.

Американская сторона обязалась в случае успешного заключения соглашения подписать с Саудовской Аравией договор о взаимной обороне. Аналогичные договоры с США заключили Южная Корея и Япония, они предполагают военную поддержку в случае нападения.

Другие подробности сделки неизвестны, но можно предположить, что одной ее из составляющих могло быть увеличение добычи нефти Саудовской Аравией, в чем крайне заинтересована администрация Байдена. По крайней мере, такой сценарий не исключают спекулянты мирового рынка нефти, которые в начале октября начали активно играть на понижение.

Возможно, что атака боевиков ХАМАСа на Израиль 7 октября имела одной из задач расстройство этой сделки. Если это так, то цель достигнута. По данным агентства AFP, Саудовская Аравия приостановила переговоры о нормализации отношений с Израилем на фоне его войны с ХАМАС.

Во-вторых, относительное отклонение прогнозной цены от фактической на семи точках сравнения за период с III квартала 2021 года по III квартал 2023-го в среднем составило 6, 7 и 9% для горизонтов прогнозирования один–три квартала, что существенно лучше, чем для других известных прогнозов. В частности, точность модельного прогноза более чем в два раза выше, чем точность "наивного" прогноза, суть которого состоит в экстраполяции среднеквартальной цены с помощью горизонтальной линии.

Интересно, что прогноз на модели, которая использует среднемесячные значения цены, оказался более точен на месячном горизонте прогнозирования. Отклонение составило всего 2%, в то время как для горизонтов в два и три месяца отклонение совпало с величинами для горизонтов в два и три квартала (7 и 9%).

В IV квартале 2023 года квартальная модель предсказывает возвращение цены на нефть к значениям II квартала, в среднем она окажется на уровне всего в $71/барр. Столь низкое значение обусловлено мизерным дефицитом в 0,1 млн барр/сут, который предполагает прогноз EIA. Для меня не будет сюрпризом, если фактический дефицит в IV квартале составит 1,5 млн барр/сут, а цена превысит $90/барр. По мнению ОПЕК, запасы сырой нефти сократятся на беспрецедентные 3 млн барр/сут.

Разброс оценок довольно значителен из-за высокой неопределенности, обусловленной разгорающимся конфликтом на Ближнем Востоке. Пятьдесят лет назад он вылился в полноценный нефтяной кризис с четырехкратным ростом цен. Возможно ли его повторение и будут ли последствия кризиса столь разрушительными для мирового рынка нефти и экономики? Для начала кратко вспомним историю.

Война Судного дня

6 октября 1973 года арабская коалиция (Египет и Сирия) внезапно атаковала израильские позиции и попыталась захватить Синайский полуостров и Голанские высоты, которые они потеряли во время Шестидневной войны (5–20 июня 1967 года).

В ответ на поддержку Израиля коалицией западных государств 17 октября 1973 года ОПЕК ввела эмбарго на поставку нефти в страны "коллективного Запада". В результате цена на нефть взлетела с $3 до $12/барр. Европа и США столкнулись с жесточайшим дефицитом нефти и нефтепродуктов. Начали останавливаться крупные производства, к автозаправкам выстраивались многокилометровые очереди.

Из-за эффекта внезапности первые двое суток успех был на стороне египтян и сирийцев, но во второй фазе войны чаша весов склонилась в пользу Армии обороны Израиля – сирийцы были полностью вытеснены с Голанских высот, на Синайском фронте израильтяне ударили в стык двух египетских армий, пересекли Суэцкий канал (старую линию прекращения огня) и отрезали 3-ю египетскую армию от снабжения. Вскоре последовала резолюция ООН о прекращении огня.

США и Советский Союз активно поставляли оружие своим союзникам, что поставило мир на грань конфронтации между ядерными сверхдержавами. Вместе с тем именно СССР оказался одним из главных бенефициаров нефтяного кризиса – он договорился с арабской коалицией о реэкспорте ее нефти в подсанкционные западные страны. В 1974 году был достроен ведущий в Европу нефтепровод "Дружба", что способствовало росту добычи нефти в СССР.

В отличие от Европы, энергобезопасность США была обеспечена другим способом. В 1975 году они создали Стратегический нефтяной резерв, который уже во время войны в Персидском заливе в 1991 году успешно демпфировал волатильность нефтяного рынка.

Таким образом, повторение подобного нефтяного кризиса в наши дни практически невозможно – мировой рынок нефти и мировой порядок стали другими. Тем не менее интересно проанализировать возможные сценарии разворачивания конфликта и их экономические последствия.

Стена беспокойства

По меткому выражению главы американского банка JPMorgan Джеймса Даймона, руководители американских банков сейчас "карабкаются по стене беспокойства". Эта идиома означает преодоление фондовыми рынками временной проблемной ситуации. "Это своего рода наша работа – быть готовыми к потенциальным сценариям, которых никто не ожидает", – пояснил он, отметив, что компания проводит по сто стресс-тестов в неделю.

Мы не будем предлагать читателю 100 сценариев разворачивания готовящейся военной операции Израиля в секторе Газа, а, как и Bloomberg, рассмотрим лишь три основных.

- Локальная война, участниками которой будут исключительно Израиль и Палестина. Наземная операция не распространится на весь сектор Газа, а ограниченные боестолкновения на границе закончатся освобождением израильских заложников до конца октября. Цена на нефть во время конфликта останется на уровне чуть выше $90/барр. до конца года.

- Война на четыре фронта. Помимо Израиля и Палестины в конфликт вступают Ливан, Сирия и Египет. Цена на нефть превышает $100/барр.

- Ирано-израильский конфликт. К участникам предыдущего сценария присоединяется Иран, который подозревается в поставке оружия и денег для ХАМАС. Наземная операция Израиля разворачивается на пяти фронтах боевых действий. США останавливают поставки иранской нефти в Китай, на что Иран в ответ перекрывает перевозку нефти через Ормузский пролив. Цены на нефть устремляются к $150/барр.

Всеобщее внимание уже приковано к Ирану после того, как США заявили, что проведут расследование с целью выяснить, участвовал ли Тегеран в планировании нападений ХАМАС. Штаты также отменили перевод Ирану $6 млрд в рамках сделки по обмену пленными. Тегеран отрицает свою причастность.

Каковы шансы реализации того или иного сценария? Основатель крупнейшего в мире хедж-фонда Bridgewater, миллиардер, которого СМИ называют "Стивом Джобсом от инвестирования", Рэй Далио предупредил, что война Израиля и ХАМАС грозит привести к появлению новых конфликтов.

"Шансы перехода от сдерживаемых конфликтов к более не сдерживаемой горячей мировой войне, в которой участвуют крупные державы, выросли с 35% до примерно 50% за последние два года", – считает он. Далио назвал конфликт Израиля и ХАМАС еще одним шагом к "гораздо более ужасной горячей мировой войне". Другими словами, вероятность сценария № 3 как никогда велика.

Мы же, как информированные оптимисты, оставим себе другие 50%, то есть сценарии № 1–2, где цена на нефть превысит $100/барр. до конца года, но не достигнет экстремальных значений.