Еще осенью 2022 г. в международной торговле газом стала нащупываться новая точка рыночного равновесия. К сентябрю того года потенциал падения трубопроводного экспорта из России в Европу – после пяти месяцев стремительного снижения – был исчерпан. Высокие биржевые цены к зиме 2022-2023 гг. поддержали альтернативное предложение, но главное – сильно охладили спрос, сбалансировав и европейский газовый рынок, и мировой рынок СПГ. Сильную поддержку балансу оказала также аномально теплая погода в северном полушарии в осенне-зимний период. В итоге, вопреки многим алармистским прогнозам, Европа предыдущей зимой не только "не замерзла", а, напротив, закончила отопительный сезон с рекордно высоким уровнем запасов в ПХГ ЕС (55,9% на 1 апреля 2023 г. по сравнению с 26,5% годом ранее).

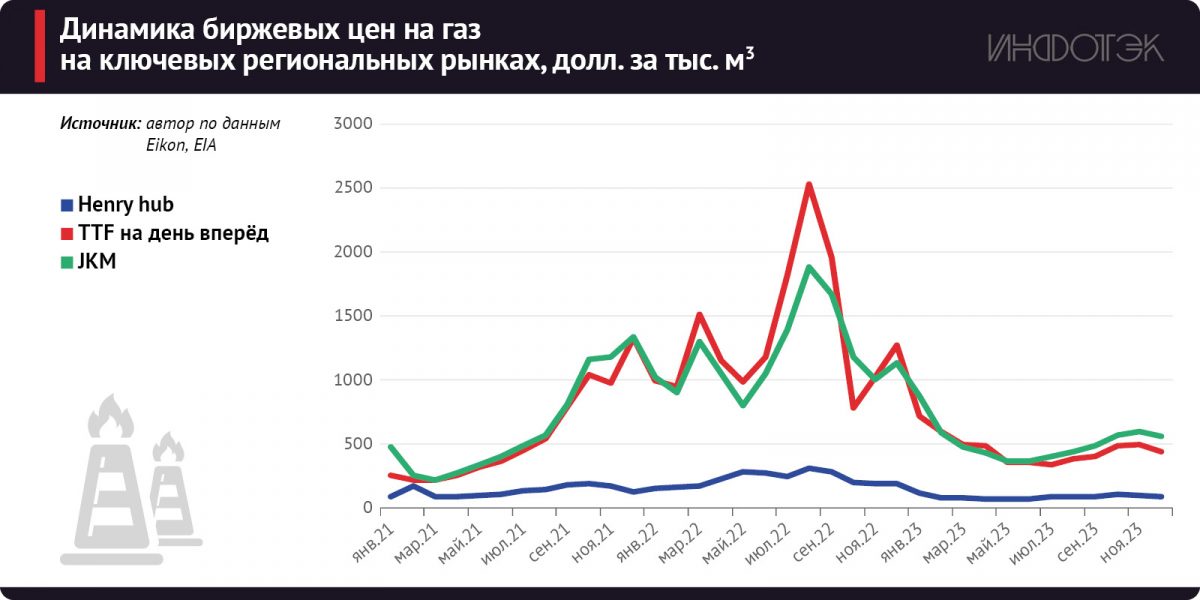

Как следствие, биржевые цены на газ в Европе, начиная со второй половины декабря, поступательно снижались. Среднемесячный спотовый индекс TTF достиг низшей точки в июле 2023 г. – на уровне $346 за тыс. куб. м (-81% г/г). Суточные цены в конце мая – начале июня опускались даже ниже $265. Важным признаком успокоения в Европе стало возвращение, начиная с мая 2023 г., ценовой "премии" к ее традиционному обладателю – Северо-Восточной Азии. Среднегодовой межрегиональный ценовой дифференциал составил в 2023 г. около 9,5% в пользу азиатского рынка.

Азиатский рынок остается ведомым

В целом, по итогам января-ноября 2023 г. среднегодовые спотовые цены в Европе снизились на 66% г/г, в Азии – на 58%, в Северной Америке – на 61% (см. рис. 1). Иными словами, при разной исходной базе (особенно на Henry Hub) падение цен было почти синхронным: явный признак уже давно наблюдаемого роста ценовой конвергенции между региональными рынками и их продолжающегося сращивания в общий мировой рынок газа.

Рис 1

Первую скрипку в этом оркестре, по нашей оценке, продолжает играть европейский рынок, впервые взявший на себя эту роль еще осенью 2021 года. Связано это с тем, что хрупкий баланс европейского рынка газа остается в решительной степени зависимым от устойчивости предложения СПГ: его среднегодовая доля в общем импорте ЕС превышает 40%. Причем в значительной мере это поставки не по долгосрочным договорам, а на спотовой и краткосрочной основе (имеются в виду контракты сроком до четырех лет). По данным GIIGNL, в 2022 г. на спотовые и краткосрочные сделки пришлось 47,4% всех поставок СПГ в Европу по сравнению с 39% в 2021 г. и 36,5% в 2020 г., а доля Европы на этом рынке увеличилась с 21,5% в 2021 г. сразу до 42% (в общем мировом импорте СПГ ее доля возросла за этот период с 20% до 31%). Данных по 2023 г. пока нет, но, вероятно, они будут схожи.

Соответственно, европейские биржевые цены проявляют высокую чувствительность к изменениям как на региональном рынке (ожидания восстановительного роста спроса, перебои с поставками норвежского газа в конце августа – начале октября 2023 г., неуверенность в безопасности подводной инфраструктуры после аварии 8 октября на газопроводе Balticconnector и т.п.), так и на рынке СПГ (угроза забастовок на австралийских СПГ-заводах в августе-октябре, рост спроса в Китае и пр.). При любом риске предложения ценовая "премия" буквально за один торговый день возвращается в Европу.

Последний раз такое случалось 10-18 октября на волне стабилизации спроса в ЕС, относительно низких поставок СПГ, опасений, связанных с аварией на Balticconnector и эскалации палестинско-израильского конфликта. Азиатский рынок, на наш взгляд, остается "ведомым", хотя цены на нем и выше европейских в силу растущего спроса на СПГ (в Европе спрос стагнирует на высокой базе 2022 г.).Погодный фактор превалирует

Но, несмотря на схожую динамику, уровень цен на рынках существенно отличается. Так, в США цены в 2023 г. опустились к нижней границе многолетних значений под влиянием как падения импортных цен на СПГ, так и исключительно благоприятного баланса на внутреннем рынке: рост добычи, по данным EIA, почти в четыре раза превышает прирост внутреннего потребления, что благоприятно влияет и на рекордную динамику запасов в ПХГ. В Европе среднегодовые номинальные цены, напротив, остаются почти в 2,5 раза выше значений 2015-2020 гг., хотя и на 6% ниже уровня 2021 г. (многие уже стали забывать, но стремительный рост биржевых цен на газ начался еще в середине 2021 г. и в 4-м квартале 2021 г. средняя спотовая цена на TTF превышала $1100 за тыс. куб. м).

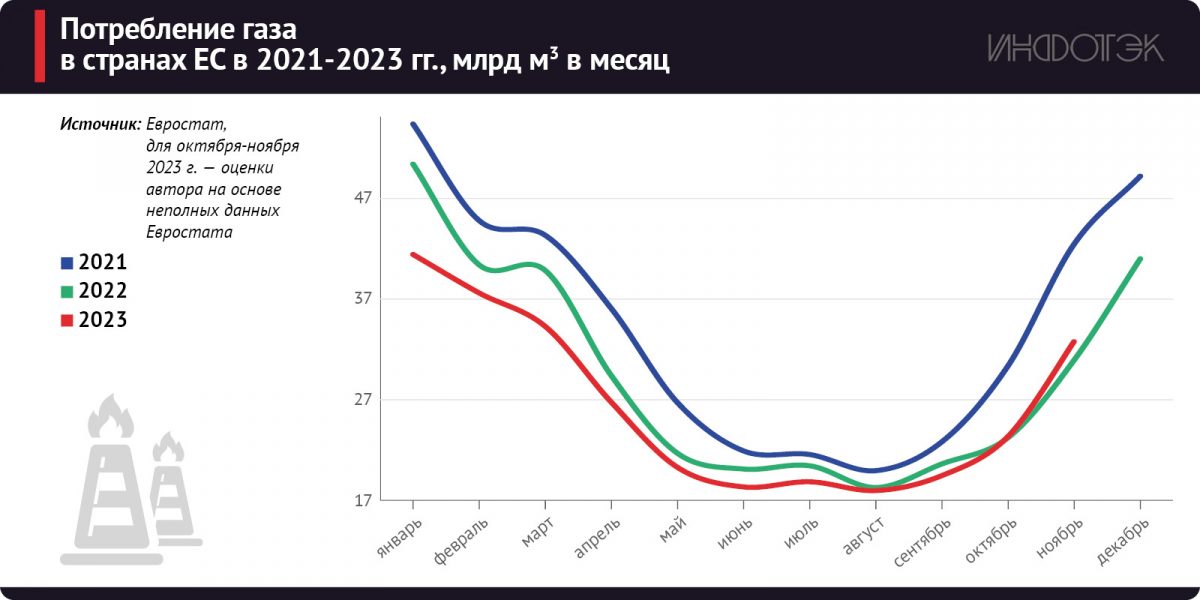

В результате, хотя цены и резко снизились, общие издержки потребителей остаются высокими, что продолжает негативно влиять на спрос как в Европе, так и в отдельных азиатских странах. В ЕС, по предварительным данным Евростата, потребление газа в январе-ноябре 2023 г. упало на 7,9% г/г, и то лишь благодаря относительно высоким показателям спроса в 4-м квартале: в январе-сентябре падение достигало 10,2% (см. рис. 2).

Рис 2

Ноябрь – пока единственный месяц в 2023 г., когда потребление превысило прошлогодний уровень (предварительно на 6%) благодаря более раннему началу отопительного сезона и в целом более низким температурам. В ноябре отклонение средней температуры воздуха в Европе от многолетних значений 1901-2000 гг. составило, по данным Национальных центров экологической информации США, +1,42°С по сравнению с +2,15°С в ноябре 2022-го. Для сравнения, в Северной Америке и особенно в Азии ноябрьская температура, напротив, оказалась существенно выше прошлогодней, а в Азии и вовсе был поставлен новый температурный рекорд (+3,14°С по сравнению с +1,58°С в ноябре 2022 г.). Средняя температура в Европе в октябре 2023 г. также была ниже уровня 2022 г., хотя и осталась заметно выше показателей предыдущих лет: отклонение от многолетних значений составило +2,45°С по сравнению с +2,65°С в октябре предыдущего года. Таким образом, стабилизация потребления газа в ЕС в октябре и его рост в ноябре 2023 г. связаны в основном с погодным фактором и вряд ли свидетельствуют о начале восстановительного роста, в том числе в промышленности. Потребление газа в электроэнергетике ЕС, по данным Ember, за 10 месяцев 2023 г. снизилось на 15,7% г/г. Только в августе оно оказалась незначительно выше прошлогоднего показателя.

Балансы ведущих рынков

На фоне снижения спроса и относительной устойчивости текущего импорта газовый баланс ЕС в течение всего 2023 года оставался благоприятным, несмотря на быстро падающую добычу (-17,2% г/г). Наиболее явным индикатором этого является динамика запасов газа в ПХГ. На пике (6 ноября) запасы достигали рекордной величины – 99,63% от номинальной мощности или 103,2 млрд куб. м. По состоянию на 1 декабря запасы газа в ПХГ ЕС оставались на уровне 94,8% от номинальной мощности активного газа или 98,2 млрд куб. м, что является историческим рекордом, превышающим значения 2019 и 2022 годов.

В предыдущий отопительный период – со 2 декабря 2022 г. по 31 марта 2023 г. – суммарное снижение запасов газа в ПХГ Евросоюза составило 36,4 млрд куб. м. При аналогичном сокращении текущей зимой к 1 апрелю 2024 г. в ПХГ может остаться 60% от их номинальной мощности, что даже выше, чем на 1 апреля 2023 г. (55,9%). Если нынешняя зима будет холоднее предыдущей, то дополнительное снижение запасов за рассматриваемый период может составить предположительно еще 10-20 млрд куб. м, что все равно позволит сохранить их на относительно высоком уровне – 42-51% от номинальной мощности. Это облегчит ЕС безболезненную подготовку к следующему отопительному сезону.

В Великобритании, по данным национальной статистики за январь-сентябрь, поставки газа на вход в национальную ГТС сократились на 12,1%, нетто-импорт газа – на 15,7%. Переток газа из Великобритании в континентальную часть ЕС (Бельгию и Нидерланды) снизился за тот же период на 28,3%, до 8,2 млрд куб. м. Выработка газовой электрогенерации за январь-октябрь упала на 21,8% г/г.

В Турции в 2023 г. также продолжилось падение спроса. По данным Евростата и Ember, за январь-октябрь потребление сократилось на 6,4% г/г, в том числе газовая электрогенерация – на 5,5%. Как следствие, трубопроводный импорт снизился в январе-сентябре, по данным EPDK, на 16,6%. Правда, импорт СПГ вырос – на 4,1% (общий импорт упал на 11,5%). Осенью 2023 г. в Турции начался давно обещанный резкий рост собственной добычи газа: в сентябре-октябре она увеличилась почти в 4 раза г/г, но в общем балансе газа она по-прежнему малозаметна (в октябре 2023 г. добыча покрывала 4% внутреннего спроса).

В Азии, в отличие от Европы, в 2023 г. действительно наблюдался восстановительный рост спроса на газ, однако осторожный и не повсеместный. Основным "локомотивом" ожидаемо стала КНР. Прирост потребления газа в Китае по итогам года может составить более 5% или около 20 млрд куб. м. Собственная добыча газа в стране увеличилась на 6% г/г за январь-октябрь и, возможно, досрочно выйдет на целевой показатель 2025 г. (230 млрд куб. м в год).

Импорт за январь-ноябрь 2023 г., по данным таможенной статистики, вырос на 8,6% г/г. Основной прирост пришелся на СПГ (+10,9% или +8,6 млрд куб. м), трубопроводный экспорт вырос на 5,4% (+3,2 млрд куб. м). Среднегодовые цены на импортируемый СПГ в КНР в 2023 г. (без учета декабря) снизились на 22,4% г/г, до $449 за тыс. куб. м, на трубопроводный газ – выросли на 5,6%, до $291. Таким образом, цены на СПГ в Китае остаются на 37% выше средних многолетних значений 2017-2021 гг., на импортный трубопроводный газ – на 30%.

Потребление близко в стагнации

Прирост спроса на СПГ в Китае не компенсирует его падение на 8% г/г в других странах Северо-Восточной Азии: Японии, Южной Корее и Тайване. Газовая электрогенерация за январь-сентябрь 2023 г. в Японии и Южной Корее снизилась на 5%. Только в 2024 г. в регионе ожидается восстановительный рост спроса на газ (до +5% г/г без учета КНР) за счет коррекции импортных цен на СПГ и более холодной погоды в 1-м квартале. Но уже в 2025 г. потребление, вероятно, вновь снизится: регион вступает в период плавного сокращения спроса, прежде всего, со стороны электроэнергетики.

Мировым лидером по темпам роста спроса на СПГ в 2023 г. стали страны Юго-Восточной Азии (+20% за январь-ноябрь). Отгрузки в Таиланд выросли на 32%, в Сингапур – на 25%, в Индонезию – на 13%. Снижение (-7%) наблюдается только в Малайзии. В итоге баланс СПГ в Юго-Восточной Азии на фоне стагнации производства становится все менее профицитным.

В Южной Азии восстановительный рост охватил Индию (отгрузки СПГ в эту страну выросли в январе-ноябре на 9% г/г) и Бангладеш (+22%). Газовая электрогенерация в Индии увеличилась в январе-сентябре на 13%. Однако в Пакистан отгрузки СПГ выросли всего на 1,3%, а прирост газовой генерации и вовсе едва заметен (+0,3% г/г за 9 месяцев). В 2024 г. нельзя исключать стагнации спроса в регионе, в том числе из-за тяжелого экономического положения в Пакистане и сохранения относительно высоких по региональным меркам цен на спотовые поставки СПГ.

В целом мировое потребление газа в 2023 г. близко к стагнации: прирост в Азии едва покрывает продолжающееся падение в Европе, тянущей за собой вниз глобальные показатели. Мировая газовая электрогенерации за январь-август выросла на 1,4% г/г, но также неравномерно по регионам. Отгрузки производителей СПГ увеличились в январе-ноябре на 1,5% г/г, но половина из них, включая, прежде всего, Египет, Россию и Катар, напротив, снижают отгрузки, и почти весь небольшой прирост обеспечивают США, Алжир и новый экспортер – Мозамбик. На этом фоне отмечается увеличение темпов роста спроса на СПГ, которые могут достичь в 2024 г. 5% г/г.

Как следствие, в 2024 г. баланс на рынке СПГ не станет лучше, а в первые три квартала, вероятно, будет балансировать на грани дефицита предложения. Формально за год планируется ввести почти 39 млн тонн новых мощностей сжижения, но основной объем придется на конец года, а коммерческие поставки со многих новых линий придутся уже на 2025 год. Поэтому биржевые цены будут чувствительны к любым рискам предложения СПГ (аварии, ремонты, забастовки и пр.). Еще один интересный феномен: на фоне низких темпов ввода новых мощностей сжижения в 2023 г. наблюдался настоящий бум строительства регазификационных терминалов: их годовой прирост может составить 14%, в основном за счет КНР и стран ЕС.

На дне

Российский газовый экспорт в 2023 г. лег на "дно". По итогам года поставки российского трубопроводного газа в Европу, по данным ENTSOG и EPDK, составят около 44 млрд куб. м (-48,5% г/г), в т.ч. в страны ЕС – около 21 млрд куб. м (падение почти в три раза к 2022 г. и в семь к 2021 г.), в Турцию – в пределах 20 млрд куб. м (-7% г/г). За счет роста поставок в Китай и в ближнее зарубежье общий трубопроводный экспорт из России, по предварительной оценке, снизится на 25% г/г, до 93-95 млрд куб. м в год. В 2024 г. ожидаемый прирост едва ли превысит 3-4%.

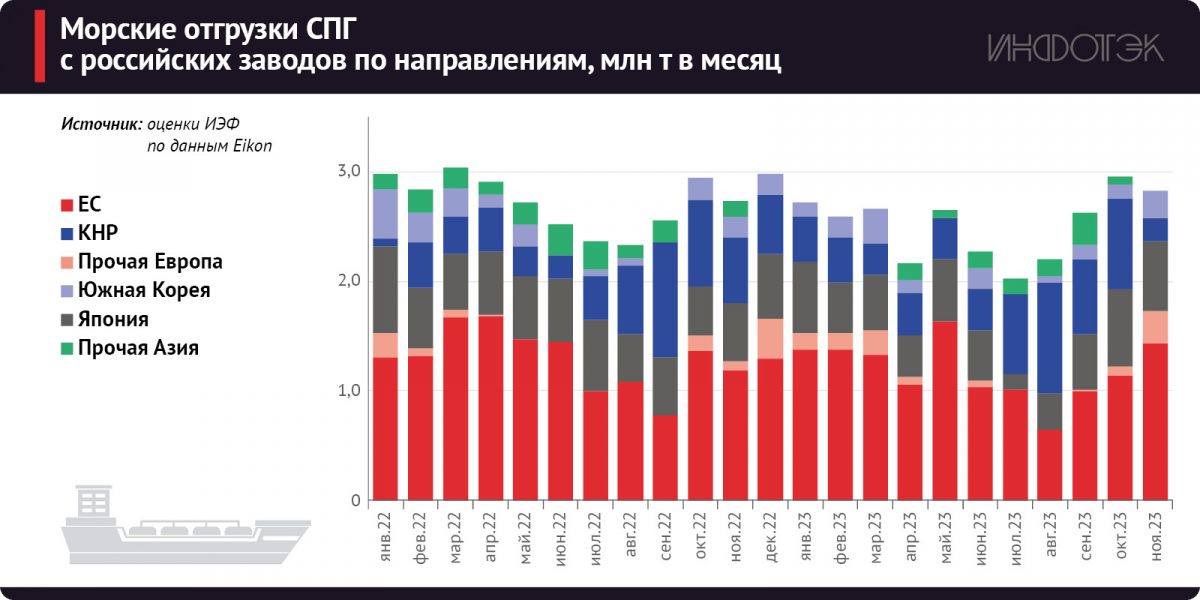

Морские отгрузки СПГ из России в 2023 г. сократятся, по предварительным данным, до 31 млн т (-6,5% г/г), что эквивалентно примерно 42 млрд куб. м трубопроводного газа. Начиная с октября, отгрузки превышают уровень 2022 г., но этого недостаточно, чтобы компенсировать весенне-летний провал, связанный с долгим техническим обслуживанием "Ямал СПГ" и "Сахалина-2". За январь-ноябрь отгрузки с Ямала снизились на 6% г/г, с Сахалина – на 10%. Из общего ряда выбиваются только среднетоннажные заводы в Ленинградской области: отгрузки "Криогаз-Высоцк" выросли на 13,5%, "Портовой СПГ" – в шесть раз (коммерческие поставки начались только в октябре 2022 г.).

На Европу по-прежнему приходится более половины отгрузок российского СПГ (по крайней мере, с точки зрения первого порта назначения), в том числе 47% – на страны ЕС.

Рис 3

В 2024 г. прирост экспорта СПГ мог бы достичь 18% за счет запуска первой очереди "Арктик СПГ 2", а также восстановительного роста на Ямале и Сахалине. Но учитывая возрастающее санкционное давление со стороны США на проект "Арктик СПГ 2" и уже объявленный "Новатэком", согласно утечкам в западных СМИ, форс-мажор по ряду контрактов на поставки с первой очереди этого завода, фактический прирост может оказаться существенно ниже.