Ситуация на глобальном газовом рынке (а сейчас уже это во многом именно рынок сжиженного природного газа, СПГ) не внушает сильного оптимизма. В краткосрочном плане мы видим довольно низкие спот-цены ($330 за тыс. куб. м), несмотря на ушедший из ЕС российский трубопроводный экспорт, и главное, на фоне того, что ожидаемый выход на рынок новых объемов американского СПГ немного откладывается. Поэтому понятно, что и в среднесрочном плане будет непросто, когда эти новые объемы все же начнут экспортироваться с конца 2024 года и далее. Но главное для нас – это долгосрочные прогнозы, ведь именно к этому периоду относятся и основные российские планы по росту экспорта СПГ, особенно сейчас, когда санкционные трудности сдвигают все сроки вправо. В последнее время сразу несколько таких прогнозов предполагают очень скромный рост глобального потребления газа.

«Газовые десятилетия» вместо «газового века»

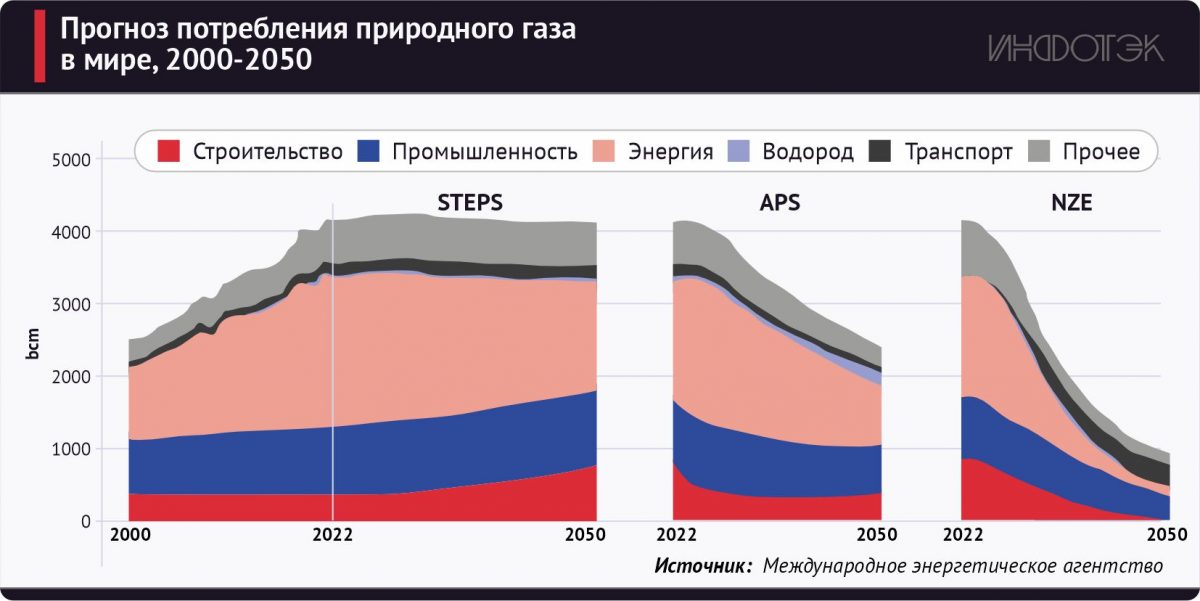

Сначала Международное энергетическое агентство (МЭА) рисует практически нулевой рост спроса на газ на длинной дистанции даже в своем самом консервативном с точки зрения энергоперехода прогнозе. Но МЭА, как мы знаем, традиционно скептично относится к перспективам ископаемых топлив:

Рис 1

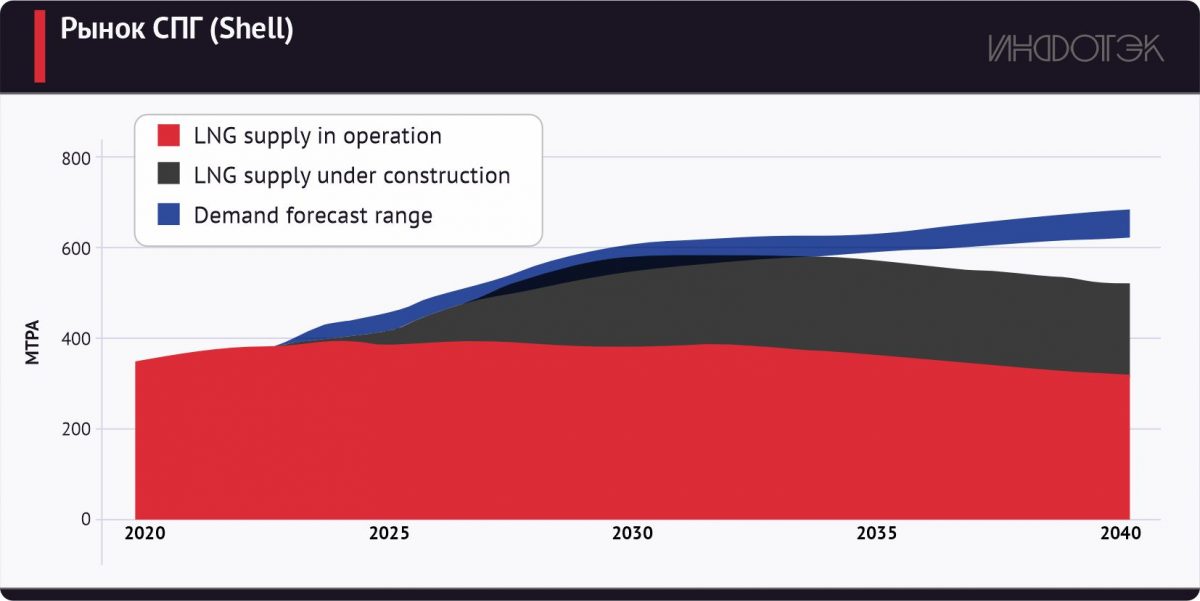

А затем вполне лояльная к газу Shell (еще бы – компания хоть тоже поддерживает тематику энергоперехода, но и является крупнейшим трейдером СПГ, делая на это топливо солидную ставку) предполагает лишь немногим лучшую ситуацию со спросом на газ. И тоже прогнозирует несерьезный для ранее ожидавшегося «газового века» рост глобального спроса на 12% от текущих объемов аж до 2040 года, т. е. меньше процента годового роста.

Непосредственно с сектором СПГ ситуация выглядит лучше, ведь рост спроса и будет идти во многом за счет СПГ, а доля СПГ в общем потреблении газа в мире – меньше 15%.

Рис 2

Но вот только большая часть этого роста состоится уже в этом десятилетии и за счет строящихся заводов СПГ. А после 2030 года, до 2040-го, увеличение предложение – это всего несколько десятков млн тонн СПГ, при том, что желающих строить новые заводы по сжижению по-прежнему немало.

Причины слабого спроса на газ в будущем можно обсуждать разные, но на наш взгляд, главная – сильное падение себестоимости солнечных электростанций, и, как следствие, планы по резкому увеличению объемов такой генерации. В результате, «электрификация» энергетики продолжится, вот только в этом приросте генерации природному газу существенного места уже нет. Конечно, прогноз есть прогноз. А энергетическая бедность остается у многих стран и всегда есть желающие купить газ. Но и хорошую цену на газ/СПГ такие покупатели не могут себе позволить.

Запрет Байдена поможет американскому экспорту?

С новым же будущим предложением пока все в порядке. Катар недавно объявил еще одно расширение мощностей на 16 млн т. И это дополнительно к строящимся 32 млн т (проект North Field East, будет запущен уже во второй половине десятилетия) и ожидаемого инвестрешения по North Field South (16 млн т, стройка вероятно скоро начнется, а запуск будет ближе к 2030 году). С новым анонсированным производством (здесь нужно ориентироваться на запуск к началу 2030-х) СПГ-мощности Катара от текущих объемов без малого удвоятся.

То есть Катар решил уже подать «заявку» и на новый спрос в период после 2030 года, учитывая известные сложности у конкурентов – США и России. В США, напомним, недавно по инициативе Джо Байдена введен временный запрет на получение новых разрешений на экспорт СПГ. Впрочем, для США эти сложности очень умеренные. Запрет, разумеется, не касается действующих и строящихся заводов СПГ, то есть он никак не повлияет на текущий американский экспорт, равно как и на экспорт в ближайшие четыре года (среднее время строительство заводов). А среди заводов, которые готовились принять инвестрешение о строительстве, разрешения на экспорт нет только у части из них, правда это разрешение не успел получить очень перспективный проект CP2 LNG.

Парадокс в том, что временный запрет на новые разрешения может даже помочь некоторым американским проектам. Поясним. Представим, что на момент временного запрета осталось пять ожидающих инвестрешения проектов, которые успели получить разрешение на экспорт, и пять проектов, которые это разрешение получить не успели. Цифры условны, чтобы не утомлять читателя излишними подробностями, но недалеки от реальности. Основной триггер, запускающий принятие инвестрешения о строительстве – необходимое число долгосрочных контрактов, гарантирующих окупаемость. Обычно для этого нужно связать контрактами около 80% мощности завода. Соответственно, теперь потенциальные импортеры американского СПГ не «размазывают» свои контракты по десяти проектам, а концентрируются на пяти, что для счастливчиков, успевших получить разрешение, увеличивает шансы быстрее законтрактоваться и начать строительство.

Сроки сдвигаются вправо

Одновременно у российских проектов СПГ сложности посерьезней. Главных сложностей две – дефицит газовозов ледового класса и отсутствие газовых турбин большой мощности, подходящих для работы компрессорного оборудования. Решение проблемы – в смещении строительства новых заводов по производству сжиженного природного газа из арктического региона в Мурманскую область (проект «Мурманский СПГ»). Это позволит использовать лишнюю энергию Кольской АЭС и электропривод для компрессоров (газовые турбины не нужны), а также вывозить СПГ без газовозов ледового класса. Удачно в контексте расположения оказался и строящийся «Балтийский СПГ», здесь тоже можно обеспечить вывоз без ледовых танкеров.

Весьма вероятно, что этими новыми производствами (плюс, разумеется, «Арктик СПГ-2») сектор ограничится к 2030 году, то есть немного не дотянет до плановых 100 млн т в год (а окажется на уровне 85-90 млн т).

Конвенциональные газовозы придется искать и покупать на вторичном рынке, а не фрахтовать, так как связываться с подсанкционными производствами (понятно, что любой проект, который еще не под санкциями, в любой момент может туда попасть), владельцы СПГ-танкеров не захотят – под угрозой вторичных санкций на свои суда.Сдвиг вправо всех сроков (а планов у нас намного больше, чем 100 млн т к 2030 году) неизбежно вызывает вопросы, как эти планы резонируют с ожидаемым «пиком газа и СПГ» в районе 2040 года. Другими словами, удастся ли найти долгосрочный, двадцатилетний спрос на российский СПГ для заводов, которые будут запущены уже после 2030 года. Да еще и в конкуренции с прочими производителями. Вопрос непростой, и едва ли мы найдем ответ в рамках небольшого обзора. Тем не менее, можно пока зафиксировать пару соображений.

Во-первых, для такого отдаленного спроса, вероятно, придется ориентироваться не традиционно на Китай, а на Индию и другие страны региона. Согласно упомянутому недавнему прогнозу Shell, Китай выйдет на пик спроса СПГ уже в районе 2030-2035 года, после чего спрос будет даже снижаться. Напротив, Индия только начинает развивать сектор, поэтому и в ближайшие годы, и в более отдаленной перспективе страна может закупать все больше сжиженного газа.

Кстати, этот подход удачно сочетается с более западным расположением новых российских заводов: для этих производств Северный морской путь (СМП) оказывается неудобным вариантом доставки в Азию даже летом. А значит, в Индию транспортные затраты окажутся меньше, чем при экспорте в Китай. При использовании СМП ситуация получается обратная.

Не делать из импортозамещения культа

И второе соображение. С учетом нарастающих санкций раздаются голоса, что нам нужно создавать всю технологическую цепочку в секторе СПГ: от производства всех компонент заводов по сжижению до газовозов ледового класса. Но риски, которые были актуальны и пять лет назад, сейчас выглядят еще более остро: если эта цепочка будет локализована у нас уже ближе к закату газового/СПГ века, то часть усилий может оказаться ненужными.

Поэтому, не нужно отказываться от импортных решений (разумеется тех, где минимальны риски новых санкций) там, где это возможно. Хотя еще пять-десять лет автор этих строк всячески ратовал за обратный подход и максимальное импортозамещение в секторе. Но тогда время было упущено, а сейчас ситуация изменилась. Окно для «газового века», который окажется, скорее всего, несколькими газовыми десятилетиями, не столь велико, чтобы вся наша промышленность бежала за этим уходящим поездом.

Конечно, любые прогнозы могут измениться (и из-за ошибок прогнозистов, и из-за каких-то «лебедей»), и за этим нужно тоже следить. «Лебеди» же эти могут оказаться для СПГ как белыми – и тогда шансы на успешную реализацию и окупаемость наших будущих проектов возрастут, так и чёрными – и здесь тоже нужно следить, чтобы не выйти к 2035-2040 годам на рынок с новым СПГ, который никто не купит.