Гадание на нефтяной профицит

Нефтяная аналитика как средство давления на рынок в пользу импортеров

Периодически в информационном поле возникают статьи западных источников о критическом снижении импорта российской нефти со стороны Китая и Индии, обвале экспортных поставок на фоне санкций. На данный момент санкционные инфоповоды, возникающие вокруг российской нефти, не имеют отношения к фундаментальным факторам соотношения спроса и предложения на мировом рынке. Российские экспортеры по-прежнему обеспечивают стабильное энергообеспечение дружественных стран согласно условиям заключенных контрактов.

Сорт ВСТО по-прежнему более привлекателен для покупателей относительно ближневосточных марок. Китай остается крупнейшим потребителем российской нефти ВСТО в порту Козьмино, его доля в общем экспорте этого премиального сорта составила в ноябре 82%.

Критическое влияние индийского импорта на совокупные поставки российских нефтеналивных грузов – не более чем миф. Как только Индия снижает закупки российского сырья, сразу находятся покупатели, ожидающие возможность занять высвободившуюся долю нефти.

Рассмотрим ключевые отчеты, на которые реагируют участники мирового биржевого рынка.

Отчет ОПЕК от 11 декабря 2025 года

Согласно отчету ОПЕК, спрос на нефть в 2024–2026 годах неуклонно растет.

Консолидация данных, представленных в отчетах ОПЕК для выявления баланса спроса и предложения, представлена ниже:

Таким образом, по данным ОПЕК, спрос на нефть в 2025 году превышал предложение и по итогам четвертого квартала может достичь отметки 106,6 млн баррелей в сутки, что выше предложения (добычи), а дефицит оценивается в 1,2 млн баррелей в сутки.

Такой дисбаланс в теории должен оказать влияние на мировых нефтяных трейдеров, но поскольку основные ценовые индексы на нефть формируются на биржевых площадках, расположенных в западных странах, инвесторы больше ориентируются на инфоповоды западных СМИ, которые нацелены на обрушение нефтяных котировок в интересах стран-импортеров.

Легенда о профиците на мировом рынке очень выгодна странам-импортерам

В СМИ распространяется информация относительно профицита нефти на мировом рынке. Прогнозы некоторых организаций о возможном избытке предложения нефти в 2026 году, которые регулярно обновляются:

- Международное энергетическое агентство (МЭА) — до 4,0 млн баррелей в сутки к 2026 году

- Управление энергетической информации минэнерго США — 2,3 млн баррелей в сутки в 1 полугодии 2026 года

- Bloomberg — до 3,2 млн баррелей в сутки к 2026 году

- Консалтинговая компания Rystad — 2,2 млн баррелей в сутки в начале 2026 года

- Американский банк Goldman Sachs — 1,9 млн баррелей в сутки в 2026 году за счет увеличения поставок ОПЕК+ и роста добычи в Северной и Южной Америке.

При этом восемь ведущих стран ОПЕК+ решили приостановить наращивание добычи нефти в первом квартале 2026 года, а квоты по добыче нефти на этот период останутся на уровне декабря 2025-го.

Такая некорректная реакция организаций, находящихся в юрисдикции стран Запада, своим нагнетанием нереалистичного «профицита» давят на мировых трейдеров, а те подхватывают эстафету, препятствуя выходу котировок на эффективный для стран-экспортеров уровень.

Отчет МЭА за декабрь 2025 года

Если отчет ОПЕК представляет собой всесторонний анализ международного рынка нефти, то на сайте Международного энергетического агентства (МЭА) представлены выводы и таблица по добыче сырой нефти, отражающая авторские сводные данные ОПЕК +, без представления обзорной аналитики по мировому балансу нефти и собственного анализа такого крупного авторитетного агентства, как МЭА.

Изучив отчеты МЭА, можно отметить выборочность и несистемность представленных данных.

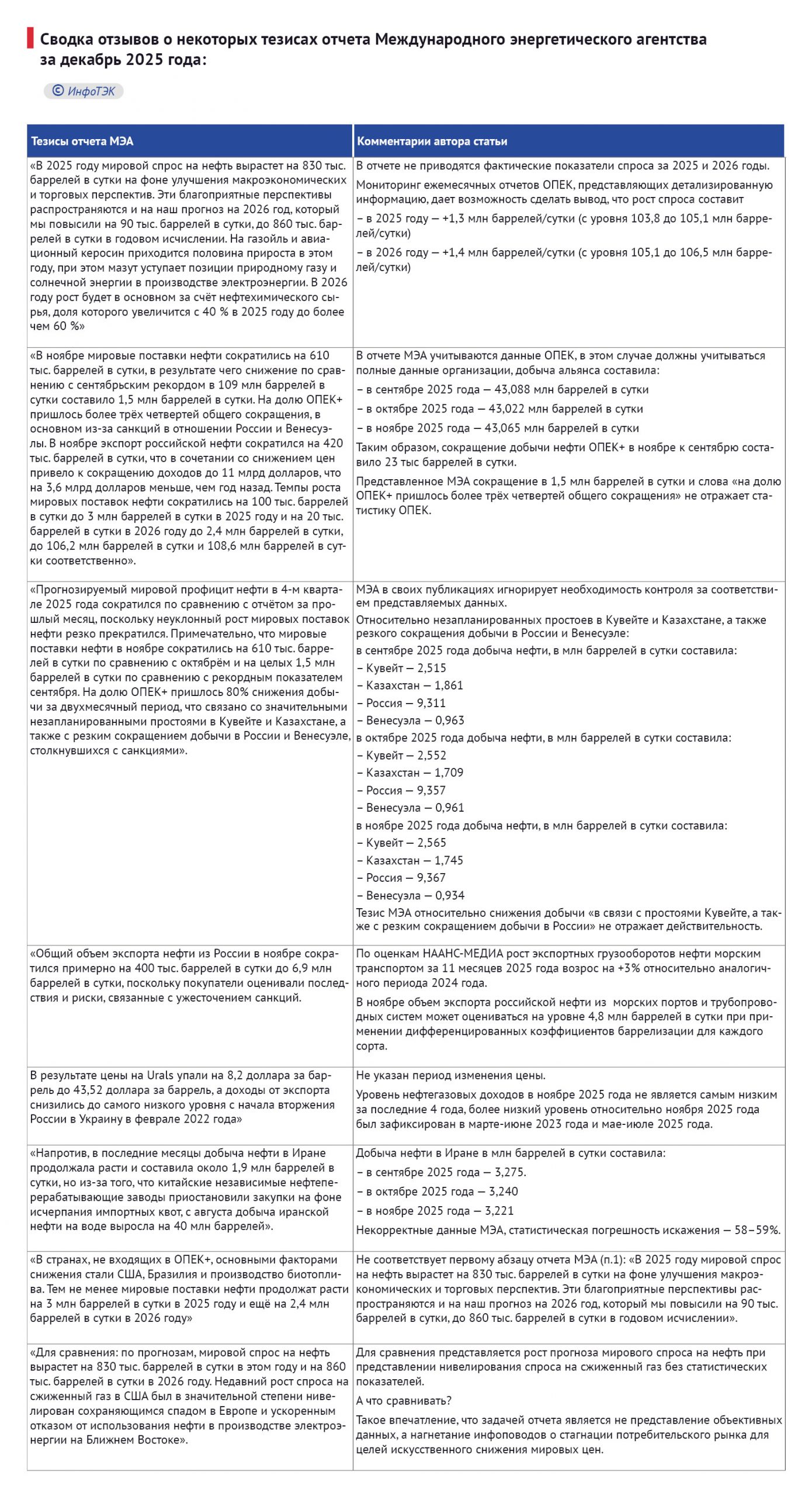

Сводка отзывов о некоторых тезисах отчета Международного энергетического агентства за декабрь 2025 года:

По результатам представленного выше сопоставления данных можно сделать вывод, что отчеты МЭА могут включать данные, вводящие в заблуждение инвесторов и трейдеров на мировых биржевых площадках, которые выбирают ограниченные показатели, являющиеся основой их ценовой стратегии.

Открытые отчеты МЭА, публикуемые для широкого круга пользователей, не отражают стандартные требования о последовательности изложения, а отсутствие доказательной статистики, визуализации данных и источников ставит под сомнение объективность сделанных выводов.

При этом такие отчеты оказывают влияние на мировое ценообразование на крупнейших биржевых площадках, что приводит, как результат, к заниженным доходам не только российских компаний, но и экспортеров из других стран.

Аналогичные подходы применяются при написании значимых для международной торговли энергоресурсами статей западными информационными агентствами.

Примеров можно привести множество, а непоследовательные и необоснованные выводы западных источников, как результат, могут находить отражение в биржевых котировках и в ценовых сборниках.

Снижение российских грузопотоков?

За 11 месяцев 2025 года грузооборот российских морских портов по перевалке нефти, нефтепродуктов, химии и СПГ сократился лишь на 1% относительно аналогичного периода 2024 года, то есть транслируемое западными СМИ критическое снижение российских грузопотоков не наблюдается.

По итогам первых 11 месяцев 2025 года основной прирост грузооборотов коснулся в основном портов:

- Новороссийск/ терминал Южная Озереевка +15%

- Восточный/ терминал Козьмино +5%

- Приморск +3%.

Если рост поставок по системе КТК-Р через терминал Южная Озереевка сопровождался снижением экспорта казахстанской нефти через порт Усть-Луга, то наблюдается органический рост поставок легкой малосернистой нефти, транспортируемой по трубопроводной системе Восточная Сибирь – Тихий Океан (ВСТО) через терминал Козьмино.

Суверенные трубопроводные системы

После распада Советского Союза основные трубопроводные артерии соединяли регионы добычи нефти и страны бывшего социалистического лагеря, но недружественное давление наиболее радикально настроенных стран, необходимость сокращения транзитных отгрузок через зарубежные балтийские порты и обеспечения безопасного экспорта через собственные мощности, стало драйвером развития трубопроводных систем, строительства и ввода в эксплуатацию нефтеналивных терминалов в портах: Приморск в 2001 году, Восточный (терминал Козьмино) в 2009 году, Усть-Луга в 2011 году, а также отвода «Сковородино-Мохэ» в 2011 году.

«Транснефть» поэтапно расширяла портовые мощности, которые в настоящее время составляют:

- Приморск — 50 млн тонн в год по нефти и 25 млн тонн в год по нефтепродуктам

- Усть-Луга — 30 млн тонн в год

- ВСТО — 80 млн тонн в год

На данный момент совокупная мощность введенных в эксплуатацию перечисленных объектов оценивается на уровне 160 млн тонн нефти, что составляет более 30% от объемов добычи нефти в России.

Пропускная способность трубопроводной системы ВСТО составляет 80 млн тонн в год, включая:

- Сковородино (Граница КНР) – Мохэ мощностью 30 млн тонн в год;

- отвод ТС ВСТО — «ННК-Хабаровский НПЗ» мощностью до 6 млн тонн нефти в год;

- отвод ТС ВСТО — «РН — Комсомольский НПЗ» мощностью до 8 млн тонн нефти в год;

Остаточный объем направляется в направлении порта Восточный (терминал Козьмино).

Пропускная возможность отводов для поставки на НПЗ имеет дополнительный потенциал загрузки (загрузка на эти НПЗ определяется заказчиком). Имеющийся спрос на премиальную нефть на экспорт с каждым годом растет, по итогам 2025 года система ВСТО может быть загружена в полном объеме.

Для обеспечения растущего спроса на экспортные поставки «Транснефть» организовала мультимодальную транспортировку нефти с использованием железнодорожного и трубопроводного транспорта, восстановлена работа двух железнодорожных сливных эстакад, которые с 2016 года находились в консервации.

Такое решение позволило нарастить экспортные отгрузки с морского терминала Козьмино при сохранении обеспечения сырьем нефтеперерабатывающих заводов Дальнего Востока в требуемом объеме.

Начиная с 2017 года, трубопроводный экспорт российской нефти сорта ВСТО обеспечивается в стабильном объеме в пределах максимальной пропускной способности трубопроводной системы «Сковородино-Мохэ» после завершения проекта по его расширению до 30 млн тонн в год, а межправительственная квота выполняется на протяжении последних девяти лет в полном объеме.

На фоне противоречивого информационного воздействия на участников мирового нефтяного рынка в части искажения данных относительно перебоев в поставках российской нефти, следует отметить, что ВСТО — это уникальная нефтепроводная система в мире, высоко востребованная, прежде всего, для китайских партнеров в то время, как многие мировые трубопроводные мощности функционируют в условиях неэффективного использования и отсутствия полной загруженности.

В июне 2025 года «Транснефть» утвердила долгосрочные инвестиции в размере около 2 трлн рублей на проекты роста экспортных мощностей через порты Козьмино, Приморск, Новороссийск и Усть-Луга, а также на замену линейной части устаревших трубопроводов (об этом сообщил президент компании Николай Токарев).