Флот в тени

Актуальные тенденции морских перевозок российской нефти

Действующие западные санкции в отношении морских поставок нефти из РФ вынуждают российские нефтяные компании перенаправлять значительные объемы на альтернативные рынки сбыта. Однако доставка нефти на данные рынки имеет более длинное транспортное плечо по сравнению с существующей экспортной инфраструктурой, особенно это касается портов Северо-Запада.

Учитывая риски ужесточения санкций и изменения ценового «потолка», отечественные компании ищут возможности для отказа от финансовой, страховой, логистической инфраструктуры развитых стран, в том числе путем реорганизации структуры танкерных перевозок российской нефти.

Развитие STS-перевалки

После вступления в силу нефтяного эмбарго ЕС средневзвешенный торговый путь барреля российской нефти, отгружаемого с основных экспортных терминалов страны на Балтике, увеличился в три раза (с менее чем 3 тыс. миль в январе 2022 года до более чем 9 тыс. миль в январе 2023-го).

В настоящее время танкеру с российской нефтью требуется 61 день, чтобы завершить рейс туда и обратно от Балтийского или Арктического побережья РФ до западного побережья Индии. Путь до Китая и обратно занимает около 100 дней, и то при условии отсутствия значительных задержек с разгрузкой. Для сравнения, среднее время доставки российской нефти из портов Северо-Запада в Северную Европу и из портов Азово-Черноморского бассейна в Болгарию – около семи дней (туда и обратно).

Увеличение транспортного плеча морского экспорта российской нефти повышает экономическую эффективность использования более крупных танкеров типа VLCC. А ограничения российских портов на прием таких супертанкеров делают привлекательной морскую перевалку с судна на судно (STS-перевалка). То есть небольшие танкеры типа Aframax или Suezmax совершают короткие рейсы из российских портов до пункта STS-перевалки (например, в Средиземном море), где нефть грузится на более крупные танкеры типа VLCC и отправляется конечным потребителям в Индию или Китай.

Использование судов ледового класса для перевозки нефти из российских портов Северо-Запада и Дальнего Востока обходится дороже, чем фрахт обычных танкеров. Это еще одна причина активнее использовать STS-перевалку, чтобы сократить транспортное плечо для более дорогой группы танкеров ледового класса.

Кроме того, использование STS-перевалки для российской нефти усложняет процесс идентификации груза, что помогает обходить введенные антироссийские санкции, в том числе с использованием «теневого» флота.

В январе 2023 года объемы морской перевалки российской нефти достигли 579 тыс. барр/сут (см. рис. 1). При этом основные объемы STS-перевалки осуществляются в акватории портов Средиземного моря – Каламата (Греция), Сеута (Испания), а также портов Дальнего Востока – Йосу (Южная Корея).

Рис. 1. Видимые объемы STS-перевалки российской нефти

Флот уходит в тень

В настоящее время российский «теневой» флот танкеров составляет до 34% от числа танкеров, заходящих в ключевые экспортные порты страны. Данные суда не подчиняются правилам ЕС и имеют в значительной части российскую страховку нефтеналивных грузов.

Традиционно под «теневым» флотом понимают суда, которые участвуют в транспортировке нефтеналивных грузов, находящихся под санкциями. Зачастую это вполне легальные танкеры, либо перешедшие в собственность, либо управляемые, либо нанимаемые российскими юридическими лицами через компании, зарегистрированные в зарубежных юрисдикциях. При этом часть «теневого» флота составляют танкеры, ранее перевозившие венесуэльские и иранские нефтеналивные грузы. Незадекларированный или трудно отслеживаемый статус владения и страховки подобных судов позволяет легче работать в условиях ограничений и избегать соблюдения официальных процедур.

Под «теневым» флотом также подразумевают суда, которые замечены в периодическом отключении расположенных на них автоматических систем идентификации (AIS) или так называемых транспондеров. Они часто проходят через загруженные терминалы, где перевозимая на них нефть смешивается с другими сортами, что затрудняет определение происхождения углеводородов, чем часто пользуются конечные покупатели.

По данным Karatzas Marine Advisors, большинство судов «теневого» флота ходят под флагами стран с мягкими правилами судоходства, таких как Панама, Либерия и Маршалловы Острова. Как правило, владельцы подобных танкеров имеют ограниченный контакт с правительствами и банками США или ЕС, что затрудняет контроль за соблюдением западных санкций. Процесс эксплуатации теневого флота зачастую облегчается наличием широкой и запутанной сети подставных компаний, в собственности которых зарегистрированы такие танкеры.

Особенностью «теневого» флота также является его возрастная структура. Большинству судов более 15–20 лет, и часть из них ранее входила в регулярный флот других стран. Главным мотивом участия ряда танкерных владельцев в операциях по «теневой» перевалке является прибыль. Хотя этот рынок по своей природе очень непрозрачный, по оценкам наблюдателей, ставки на доставку венесуэльских или иранских баррелей могут в два или три раза превышать рыночные ставки для перевозки «легальной» нефти.

Свои танкеры – надежнее

На фоне действия западных санкций Российская Федерация вот уже больше года активно развивает собственный «теневой» танкерный флот с целью вывести большую часть своей экспортной нефти из-под контроля западных посредников.

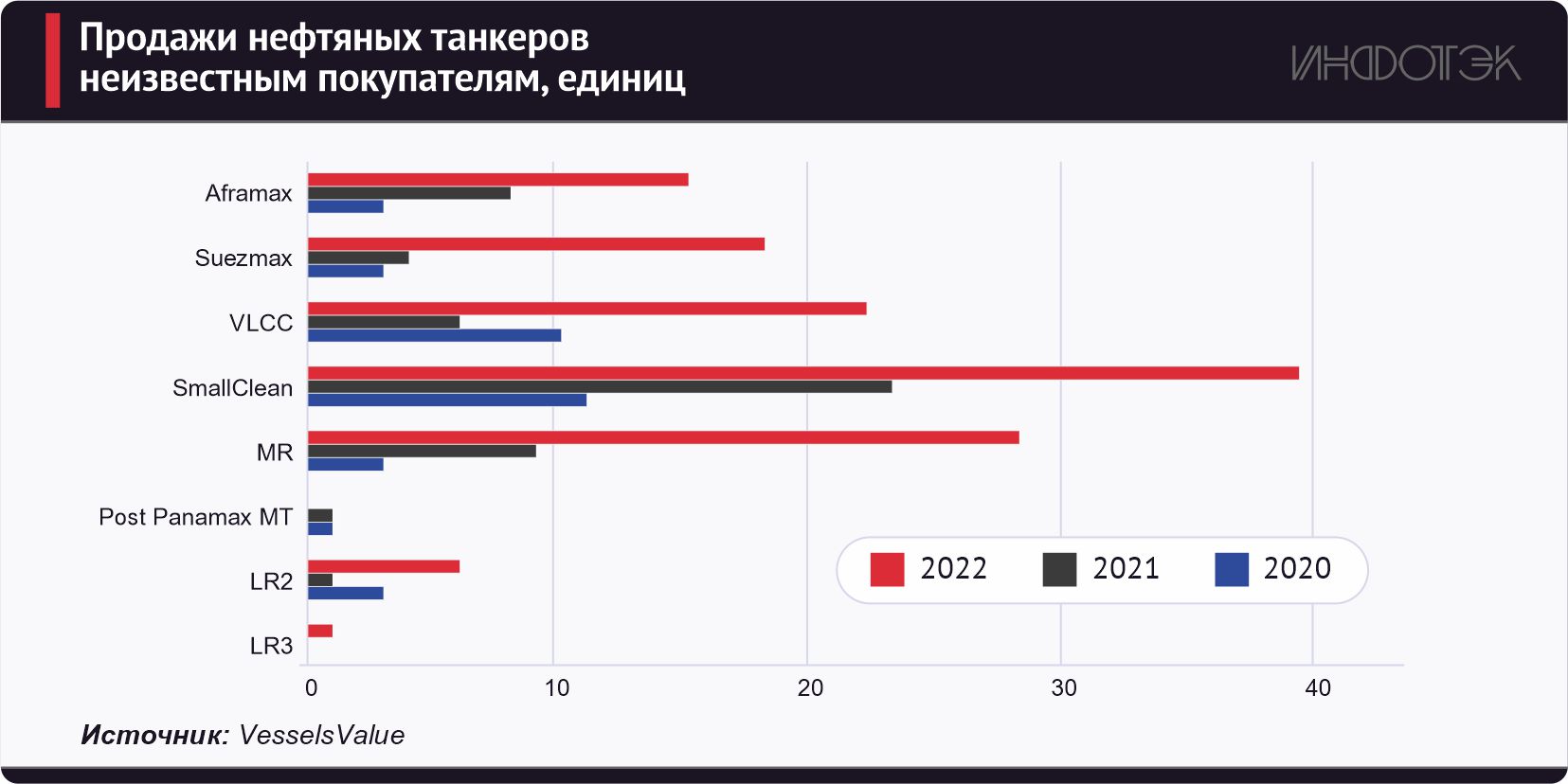

По данным норвежской консалтинговой фирмы Rystad, в 2022 году Россия косвенно (через различные аффилированные структуры) увеличила свой «теневой» флот на 103 танкера за счет покупки или перераспределения судов, ранее обслуживавших Иран и Венесуэлу. VesselsValue заявляет, что на расширение «теневого» флота нефтяных танкеров было потрачено чуть более $850 млн. На рост «теневого» флота также указывает всплеск в 2022 году продаж танкеров неизвестным покупателям (см. рис. 2).

Отметим, что оценить точное количество судов, составляющих так называемый российский «теневой» флот, практически невозможно из-за отсутствия объективной статистики по данному вопросу.

Однако, как показывают данные Energy Intelligence, на сегодняшний день «незападный» флот из примерно 350 нефтяных танкеров типа VLCC, Suezmax и Aframax позволяет России поддерживать морской экспорт нефти на уровне выше 4 млн барр/сут.

При этом остается актуальным вопрос, насколько изменится количество судов отечественного «теневого» флота в случае снижения уровня ценового «потолка» для морских поставок российской нефти. Пока что его текущие условия позволяют многим судовладельцам оставаться в легальном поле при перевозке российских нефтеналивных грузов, что необходимо для сохранения западного страхования и обслуживания таких судов в портах европейских стран.