Демпфер не прошел проверку на прочность

Для обеспечения устойчивого и прогнозируемого бюджетного наполнения нужно соблюсти ряд важных условий

Нефтегазовые доходы бюджета России зависят от цен на нефть и нефтепродукты, формируемых на западных рынках. Согласно Налоговому кодексу РФ, мировые цены учитываются при расчете налогов и платежей для НГК, а именно: налога на добычу полезных ископаемых (НДПИ), налога на дополнительный доход (НДД), экспортной пошлины. Напомним, что в российской практике применяются также субсидии для нефтегазовых компаний со стороны государства: обратный акциз на нефтяное сырье, демпфирующая компонента и инвестиционная составляющая.

В состоянии неопределенности

Все нефтегазовые налоги рассчитываются по формулам и зависят от конъюнктуры внешнего рынка, а именно от цены на нефть марки Urals в средиземноморском регионе и Роттердаме. В свою очередь, налогообложение нефтепродуктов определяется котировками в Роттердаме. Это создает неопределенности при формировании прогнозного бюджета России и приводит к значимым фактическим отклонениям от плановых показателей.

Акцизы на нефтепродукты не включаются в состав нефтегазовых доходов, но это единственный налог, утверждаемый в рублях за тонну и имеющий фиксированное значение на год. Поэтому прогноз по сумме получаемых акцизов на нефтепродукты наиболее реалистичен.

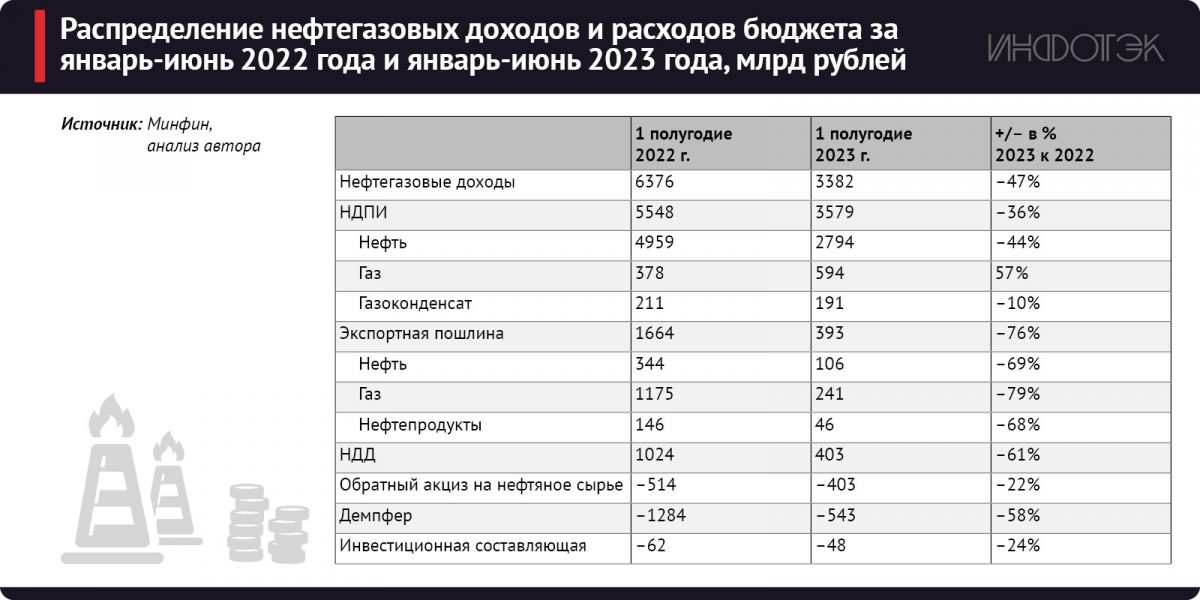

По итогам шести месяцев 2023 года общие нефтегазовые доходы бюджета составили 3 382 млрд рублей, а снижение к уровню 2022 года – 47%, прежде всего за счет сокращения цены на нефть Urals. В частности, доходы от НДПИ на нефть снизились на 44%, на газовый конденсат – на 10%. Налоговые платежи газовой отрасли возросли на 57%, однако не за счет производственных показателей, а исключительно благодаря изъятию у "Газпрома" 50 млрд рублей в период с 1 января 2023 года по 31 декабря 2025 года. Доходы бюджета от экспортной пошлины на нефть сократились на 69%, на нефтепродукты – на 68%, на газ – на 79%.

В свою очередь, выплаты из бюджета также уменьшились: обратного акциза на нефть – на 22% за счет снижения цен на сырье; демпфирующей компоненты – на 58% из-за введения скидки на нефть; инвестиционной составляющей – на 24% (см. табл. 1).

Табл.1

Забыли про маржинальность

НДПИ на нефть играет ключевую роль в наполнении бюджета России, при этом сумма доходов от данного налога за первое полугодие 2023 года оказалась выше общей суммы нефтегазовых доходов, а выпадающие доходы бюджета в виде платежей нефтеперерабатывающим и нефтехимическим предприятиям (обратного акциза, демпфера и инвестиционной составляющей) превысили 1 трлн рублей.

Предполагаемая корректировка демпфера, предусматривающая сокращение выплат на 50%, лишь временно улучшит ситуацию для бюджетного наполнения и может быть эффективна на промежуточном этапе. Но сам механизм демпфера не может оцениваться как эффективная субсидия, так как для одних предприятий это сверхприбыль, а для других демпфер может не покрывать издержки. Поэтому необходим порядок расчета субсидий с учетом маржинальности, которая у каждого предприятия разная.

В целом, помимо цен реализации конечной продукции на маржинальность влияет цена закупки нефтяного сырья для переработки, которая сейчас возросла вслед за повышением курса доллара, как это ни парадоксально звучит.

То есть когда цена на нефть на внутреннем рынке была приемлемой – до 30 тыс. рублей за тонну с учетом НДС – выплаты по демпферу зашкаливали, а маржа НПЗ росла.

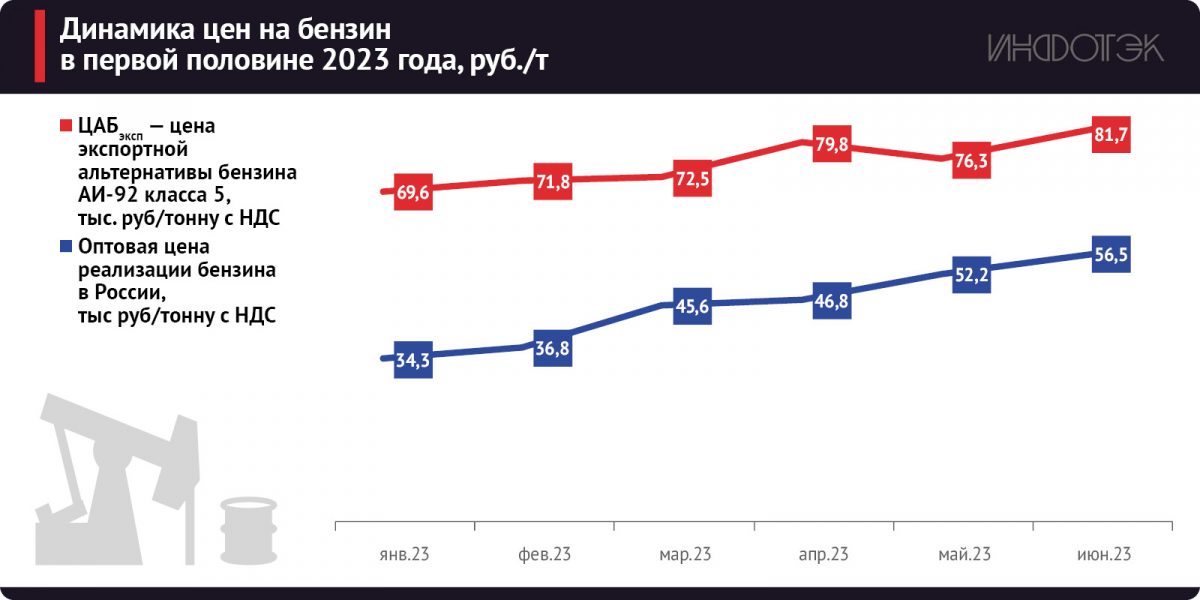

Но за последние две недели цена на нефть выросла на 10 тыс. рублей за тонну (см. рис. 1), сократилась и маржа переработки. При этом одновременно уменьшился и демпфер.

Рис.1

Такие "волны" являются шоковыми как для бюджета, так и для рынка, и нужны коренные изменения комплексных подходов к ценообразованию для обеспечения устойчивого развития отрасли.

Полумеры не помогут

Обратный акциз на нефть и демпфер введены в отрасли начиная с 2019 года с целью компенсировать регулирующее воздействие на цены на моторное топливо на внутреннем рынке в соответствии с соглашением о заморозке цен, заключенным Правительством РФ с российскими компаниями – собственниками НПЗ.

При этом экспортная цена на бензин в начале 2023 года была выше внутренней в два раза (см. рис. 2). Производство бензина в России традиционно обеспечивало в основном потребности внутреннего рынка.

Рис.2

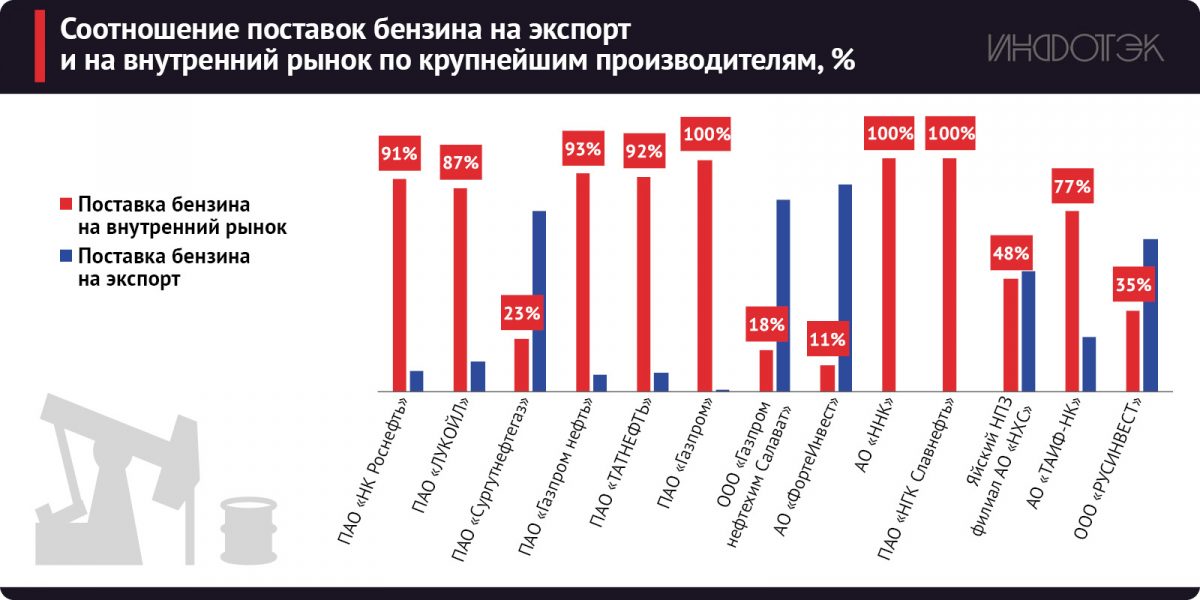

Если на экспорт дизельного топлива из России приходится 47% от его производства в стране, то бензина – лишь 17%. Таким образом, 83% производимого бензина подпадает под налоговые субсидии. Но здесь возникает вопрос: если не выплачивать демпфер, то весь бензин будет уходить на экспорт? Конечно же, нет: странно предположить, что наши социально ориентированные компании, имеющие собственные заправочные комплексы, будут направлять топливо не в розницу, а на экспорт. Тем более что топливная розница постоянно развивается и трансформируется в сторону большей диверсификации бизнеса, расширяется зарядная инфраструктура для электромобилей.

На рис. 3 как раз представлена ориентация крупнейших российских производителей бензина на внутренний рынок.

Рис.3

16 февраля 2023 года Государственная дума РФ приняла в третьем чтении закон об ограничении дисконта на российскую нефть Urals по отношению к Brent для расчета нефтяных налогов. Согласно изменениям, внесенным в часть вторую Налогового кодекса РФ, дисконт при расчете НДПИ и НДД ограничен следующими параметрами: с 1 апреля по 30 апреля 2023 года – $34/барр., с 1 мая по 31 мая 2023 года – $31, с 1 июня по 30 июня 2023 года – $28, с 1 июля 2023 года – $25/барр.

Правительство России также с 1 апреля 2023 года изменило методологию расчета топливного демпфера. По бензину с сентября 2022 года цена экспортной альтернативы в формуле демпфера рассчитывалась с учетом дисконта в цене Urals относительно Brent.

Новым законом предусмотрены ограничения данного дисконта: по бензину с января по март 2023 года – в $20/барр., с апреля 2023 по декабрь 2025 года – в $25/барр.; ыпо дизельному топливу с апреля по декабрь 2023 года – $10/барр.

22 февраля 2023 года был подписан приказ Минэнерго № 95 "Об утверждении Порядка мониторинга цен на российскую нефть, поставляемую на экспорт". Согласно данному документу, при мониторинге подлежит сбору следующая информация о ценах на российскую нефть и другие марки сырья:

- предоставляемая Санкт-Петербургской международной товарно-сырьевой биржей;

- публикуемая международным ценовым агентством "Аргус Медиа Лимитед";

- данные о статистической стоимости российской нефти, поставляемой на экспорт, предоставляемые Федеральной таможенной службой в Министерство энергетики РФ.

Однако снижение и ограничение дисконтов не поможет решить задачу устойчивого прогнозируемого бюджетного наполнения и динамичного развития отрасли, если не будет соблюден ряд условий.

Во-первых, внутренняя цена на нефть не должна зависеть от курса национальной валюты. Во-вторых, формулы НДПИ для внутренних поставок должны быть откреплены от цены на нефть на внешнем рынке. В-третьих, надо прекратить рассчитывать субсидии в зависимости от цен на несуществующем уже для российских предприятий европейском рынке. В-четвертых, следует учитывать разницу в цене различных по качеству сортов нефти. В-пятых, надо утвердить фиксированные значения цен на нефть и нефтепродукты для целей налогообложения по принципу акцизов на нефтепродукты. Наконец, в-шестых, необходимо учитывать фактор снижения маржинальности предприятий на фоне роста закупочных цен на нефтяное сырье.