Пожалуй, один из самых животрепещущих на фоне санкционных страстей вопросов – что ожидает российскую нефтяную промышленность хотя бы в ближайшей и среднесрочной перспективе. Новая реальность заставляет нас смотреть на нефть под "газовым" углом: теперь нужно думать не только о том, как ее добыть, но и – самое главное – как продать и транспортировать.

Что означает текущий кризис для экономики?

К началу 2022 года экономика большинства регионов мира еще не преодолела замедление, вызванное ковидным кризисом. Практически ни в одном регионе (кроме США) не был достигнут доковидный уровень роста ВВП (см. табл. 1).

Затем на это наложились достаточно серьезные последствия специальной военной операции на Украине: хоть часто говорят, что доля России в мировой экономике составляет всего 2%, надо понимать, что в реальности она, безусловно, гораздо выше. Здесь речь идет как о рынке углеводородов и продовольствия, так и о многих сырьевых рынках, которые являются стратегическими и для традиционной, и для низкоуглеродной энергетики (см. рис. 1).

Как следствие, мы наблюдаем очень значительный скачок цен практически на все группы сырьевых товаров во всех регионах мира. Сейчас звучат достаточно серьезные опасения по поводу того, что уже в 2022 году экономика многих регионов (включая Европу) может войти в зону рецессии, что отрицательно скажется на производителях и на всех клиентских рынках.

Взлет цен на сырьевых рынках говорит о вероятности последующей рецессии. Так, 21 июня компания Goldman Sachs удвоила вероятность наступления рецессии до конца года, доведя ее до 30%, а в течение 2022–2023 годов эта вероятность оценивается в 48%. Возросли риски сокращения биржевой торговли сырьевыми товарами. Коммерческие запасы нефти и нефтепродуктов в странах ОЭСР при этом ниже обычных уровней (вне ОЭСР они находятся на более высоком уровне).

Общие прогнозы по мировым рынкам варьируются от умеренно-плохого до достаточно плохого. Большинство опасений связаны как со значительным ростом цен на традиционные энергоносители, так и с высокими показателями инфляции. По прогнозам Международного энергетического агентства (МЭА), c апреля по август 2022 года рост спроса на нефть в мире может составить 3,6 млн барр/сут. Большая часть этого роста придется именно на летний период.

Уровень исполнения сделки ОПЕК+ в мае, по оценкам МЭА, составил 261%, добыча альянса отставала от целевых показателей на 2,8 млн барр/сут. Картель планирует в июле и августе увеличить квоты на добычу на 648 тыс. барр/сут, однако реально воспользоваться этим в свете санкций в отношении России и недоинвестирования в добычу смогут только Саудовская Аравия и ОАЭ. По данным МЭА, к началу сентября свободные мощности Саудовской Аравии составят 1,2 млн барр/сут и еще почти 1 млн барр/сут – у ОАЭ. В целом же мощности ОПЕК+ (исключая Иран и Россию) к IV кварталу 2022 года МЭА оценивает в 2,6 млн барр/сут, что увеличит волатильность на рынке.

В Goldman Sachs пока не ожидают кардинального снижения цен на нефть до конца 2022 года. Более пессимистичны аналитики Citibank, которые в случае рецессии и ее негативных последствий (в виде повышения уровня безработицы и банкротства компаний) опасаются падения цены Brent до $65/барр. Это немногим выше желаемого "потолка цен" на российскую нефть, озвученного в конце июня на саммите "Большой семерки" в Германии, – $40–60/барр (впрочем, удерживать этот потолок заинтересованным сторонам будет непросто). В JP Morgan Chase, напротив, ожидают в случае сокращения Россией добычи нефти на 5 млн барр/сут в 2023 году роста цены Brent до $380/барр.

Санкции и самосанкции

Существенный фактор риска для российской нефтяной отрасли – то, что около 55% экспорта нефти приходится на "недружественные" рынки (из 4,5 млн барр/сут 52% – на Европу, 1% – на США и 2% – на Великобританию). Еще 32% приходится на Китай. Что касается экспорта нефтепродуктов, то здесь на недружественные страны приходится около 65% (из 2,75 млн барр/сут 50% – на Европу, 21% – на США, которые ввели запрет на импорт российских нефтепродуктов, 4% – на Великобританию) (см. рис. 2).

Пока в США, Великобритании и ЕС не существует полного запрета на взаимодействие с российскими нефтяными компаниями (они не внесены в черный санкционный список – SDN), но на этот процесс негативно влияют санкции против российских банков. При этом США и Великобритания установили запрет на экспорт технологий и оборудования для нефтегазодобычи, а ЕС – на экспорт технологий двойного назначения, СПГ-технологий и технологий нефтепереработки. Поставки российской нефти в США под запретом с 22 апреля 2022 года, Великобритания готовится запретить российскую нефть и нефтепродукты к концу 2022 года. В ЕС эмбарго на морские поставки введут с конца 2022 – начала 2023 года. Кроме того, Германия и Польша добровольно откажутся от любого вида поставок из России.

Однако в III квартале нынешнего года, в преддверии вступления в силу санкций многие аналитики ожидают всплеска спроса на российское сырье. В итоге выходит, что санкции имеют ограниченный или обратный краткосрочный эффект на доходы российского нефтегазового сегмента.

Источники ключевых рисков для отечественного НГК при этом существенно поменялись: теперь во главе угла стоят вопросы, кто перевозит нефть, достаточно ли танкерного флота, каковы логистические риски на востоке страны, что с рисками неплатежей покупателей.

Дополнительные операционные и стратегические риски для отрасли создают так называемые "самосанкции" со стороны западных компаний. Такие компании, как BP, ENEOS, Eni, Equinor, Galp, Glencore, Neste, OMV Petrom, Preem, Repsol, Shell, Trafigura, TotalEnergies отказались заключать новые контракты (объем отказов составляет 1 млн барр/сут по нефти и 1 млн барр/сут по нефтепродуктам). Логистические компании и владельцы танкеров начинают ограничивать работу в российских портах и с российскими компаниями. Морские страховые компании и банки также начинают избегать транзакций с российской нефтью и другими грузами. Под влиянием этих факторов цена реализации российской нефти сильно упала.

В то же время сокращения добычи нефти в РФ пока не наблюдалось. Морской экспорт нефти был перенаправлен в новые регионы, а нефтепродуктов – снизился, но пока не значительно. Маржа нефтепереработки резко возросла из-за перенаправления потоков и дефицита дизеля в Европе.

При этом Евросоюз достаточно активно претендует на отказ от традиционных углеводородных поставок из России, и по факту для этого региона повестка энергоперехода совместилась с повесткой обеспечения энергобезопасности. Но на горизонте до пяти лет реальных альтернатив поставкам из России на рынке нет, и в этом смысле отказ от них и перенаправление потоков будет тяжелым не только для местных производителей, но и для потребителей.

Вероятные сценарии развития событий

Ключевой вопрос для понимания будущих сценариев развития рынка – какова доля российской нефти, на которую можно наложить полное эмбарго. С учетом текущих оценок, здесь можно предположить три варианта развития событий (см. рис. 3).

- Оптимистичный сценарий – 2,4 млн барр/сут (подразумевает запрет экспорта в США и Великобританию, а также снижение экспорта через порты, ориентированные на экспорт в Европу: Усть-Луга, Приморск и частично Новороссийск).

- Средний сценарий – 3,7 млн барр/сут (запрет на поставки нефти и нефтепродуктов в Европу танкерами, поставки по нефтепроводу "Дружба" сохраняются).

- Сценарий полного эмбарго – 5,1 млн барр/сут (Европа перестает импортировать нефть и нефтепродукты из РФ, частично отказываются от них и страны АТР)

Мир будет способен адаптироваться к отсутствию российской нефти, однако в ближайшее десятилетие это будет крайне хрупкий и дорогостоящий баланс.

Российский сегмент нефтепереработки при этом более уязвим в силу таких факторов, как высокая доля "темных" остатков, которые традиционно перерабатывались в ЕС и США (сейчас сложно найти сопоставимый плацдарм), а также зависимость от импортных катализаторов, которая в ряде случаев доходит до 100% (но строящийся Омский завод к 2023 году должен покрыть до 90% спроса). Также стоит принять во внимание неясные перспективы внутреннего рынка, увеличение мощностей переработки на Ближнем Востоке и то, что по мере прекращения пандемии Китай производит дозагрузку собственных мощностей нефтепереработки.

Наиболее трудным для балансировки представляется сегмент дизельного топлива: его экспорт из России в 2021 году составил 2,1 млн барр/сут, при этом 1,1 млн барр/сут поставлялись в Европу. Объем под эмбарго сейчас составляет 1,6 млн барр/сут. При этом 70% европейского импорта дизтоплива приходится на Россию, и потеря данного объема будет критичной, поскольку потребует резкого увеличения мировой переработки в короткие сроки. В качестве замены рассматривается дальнемагистральный импорт из США, с Ближнего Востока, из Индии (речь идет о нефтепродуктах, произведенных из российской нефти) и других азиатских стран. Одновременно российский дизель переориентируется на рынки Латинской Америки и на страны восточнее Суэцкого канала. В результате возникнут логистические проблемы, высокие фрахтовые ставки, рост цен для потребителей.

Полное эмбарго на российскую нефть маловероятно, так как будет крайне болезненным для мировой экономики. Однако сокращение закупок нефти и нефтепродуктов может происходить не только из-за санкций, но и в виде добровольного отказа тех или иных корпораций работать с РФ. При этом спрос на рынках Индии и Китая остается высоким, особенно при возможности зафиксировать дисконт к Urals.

Возникнут новые логистические ограничения в связи с санкциями, самосанкциями и экономическими последствиями геополитического кризиса. Но появятся и более привлекательные проекты с доступом к рынкам АТР и Индии, в том числе логистические объекты. В целом подход к нефтяным проектам становится ближе к газовому – необходима интегрированная оценка коммерческого потенциала добываемого продукта.

Вызовы и возможности импортозамещения

Рассматривая вопросы импортозамещения, нельзя не учитывать тот факт, что в России зарубежные компании присутствовали во всех сегментах "нефтянки". Доля иностранного участия в добыче нефти и газа здесь составляла примерно 2,5 млн барр. н. э. в сутки, что эквивалентно 11% от общего объема в размере 23,5 млн барр. н. э. в сутки в 2021 году. Необходимо разделять добычу нефти и покупку активов, добыча на которых не ставится на баланс зарубежной компании. Так, например, вся добыча BP приходится на 19,75% акций "Роснефти", а более 50% продукции Total приходится на 19,4% акций "Новатэка".

В российских нефтегазовых активах, включая трубопроводный транспорт, участвовали 23 зарубежные компании. Чаще всего они сотрудничают с "Роснефтью" и "Газпромом". От санкций пострадали шельфовые проекты, а также проекты по добыче трудноизвлекаемых запасов на баженовской и ачимовской свите, разработка доманиковых отложений в Оренбургской области.

Кроме того, международные нефтесервисные компании играют ключевые роли в поставках программного обеспечения для нефтегазодобычи, оборудования для индустрии СПГ и магистральной транспортировки, а также при проведении многоступенчатого ГРП.

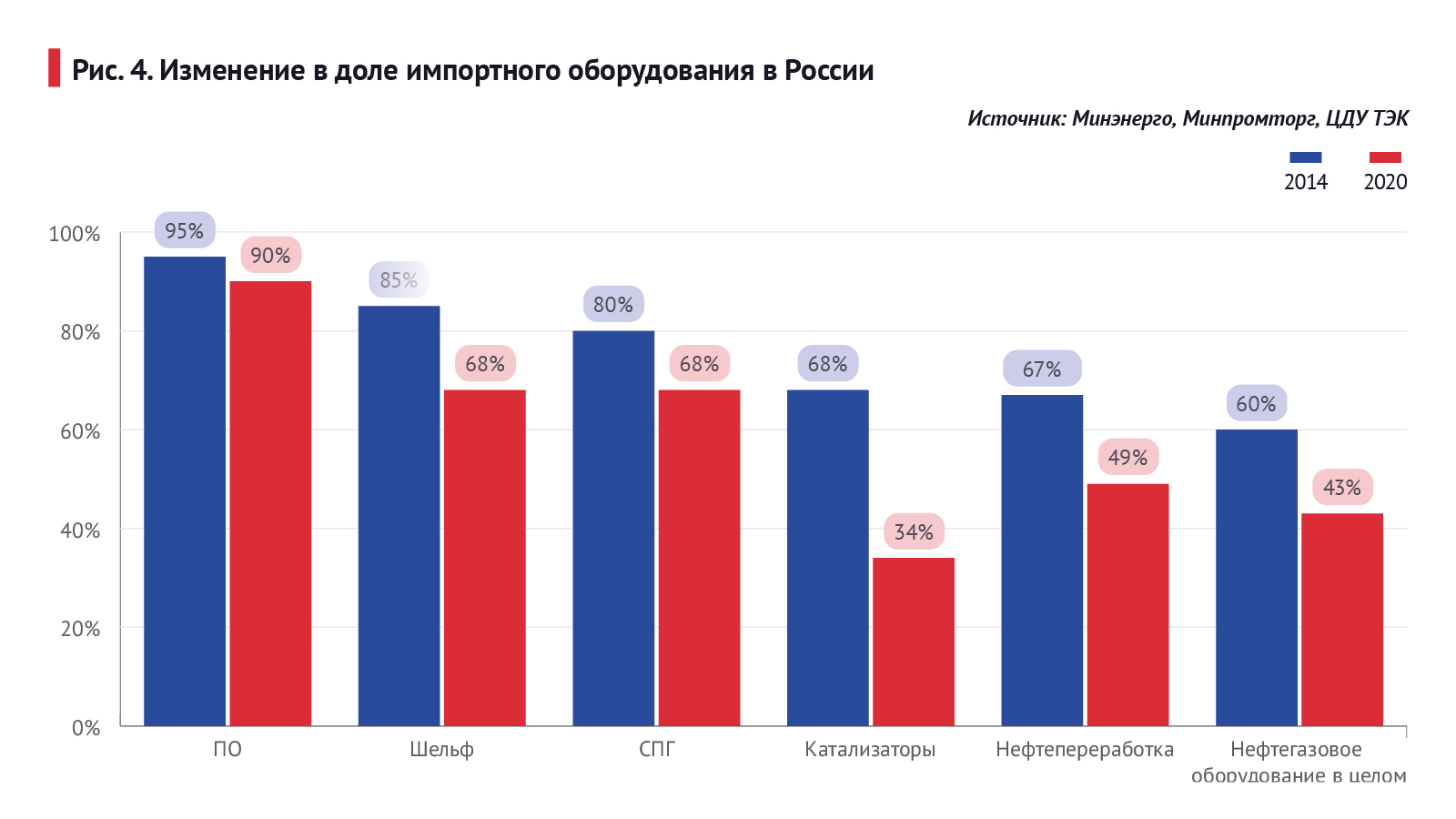

Зарубежные сервисные фирмы практически монополизировали наиболее критические сегменты российского рынка. В конце 2020 года 38% операций гидроразрыва пласта приходилось на иностранные компании, такие как Weatherford, Schlumberger и Halliburton (США), а также австрийскую PeWeTe и канадскую Calfrac. При этом в целом по рынку ГРП более 95% используемых компонентов оборудования – американского, европейского и китайского производства (см. рис. 4).

Также отметим, что в России действуют около 90 флотов ГРП, более 80% которых выпущены 10 и более лет назад. До 90% отечественного рынка оборудования MWD/LWD (для телеметрии и каротажа в процессе бурения) занимают зарубежные производители. Лидерами на рынке являются компании Schlumberger, Halliburton, Baker Hughes, совокупно занимающие около 50%.

Среди ключевых технологических вызовов – бурение (флот современных установок), оборудование для крупнотоннажного СПГ, химические реагенты для жидкостей ГРП и буровых растворов, катализаторы, смазочные материалы, криогенные стали, высокотехнологичные пластики, контрольно-измерительные приборы, а также интегрированное управление проектами под ключ (вся система от геологоразведки до управления добычей).

Большая часть нефтедобычи в РФ приходится на месторождения традиционной нефти и газоконденсата. Эксплуатацию данных месторождений компаниям будет несложно поддерживать даже при уходе большинства иностранных участников (доля иностранного оборудования при освоении традиционных месторождений оценивалась на уровне 20%). Но месторождения истощаются, и для их поддержания требуются новые современные технологии увеличения нефтеотдачи, где до сих пор высока роль иностранных компаний (свыше 50%). Доля ТРИЗ в структуре доказанных запасов, по данным Минэнерго, составляет 65%, и необходимость ввода таких запасов с каждым годом будет расти. Именно на ТРИЗ и МУН были основные ставки в области наращивания добычи нефти в России и ее поддержания на уровне 550 млн т в год.

В случае недоступности технологий в долгосрочном периоде российская нефтедобыча может к 2030 году значительно снизиться – до 350–450 млн т в год. Такой большой разброс объясняется высокой степенью неопределенности планов зарубежных нефтесервисных компаний относительно будущих проектов: будет ли поставляться оборудование для них? Также встает вопрос доступности финансирования проектов в условиях санкций.

Таким образом, уход международных нефтегазовых компаний сильно отразится на сфере СПГ и шельфовых проектах, однако в целом он не будет критичен. Уход нефтесервисных компаний может оказать более серьезное влияние, поскольку они обеспечивали поставки высокотехнологичного оборудования и ПО.

В среднесрочной перспективе (до 2025 года с учетом снижения добычи в рамках сделки ОПЕК+) Россия сможет обеспечить стабильную добычу нефти за счет собственных резервов и участия азиатских партнеров. Однако риски ухудшения ситуации возрастают, поскольку доступность сложного программного обеспечения будет ограничена. В долгосрочной перспективе российская нефтедобыча будет зависеть от эффективности программы по импортозамещению и разработке технологий ТРИЗ и МУН.