Нефтепереработка России в условиях изоляции

Пострадает ли отрасль вследствие сокращения экспорта дизельного топлива?

В течение 2021 года Минэнерго России заключило с нефтеперерабатывающими заводами серию соглашений о предоставлении инвестиционной надбавки к возвратному акцизу на нефтяное сырье до 1 января 2031 года с целью строительства новых производственных мощностей глубокой переработки нефтяного сырья (в соответствии с постановлением Правительства Российской Федерации от 19.02.2021 № 219 «О соглашениях о создании новых производственных мощностей по глубокой переработке нефтяного сырья, природного газа, прямогонного бензина, средних дистиллятов и о создании новых объектов»).

На пути модернизации

В рамках соглашений нефтяными компаниями были запланированы строительство и реконструкция 30 технологических установок вторичной переработки нефти, а также вспомогательных установок и объектов общезаводского хозяйства. Ввод этих мощностей оказал бы значительное положительное влияние на внутренний топливный рынок. В частности, позволил бы увеличить производство автомобильного бензина экологического класса К5 более чем на 3,6 млн т в год, нарастить выпуск дизельного топлива экологического класса К5 более чем на 25 млн т в год, а также в целом обновить технологические мощности России по переработке нефти, укрепив надежность отечественного нефтеперерабатывающего комплекса.

Соглашения были подписаны в отношении проектов модернизации следующих НПЗ: Московский, Омский, «Лукойл-Нижегороднефтеоргсинтез», Афипский, «Орскнефтеоргсинтез», Новошахтинский завод нефтепродуктов, ТАНЕКО, Ильский, «Газпром нефтехим Салават», Новокуйбышевский, Сызранский, Туапсинский, Комсомольский и Антипинский. Планируемый объем инвестиций в установки вторичной переработки в рамках программ модернизации в период с 2019 по 2026 годы должен составить около 800 млрд рублей.

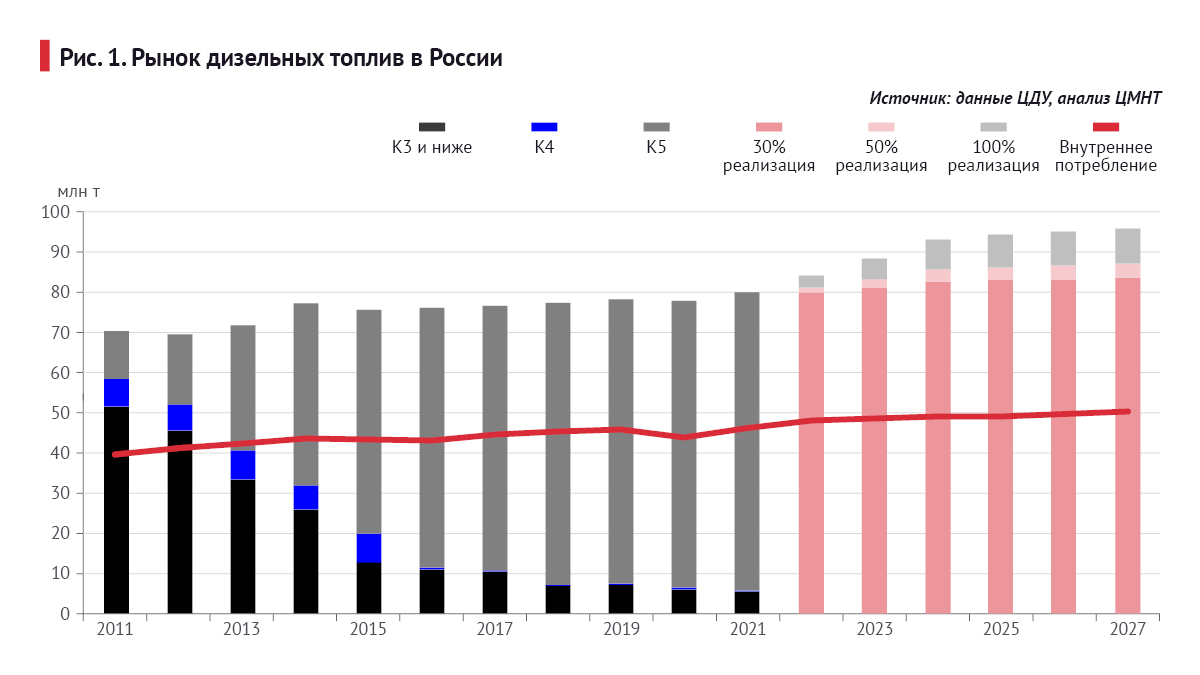

В прошлом году на отечественных НПЗ было произведено порядка 80,33 млн т дизельного топлива, из них 74,3 млн т соответствовало экологическому классу К5 (см. рис. 1). В целом дизтопливо К5 преобладает по объему выпуска над прочими экологическими классами и продолжает постепенно вытеснять их с рынка. При полной реализации планов по вводу новых установок гидроочистки, гидрокрекинга, замедленного коксования ожидался рост производства ДТ на 16,1 млн т к 2025 году. При этом, как предполагается, внутренний спрос на ДТ-К5 вырастет только на 4,9 млн т к указанному году – за счет увеличения автопарка, а также в результате вытеснения внеклассового топлива с рынка. Таким образом, прогнозируется увеличение профицитности российского рынка с 42,2 млн т до 53,4 млн т к 2025 году в связи с опережающим ростом производства над спросом.

«Лишнее» дизтопливо

В то время как бензин и реактивное топливо идут по большей части на внутреннее потребление, ДТ является одним из наиболее экспортируемых топливных товаров. Всего за рубеж в 2021 году отправилось порядка 36,3 млн т дизеля, что составляет 50,9% от всего произведенного топлива К5. Основными потребителями российского ДТ являются Европейский союз и Великобритания (порядка 70% от экспортируемого продукта). Только в Нидерланды поставляется около 24% топлива, на втором месте находится Турция –12%, на прочие европейские страны и Украину приходится до 56%.

Еще до изоляции России от европейского рынка растущая профицитность вызывала необходимость поиска новых экспортных направлений. На данный момент ситуация стала еще более острой в силу растущего профицита при уменьшении потребления российского топлива европейскими странами.

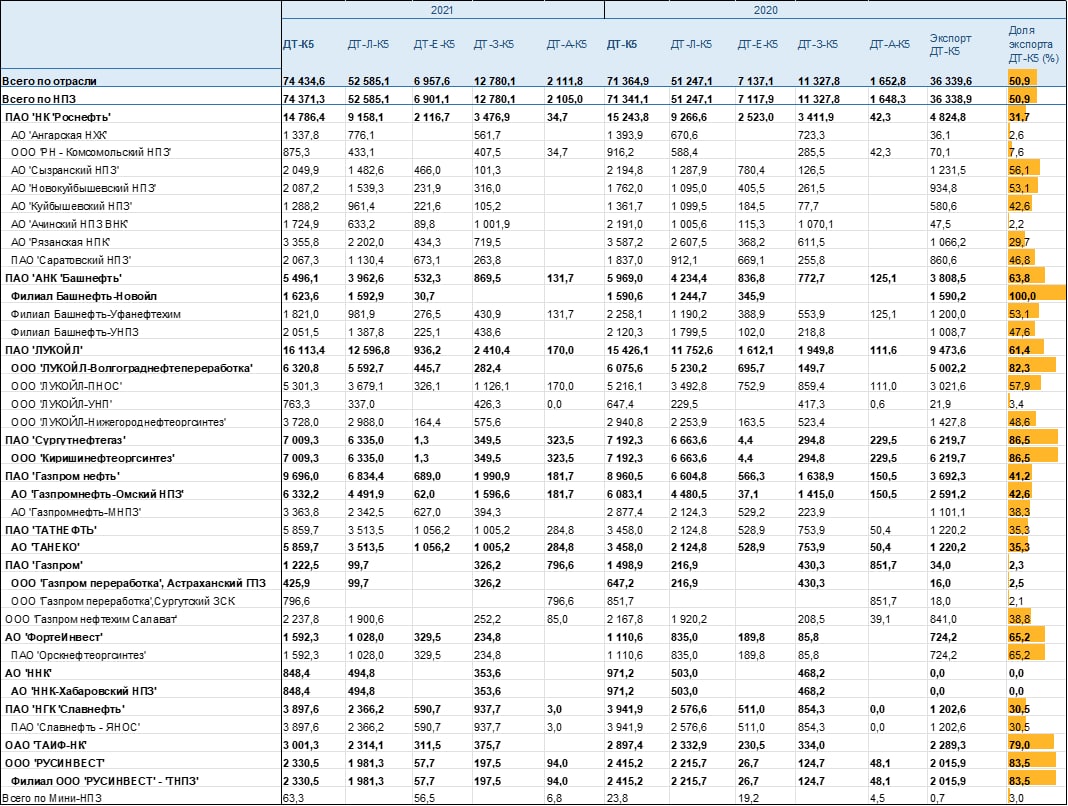

По данным ЦДУ ТЭК, в 2021 году НПЗ России имели разную степень зависимости от экспорта нефтепродуктов. В таблице приведены сведения по производству дизельного топлива различных марок (летнего, межсезонного и арктического) за 2020–2021 годы, а также по экспорту в количественном и процентном выражениях. Справа с помощью оранжевой шкалы показана доля производимого ДТ-К5, идущая на экспорт у данной компании или предприятия. У «Башнефти», «Лукойла», «Фортеинвеста», «ТАИФ-НК», «Русинвеста» доля экспорта ДТ-К5 превышает 60%.

Отдельно стоит отметить ПАО «Сургутнефтегаз», лидера по доле экспорта дизельного топлива – 86,5%. Принадлежащий «Сургутнефтегазу» Киришский НПЗ находится относительно недалеко от порта в Санкт-Петербурге, благодаря чему он традиционно сильно ориентирован на экспорт. Согласно таможенной статистике за 2021 год, основными направлениями поставок из порта Санкт-Петербурга являются страны Европейского союза: Нидерланды, Германия, Дания, Франция, Польша, Бельгия.

Вторым по уровню зависимости от экспорта является Тюменский НПЗ, принадлежащий «Русинвесту» (83,5%). Но отследить направления экспорта выпущенного на нем дизельного топлива несколько сложнее.

Если оценивать не по доле, а по абсолютному объему экспорта дизельного топлива, то здесь лидирует «Лукойл» с 9,5 млн т.

Таблица 1. Производство и экспорт ДТ-К5 российскими НПЗ за 2020–2021 годы Источник: ЦДУ ТЭК

Где найти новые рынки?

Однако уже в марте 2022 года мощности нефтепереработки в России уменьшились на 6% из-за сложностей в сфере экспортных поставок. И, скорее всего, производство нефтепродуктов в этом году значительно уменьшится относительно прошлых лет. Учитывая зависимость от экспорта, российским НПЗ стоит задуматься или об уменьшении выхода дизеля за счет перенаправления части фракции на другие процессы (в том числе с получением дополнительного количества бензина), или о переориентации экспортных потоков с ЕС и других стран, ограничивающих торговлю, на рынки государств, открытых к сотрудничеству.

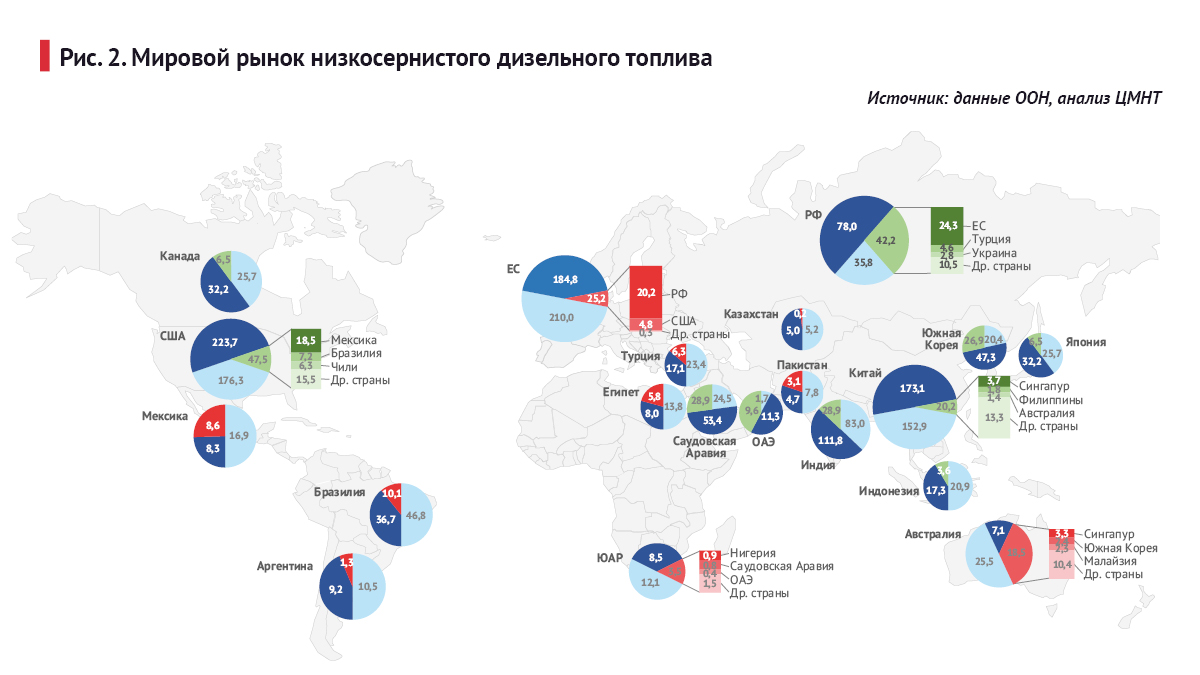

Для оценки возможностей перенаправления экспортных потоков были проанализированы рынки дизельного топлива по всему миру (данные ООН, 2020 год). На рис. 2 представлены наиболее крупные из них, зеленым цветом показаны страны с профицитом (преобладанием производства над потреблением) и дефицитом (обратная ситуация). Синим цветом отмечено производство топлив, голубым – потребление, значения приведены в млн т .

Китай и Индия, на которые, как ожидали многие аналитики, можно будет перенаправить потоки дизеля, и так являются странами со значительным перепроизводством топлива. При отсутствии возможности поставок ДТ в Евросоюз Китай и Индия не смогут выступить в качестве прямых потребителей. Прочие крупные рынки уже заняты не конкурентными поставщиками, поэтому новых направлений по развитию экспорта не так много: существуют мелкие потребители в Африке и Южной Америке, за которых есть возможность побороться.

Уже в марте экспорт моторных топлив из России оказался затруднен, в связи с чем среднесуточные отгрузки ДТ из порта Приморска, по данным Argus, снизились на 20% по сравнению с февралем. Однако при этом на 3 тыс. т в сутки относительно февраля увеличился экспорт дизельного топлива в Турцию. Это может свидетельствовать как о создании запасов топлива со стороны Турции, так и о существовании возможных топливных «перекупщиков».

Несмотря на общий тренд на декарбонизацию транспортного сектора, сокращение потребления нефтяных топлив не сможет произойти резко. Требуются время и ресурсы для наращивания мощностей по выпуску биотоплив, увеличения доли возобновляемого электричества. Нефтяное дизельное топливо остается важнейшим из энергоносителей современности и не потеряет потребителей в ближайшей перспективе.

При этом не стоит отрицать и того, что масштаб обрушившихся на отечественную нефтепереработку проблем и задач пока сложно оценить в полной степени. Отрасли потребуется время, чтобы нарастить собственное производство необходимых катализаторов, присадок и реагентов для поддержания высокого качества нефтепродуктов, отыскать новые рынки сбыта продукции и наладить партнерские связи. Каким именно путем будет развиваться российский рынок дизельного топлива – увидим в ближайшем будущем.