Анализ ретроспективных тенденций является основой получения информации, необходимой не только для среднесрочного, но и для долгосрочного прогнозирования. Неслучайно до 2022 года (за исключением некоторых периодов, например, 2008-2009 и 2014-2016 годов) правительственные оценки на перспективы развития сырьевого комплекса отличались оптимизмом, нарастающим год от года в части показателей внешнеэкономической конъюнктуры и добычи ископаемых источников энергии.

ВВП и экспорт

Период 2010 – 2023 годов отличался невысокими темпами приростами ВВП, особенно в 2013-2023-м на фоне мировых показателей и показателей стран БРИКС (не включая нашу страну). Среднегодовые темпы прироста физического объема валового внутреннего продукта в 2010-2023 годах составили всего 1,5%, тогда как в государствах БРИКС – 5,7%, в том числе Китае – 6,5% (Рис. 1).

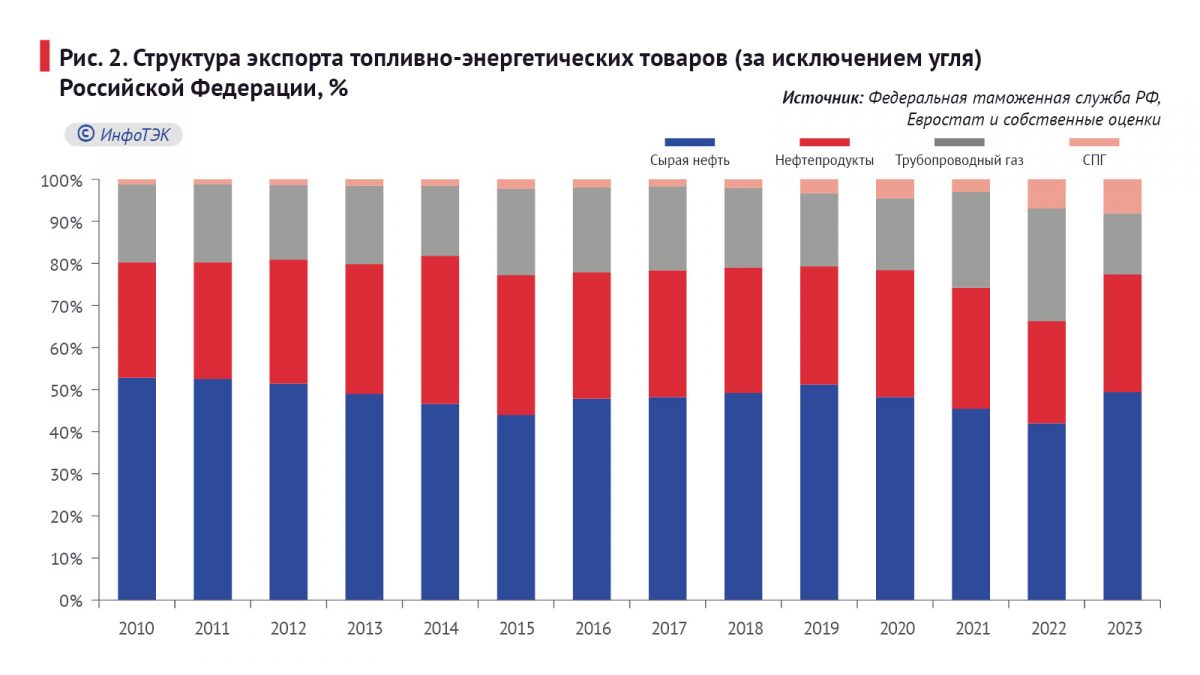

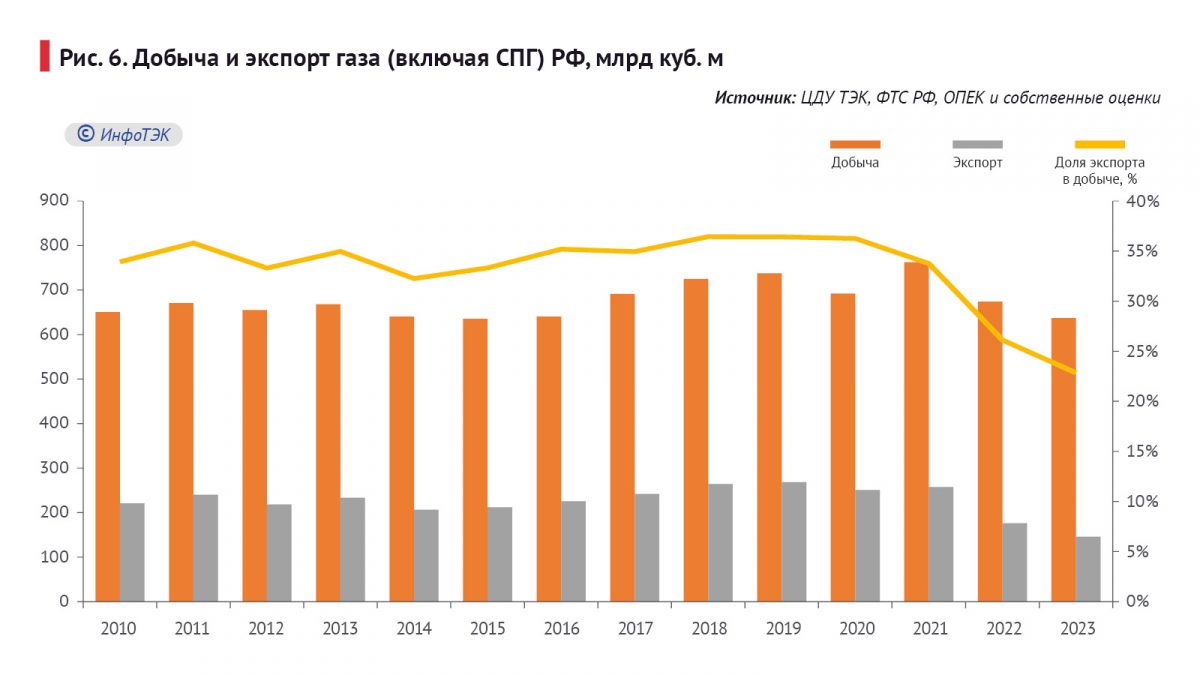

Неблагоприятные изменения внешнеэкономической конъюнктуры в 2013-2023 годах (за исключением 2022-го) обусловили замедление добычи и экспорта газа, что отрицательно сказалось на валютной выручке от продажи газа. Так, например, если в 2013-м они обеспечивали 13,7% экспорта, то уже в 2023-м, по оценке автора, – только 12,7%, а в структуре энергетических товаров (за исключением угля) – 14,5% (в 2013-м – 20,2%). Причем трубопроводные поставки газа (в стоимостном выражении) сократились еще сильнее – с 12,6% до 7,7%, в сырьевых продуктах – с 18,6% до 14,5% (Рис. 2).

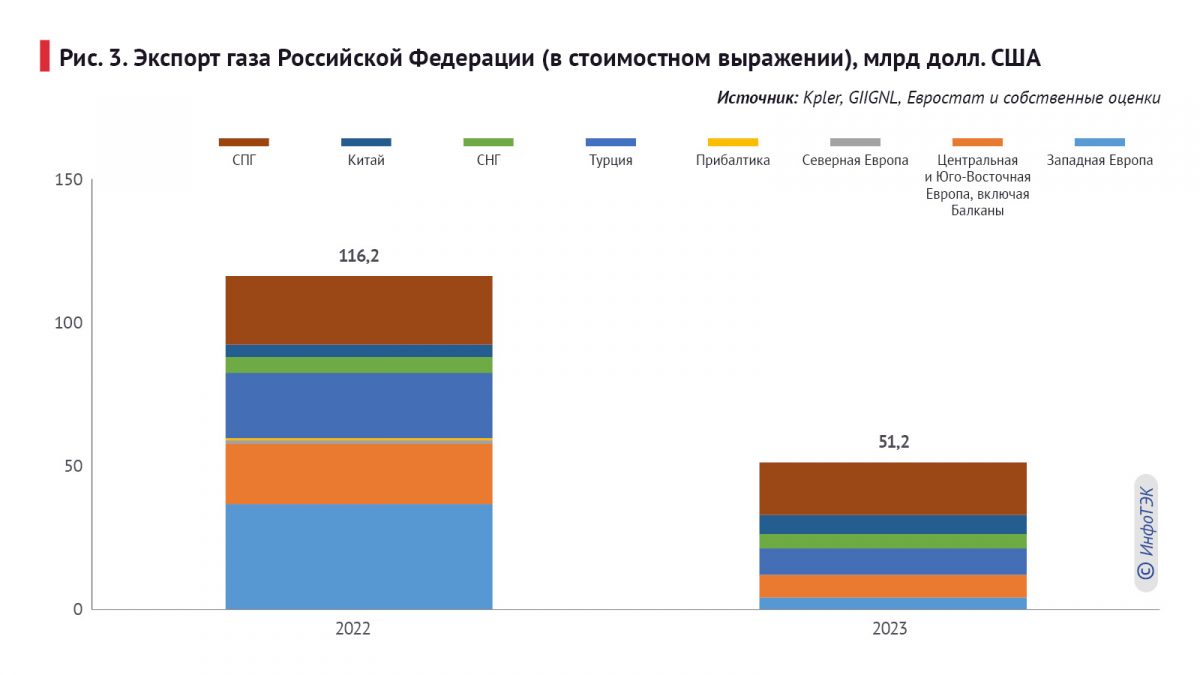

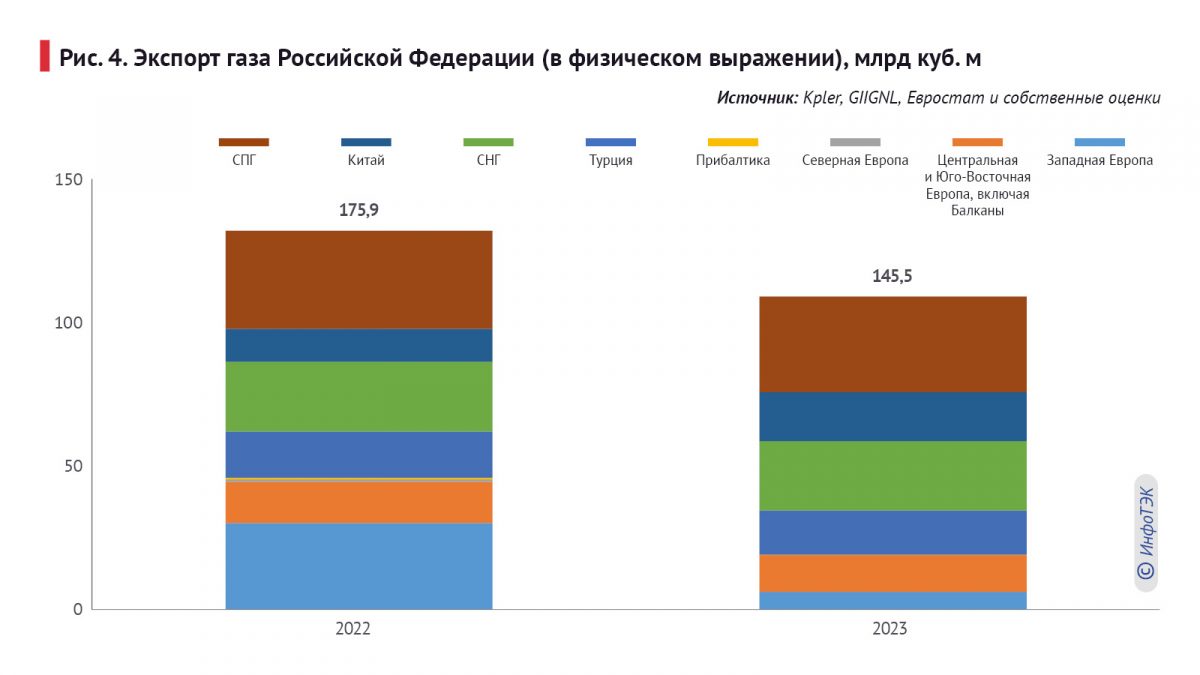

Что касается географического распределения экспорта (как в физическом, так и в стоимостном выражениях), то основное снижение за последние два года пришлось за счет стран Евросоюза (в основном западных), тогда как вывоз энергоресурсов в Китай увеличился на 52,7% до 6,52 млрд долл. США (Рис. 3 и Рис. 4).

Три фактора

Три фактора

При этом потребление топливно-энергетических ресурсов также росло очень медленно и в 2023 году было лишь на 13,9% выше (в основном за счет увеличения спроса на нефтепродукты), чем в 2010-м, в том числе природного газа – всего на 0,7%. Одновременно сокращалась энергоемкость экономики. В целом за 13 лет энергоемкость ВВП понизилась на 6,5%, показав годовые темпы уменьшения – в среднем на 0,5%.

В основу уменьшения энергоемкости ВВП легли три фактора. Первый – увеличение загрузки производственных мощностей. Второй – сокращение доли добывающей промышленности и увеличение доли услуг. Третий – энергосберегающие мероприятия.

Только за период с 2010 по 2022 годы, по данным Организации экономического сотрудничества и развития и ООН, доля услуг в ВВП России (в постоянных ценах 2015 года) возросла с 56,2% до 56,9%, а удельный вес добывающей промышленности уменьшился на 0,9 п.п. – до 10,8%. Одновременно увеличилась и доля транспорта, хотя и не слишком сильно – с 7,5% до 7,8%.

Говоря о третьем факторе, повлиявшем на уровни энергоемкости, – энергосберегающих мероприятиях – следует принять во внимание, что его воздействие могло быть индуцировано изменением в структуре цен. Рост цен на энергоресурсы в среднем обгонял увеличение уровней цен промышленности и других сфер.

Производство энергоресурсов было мотивировано как ростом внутренних потребностей, так и продвижением на внешние рынки топливных ресурсов, чему благоприятствовала их хорошая конъюнктура. Рост емкости рынков нефти и газа и некоторых других видов топлива сопровождался и быстрым увеличением цен. Лидерские позиции занимали рынки нефти и СПГ. Это давало возможность увеличивать как физический объем экспорта, так и валютную выручку, что также способствовало росту российской экономики, следовательно, и внутренних потребностей в энергоресурсах. При росте внутреннего потребления ТЭР, как уже упоминалось, на 13,9%, их производство выросло значительно слабее.

Только добыча товарного газа продемонстрировала рост, близкий к росту ископаемых топлив в целом – на 2,2%. Таким образом, газовая отрасль России является одной из основополагающих и от состояния дел в ней, зависит, какое развитие топливно-энергетического сектора страны будет в последующие годы.

Внутреннему рынку – больше

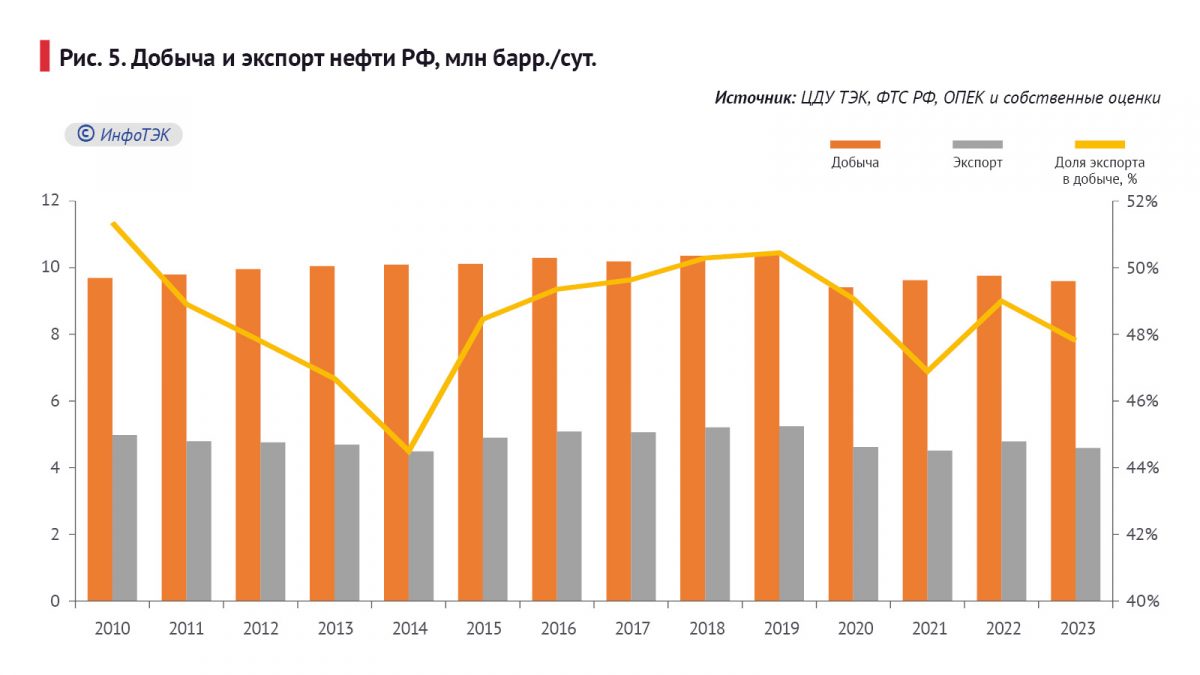

Россия – один из крупнейших производителей и экспортеров углеводородного сырья – нефти и природного газа – хотя в последнее время удельный вес нашей страны несколько снижается, что в основном связано с активным наращиванием сланцевой добычи нефти и газа на территории США, геополитическими обстоятельствами и условиями сделки ОПЕК+. Так, по оценкам МЭА и консалтинговой компании IHS Markit, в 2023 году доля России в мировой добыче нефти (включая газовый конденсат, без учета газоконденсатных жидкостей и ШФЛУ) составила 12,8% (Рис. 5), что на 1,2 п.п. ниже уровня 2010 года, природного газа (Рис. 6) – 15,5% (-3,5 п.п.).

Большая часть добытых углеводородов, а также производные из них, направляется на удовлетворение внешнего мира. Так, по данным ОПЕК, Федеральной таможенной службы РФ и GIIGNL, в 2023 году удельный вес экспорта в добыче нефти составил 47,8%, газа (включая СПГ) – 22,8%, а в выпуске нефтепродуктов – 38,2%.

В период 2010-2023 годов наблюдалась тенденция к сокращению доли нефти, поставляемой на внешние рынки. С другой стороны, прослеживалась тенденция увеличения удельного веса нефтепродуктов и газа (до 2021 года), поставляемых за рубеж. Указанную закономерность не смогла переломить и смена конфигурации налоговой системы в нефтяной и газовой отрасли. Представленная динамика демонстрирует, что схема регулирования в отрасли весь последний период была настроена таким образом, что она обеспечивала опережающий уровень маржинальности в секторе нефте- и газопереработки.

Можно также говорить о том, что цели, преследовавшиеся при изменении конфигурации налоговой системы, не были достигнуты и рост экспорта нефти и газа (приоритетный с точки зрения получения добавленной стоимости государством) не произошел.

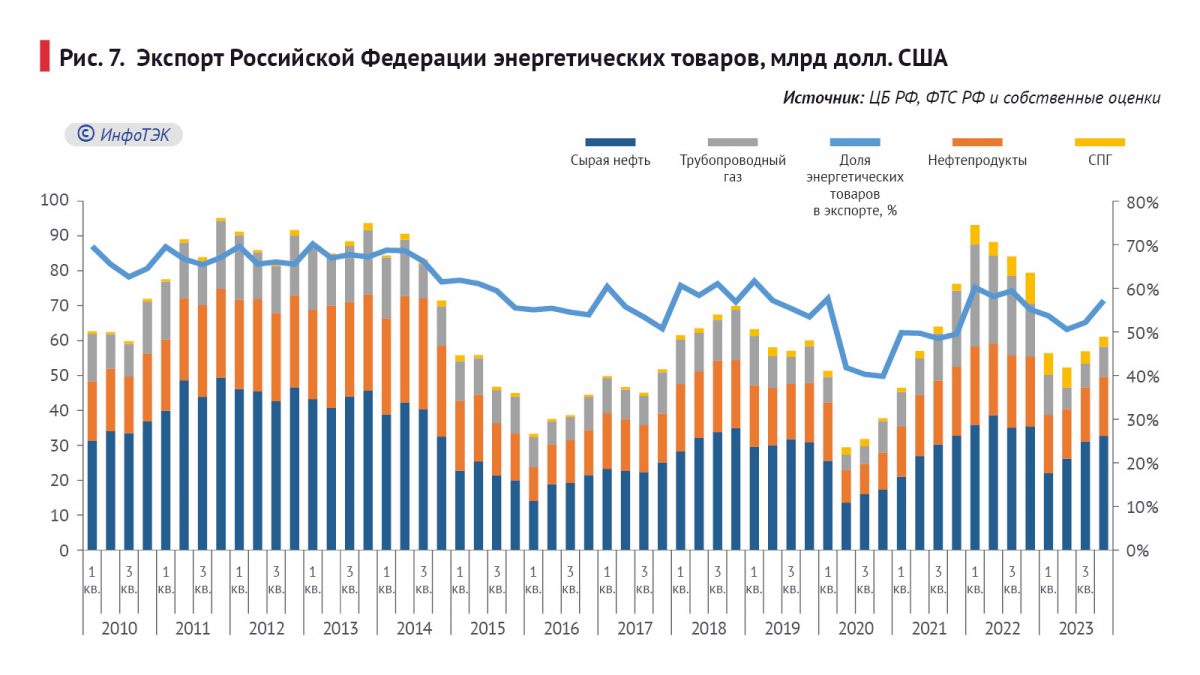

Четыре ключевых энергетических товара

При этом энергетические поставки – нефть, нефтепродукты, трубопроводный газ и СПГ – на рынки дальнего и ближнего зарубежья занимают большую часть совокупного экспорта России. В 2023 году суммарный экспорт ключевых энергетических товаров (Рис. 7) составил $226,7 млрд, снизившись по сравнению с 2022-м на 34,3%, или на $118,2 млрд, что было обусловлено уменьшением экспортных цен на нефть и газ в сочетании с сокращением физических объемов поставок сырья, в основном сырой нефти и природного газа, тогда как поставки нефтепродуктов выросли.

По данным Минэнерго РФ, Kpler, Bloomberg и ЦДУ ТЭК, в 2023 году вывоз нефти, включая газовый конденсат, и товаров ее переработки, и природного газа в зарубежные страны (включая постсоветское пространство) снизился на 2,1% до 369,3 млн т, из них сырая нефть – 238,0 млн т (-4,7%) и нефтепродукты – 131,2 млн т (+3,0%), а природного газа (включая СПГ) – на 17,3% до 145,5 млрд куб. м.

Стоит отметить, что экспорт ключевых нефтепродуктов – дизельного топлива, автомобильного бензина и мазута – вырос на 4,3% до 75,1 млн т, в том числе дизельного топлива – 2,3% до 35,7 млн т, топочного мазута – 3,9% до 33,6 млн т и автомобильного бензина – 21,8% до 5,8 млн т.

В стоимостном выражении (оценочные значения) поставки нефти и нефтепродуктов сократились с 228,7 млрд долл. США в 2022 году до 175,5 млрд долл. США, в том числе сырой нефти – с 145,0 млрд долл. США до 112,1 млрд долл. США, что на 22,7% ниже. Как указывалось ранее, отгрузка природного газа на экспорт упала на 55,9% до 51,2 млрд долл. США, в том числе трубопроводный газ – 64,4% до 32,9 млрд долл. США и СПГ – с 23,3 млрд долл. США до 18,3 млрд долл. США.

Таким образом, доля четырех ключевых энергетических товаров в общем объеме экспорта товаров из нашей страны составила 53,4% (в 2022-м – 58,2%).

Таким образом, доля четырех ключевых энергетических товаров в общем объеме экспорта товаров из нашей страны составила 53,4% (в 2022-м – 58,2%).

Несмотря на снижение основных показателей топливно-энергетического сектора, Правительство России расценивает сырьевой сектор в качестве основного источника доходов, но при этом уделяется недостаточное внимание его возможной роли в достижении поставленных целей социально-экономического развития страны – он продолжает восприниматься лишь как неограниченный ресурс для устранения текущих дисбалансов в государственных финансах.

В сложившейся модели экономического развития страны, доходы от экспорта сырьевых товаров тратятся в основном для компенсации негативных последствий низкой конкурентоспособности других отраслей отечественной экономики.