На нефтяном рынке США наблюдается замедление темпов роста добычи. В результате кризиса 2020 года и введения принудительных ограничений на передвижение резко снизился спрос на топливо, это создало нагрузку на ликвидность компаний. Так, более 40 компаний США, действовавших в секторе разведки и добычи, объявили о банкротстве. Газовый рынок США, наоборот, находится в стадии роста. По оценкам Управления энергетической информации Министерства энергетики США (EIA), в 2022 году в стране добывали 119 млрд куб. футов газа в сутки (1230 млрд куб. м за год). Однако эта цифра включает неуглеродные газы, а также газовый конденсат. Добыча же «сухого» газа составила, по данным ведомства, немногим более 1 трлн куб. м, что делает США лидером среди стран – производителей данного энергоресурса (в России в 2022 году было добыто 674 млрд куб. м газа).

От визионерства к экономии

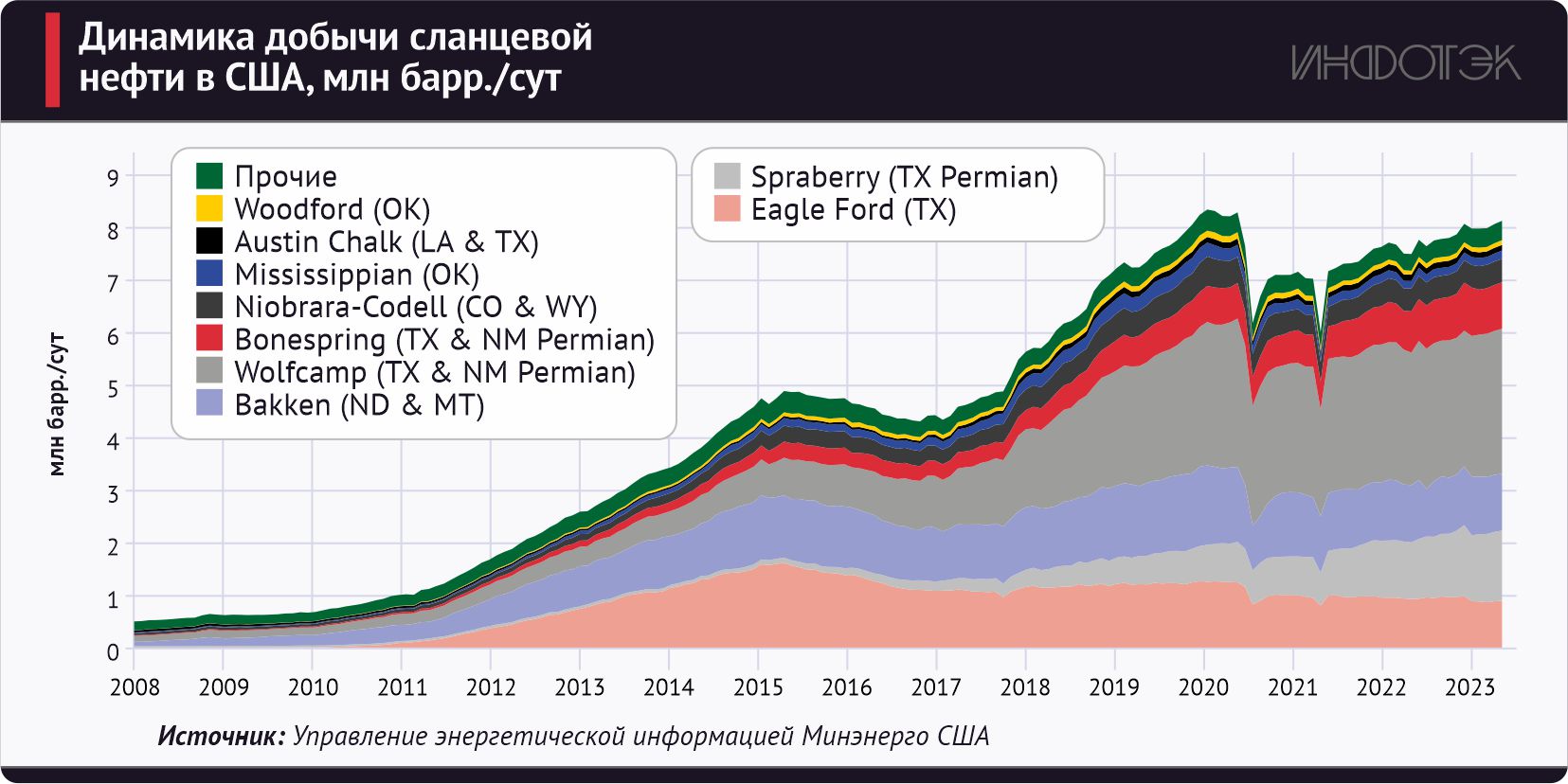

Добыча сырой нефти в США восстановилась после локдаунов 2020 года и достигла 11,9 млн барр/сут в 2022 году. Однако это на 0,5 млн барр/сут ниже, чем в 2019 году, перед началом ковидных ограничений. Сланцевая нефть является основным источником роста добычи в США, но и этот сегмент был серьезно поражен пандемией, что привело к снижению добычи. До начала распространения COVID-19 производство сланцевой нефти демонстрировало уверенный тренд роста, и, несмотря на текущее снижение, сланец все еще занимает 65% в общей добыче нефти в США.

Для понимания причин упомянутого снижения динамики добычи нужно осознать феномен сланцевой революции. Он начался в США, когда нефтегазовые компании объединили горизонтальное бурение и гидроразрыв пласта (фрекинг). Сначала данные технологии применялись на газовых месторождениях, но потом, в связи с низкими ценами на газ и финансовым кризисом, компании переключились на нефть. В результате с 2009 по 2019 год США добывали больше сланцевой нефти, чем Ирак и Иран суммарно извлекали «традиционного» сырья.

Как и все многообещающие новые технологии (например, железные дороги и Интернет), на ранних этапах сланцевая революция сопровождалась значительными и даже чрезмерными инвестициями и растущими затратами, что приводило к низкой прибыли многих акционеров. Однако во время пандемии компании стали пересматривать свои стратегии в сторону снижения инвестирования в бурение при любой рыночной конъюнктуре. В итоге, когда в 2022 году цена нефти превысила и $100/барр., компании отказались расширить свои производственные планы, несмотря на просьбы администрации Джо Байдена. И они оказались правы, поскольку получили рекордную прибыль, даже несмотря на падение цен во второй половине 2022 года.

В ситуации банковского кризиса и на фоне опасений новой рецессии инвесторам приходится быть осторожнее. Условия кредитования ужесточатся, процентные ставки вырастут, что ударит по компаниям-заемщикам и домашним хозяйствам. В результате это может повлечь снижение цен на нефть.

На старте сланцевой революции производители были пионерами и визионерами, стремящимися к росту и трансформации отрасли. Однако после революционного этапа компании сосредоточились на консолидации, сокращении избыточных мощностей и контроле затрат с целью увеличения прибыли и возвращения капитала акционерам.

Замедление роста добычи сланцевой нефти (см. рис. 1) вернуло нефтяной рынок к условиям до 2009 года. В ближайшие годы доля производителей сланца в глобальной добыче нефти снизится. Несмотря на это, доказанные запасы сланцевой нефти продолжают расти: по данным EIA, к 2022 году они возросли с 19,6 до 24 млрд барр. В настоящее время на семи крупных сланцевых плеях сосредоточено 54% всех доказанных запасов нефти и конденсата в США.

Рис. 1.

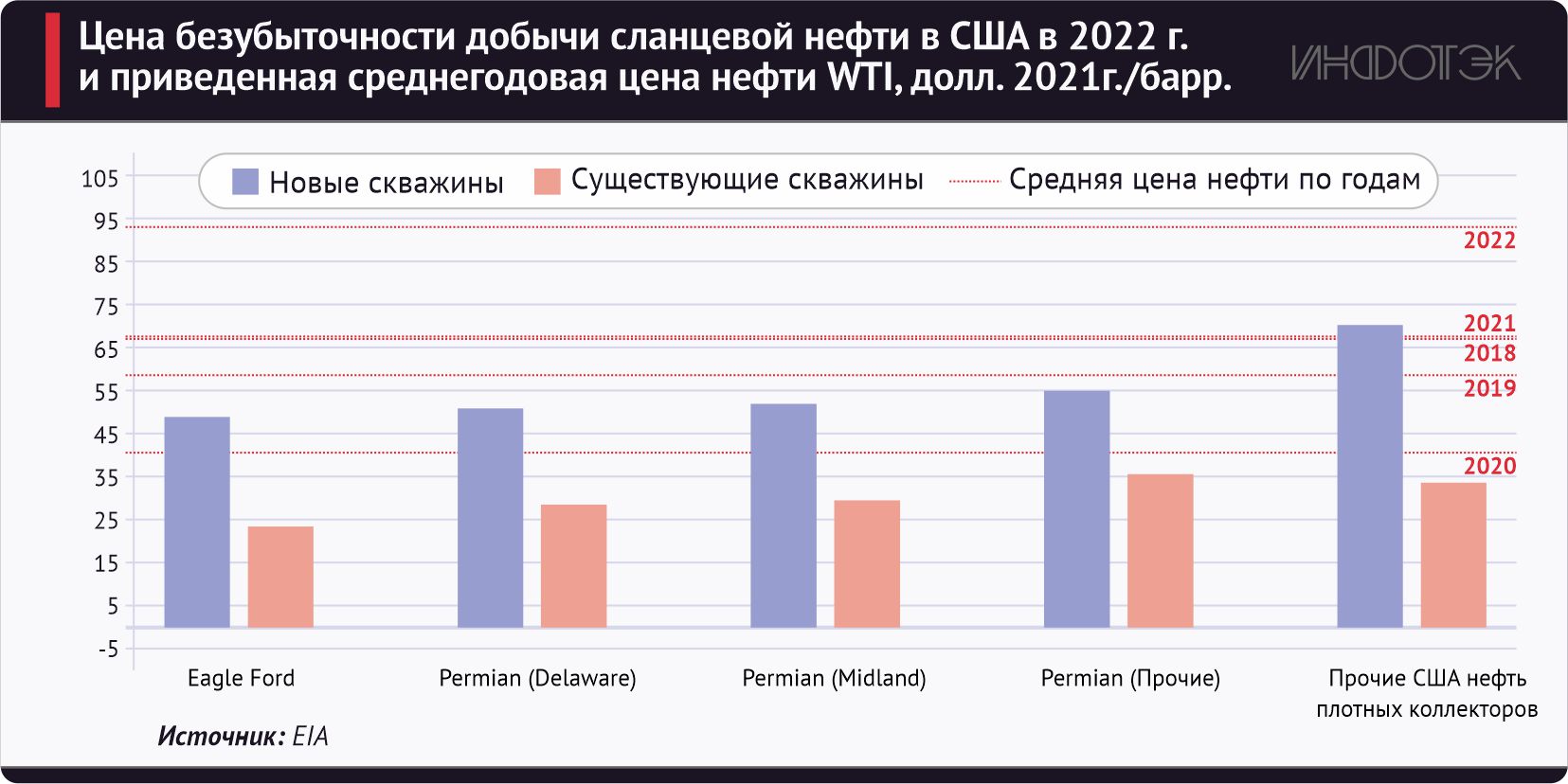

Действительно, анализ среднегодовых цен на нефть за последние восемь лет показал, что снижение котировок с 2015 по 2018 год и в пандемийный период с 2020 по 2021 год существенно снизило темпы роста добычи сланцевой нефти. Однако в другие периоды цены на нефть соответствовали или даже превышали цены безубыточности, что позволяло компаниям получать прибыль и инвестировать в бурение новых скважин (см. рис. 2). В настоящее время цены стабилизируются и могут иметь положительное влияние на развитие производства сланцевой нефти.

Рис. 2.

Замедление продолжится

Последний прогноз EIA предусматривает увеличение добычи сырой нефти на 590 тыс. барр/сут, до 12,49 млн барр/сут, в 2023 году и еще на 160 тыс. барр/сут, до 12,65 млн барр/сут, в 2024 году. В долгосрочном периоде EIA и Международное энергетическое агентство (МЭА) также прогнозируют крайне умеренный рост. Это означает, что США теряют статус «свингового» производителя и возможность влиять на нефтяной рынок (как это делает, к примеру, Саудовская Аравия).

Для США такая роль была в какой-то мере неестественной, потому что, несмотря на колоссальный рост в последнюю декаду, нефтяная отрасль в США никогда не была бюджетообразующей, как в России или в странах Персидского залива. В США, где внутренние цены на топливо определяются рыночными механизмами, низкая стоимость горючего противоречит интересам нефтяных компаний, которые, напротив, заинтересованы в высоких ценах и росте прибыли.

Снижение темпов роста добычи сланцевой нефти в США связано со множеством факторов, включая переход индустрии в стадию зрелости, желание акционеров получать прибыль и эффекты пандемии. А банковские кризисы и опасения рецессии в 2023 году лишь усугубили ситуацию.

Факторы неопределенности для сланцевого газа

США в 2022 году сместили Россию с пьедестала крупнейшего экспортера газа в мире. Поставки газа из Соединенных Штатов по газопроводам в Мексику и Канаду, а также в форме СПГ в прошлом году достигли порядка 195 млрд куб. м, в то время как, по словам вице-премьера РФ А. Новака, Россия в прошлом году экспортировала 184,4 млрд куб. м газа.

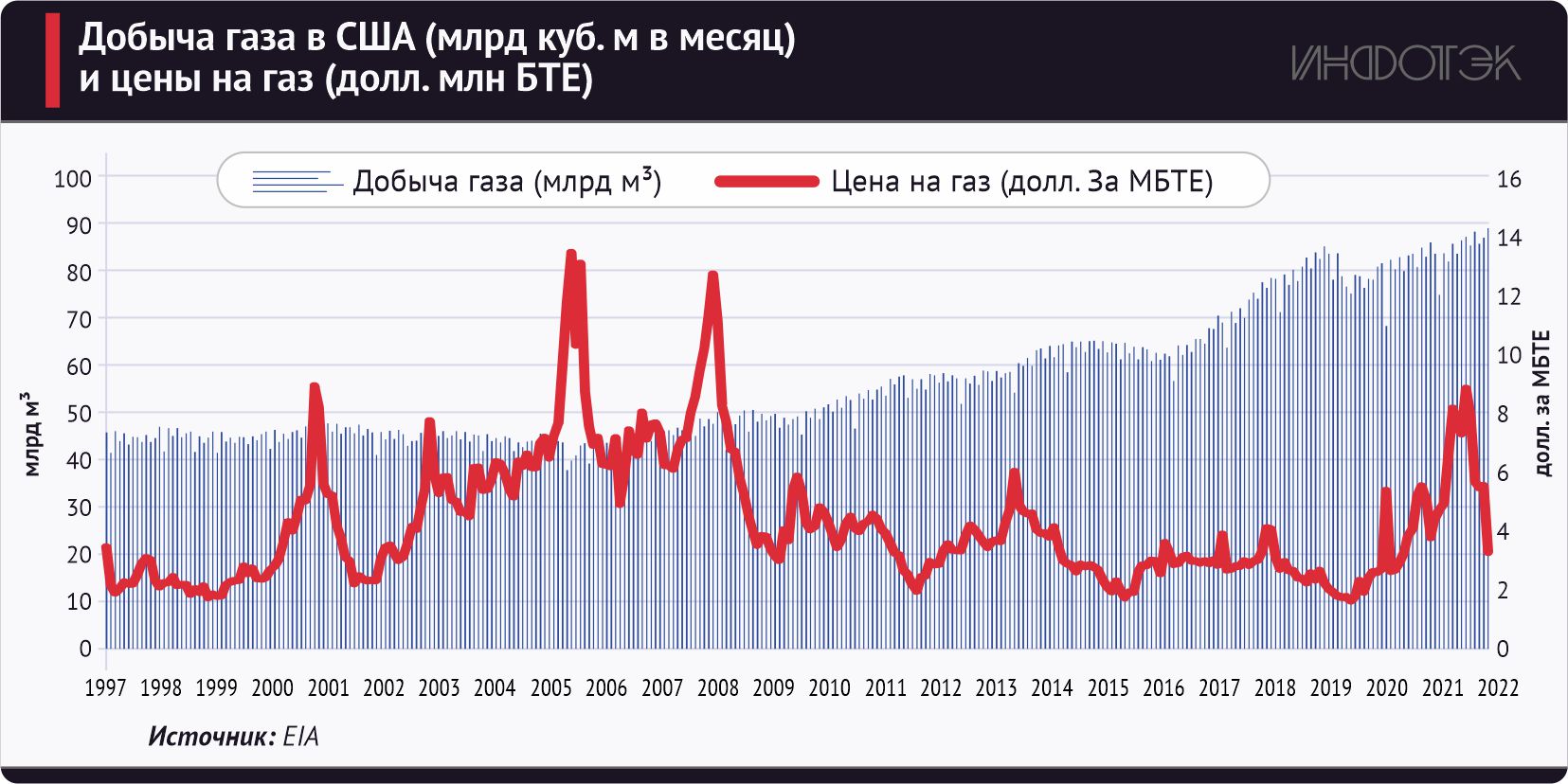

Штаты обязаны феноменальным ростом газодобычи (см. рис. 3) сланцевой революции. В 2022 году на сланцевый газ приходилось около 80% всей добычи газа в стране, а в 2015 году этот показатель составлял около 50%. Рост газодобычи зависит от ценовой конъюнктуры, и лишь при высоких ценах на газ целесообразно строить новые скважины. Cреднегодовая цена на газ в 2022 году составляла $6,4 за 1 млн БТЕ, но к марту 2023 года котировки на Henry Hub снизились до $2,3 за 1 млн БТЕ (около $80 за 1 тыс. куб. м, это лишь несколько выше российских регулируемых цен для промышленности), что может привести к замедлению производства газа в США.

В целом отрасль сланцевой газодобычи вышла на положительные показатели свободных денежных потоков только в 2020 году, спустя десятилетие убытков. Данные убытки были обусловлены бесконтрольными тратами на новые лицензионные участки, которые компенсировались новыми кредитами. Жертвой такой стратегии чуть не стал крупнейший производитель сланцевого газа и пионер сланцевой революции – компания Chesapeake Energy. На фоне роста цен на газ в 2021–2022 годах, а также укрепления финансовой дисциплины производители сланцевого газа значительно улучшили свои финансовые показатели. В этой связи продолжительное падение цен на газ может вновь ударить по перспективам отрасли.

Растущая инфляция и повышение стоимости новых проектов в сфере СПГ могут оказаться неблагоприятными факторами для американской газовой промышленности. Предыдущие проекты по строительству СПГ-заводов были реализованы с капвложениями около $500 на тонну СПГ. Американские проекты всегда отличались дешевизной, поскольку не были вертикально интегрированными с добычей, а также в ряде случаев строительство велось на базе уже существовавших импортных терминалов. Однако последние проекты, такие как Plaquemines LNG и Port Arthur LNG, планируются с инвестициями от $800 до $1000 за тонну продукции.

Рис. 3.

Из-за роста цен на строительство объектов и рыночной волатильности существуют риски отмены инвестиционных решений по новым проектам заводов СПГ. Так, в прошлом году компании Tellurian не удалось привлечь финансирование в свой проект Driftwood LNG в Луизиане, который в случае реализации мог бы производить свыше 27 млн т СПГ в год. А компании Shell и Vitol отказались от намерений покупать продукцию данного завода.

Неопределенность связана и с объемом запасов газа в США. По прогнозам Министерства энергетики США, доказанные запасы газа в стране закончатся к 2032 году при текущих темпах газодобычи, поэтому требуется открытие новых запасов. В целом на баланс в США поступает достаточно новых крупных запасов газа, и говорить о том, что сланцевые плеи могут исчерпать свой потенциал, преждевременно. Несмотря на это, сложно сказать, как изменится тренд в будущем.

Таким образом, развитие газовой промышленности США, несмотря на успехи последних лет, связано с рядом обозначенных неопределенностей, таких как достаточность запасов, необходимый для роста добычи уровень цен, возможность реализации новых инфраструктурных проектов в заявленных бюджетах и т. п. США остаются на ближайшие годы крупнейшей в мире газовой державой, однако это положение не гарантировано в долгосрочном периоде.