Завтра будет лучше, чем вчера?

Электроэнергетика показала хорошие результаты за I квартал, но в эйфорию впадать рано

После весьма неплохого для электроэнергетического сектора прошлого года мы видим сохранение позитива уже в 2023 году. Несмотря на высокую базу первых месяцев 2022 года, не затронутых санкциями, потребление электроэнергии с начала года прибавляет 0,5% (г/г), а в целом за январь–декабрь 2023 года регуляторы ожидают прироста показателя в пределах 1,0–1,5% (г/г). В совокупности с эффектом роста тарифов это должно положительно отразиться на результатах большинства игроков отрасли, однако некоторые компании смотрятся фаворитами на фоне складывающейся рыночной и регуляторной конъюнктуры.

Внимание на тепловую генерацию

После резкого роста цен на РСВ (рынок на сутки вперед) в 1-й ценовой зоне (ЦЗ) с началом декабря и повышением тарифов цены по окончанию осенне-зимнего периода стабилизировались вблизи отметки 1500 рублей за 1 МВт·ч. В то же время цены во 2-й ценовой зоне к концу весны практически достигли паритета с 1-й ЦЗ. Главной причиной этого стала упавшая на 7,4% (г/г) в I квартале выработка ГЭС на фоне аномально низкой водности и слабой наполненности водохранилищ. Российские АЭС также понизили генерацию в I квартале на 8,4% (г/г) ввиду плановых ремонтов энергоблоков. Это позволило операторам ТЭС нарастить выработку за аналогичный период на 3,2% (г/г).

Если ситуация с ГЭС традиционно объясняется погодными факторами, то ремонты некоторых энергоблоков АЭС будут продолжаться в течение всего 2023 года (Калининская, Ленинградская, Смоленская, Нововоронежская АЭС и др.), что позитивно для производителей тепловой энергии.

Отчитавшаяся о результатах за I квартал компания «Юнипро» уже показала рост выработки на 1,5% (г/г) даже при снижении генерации Смоленской ГРЭС на 11,6% (г/г). Главный же оператор ТЭС в России – «Интер РАО» – должен выиграть от сложившейся ситуации еще больше.

Отчеты «сетей» за I квартал

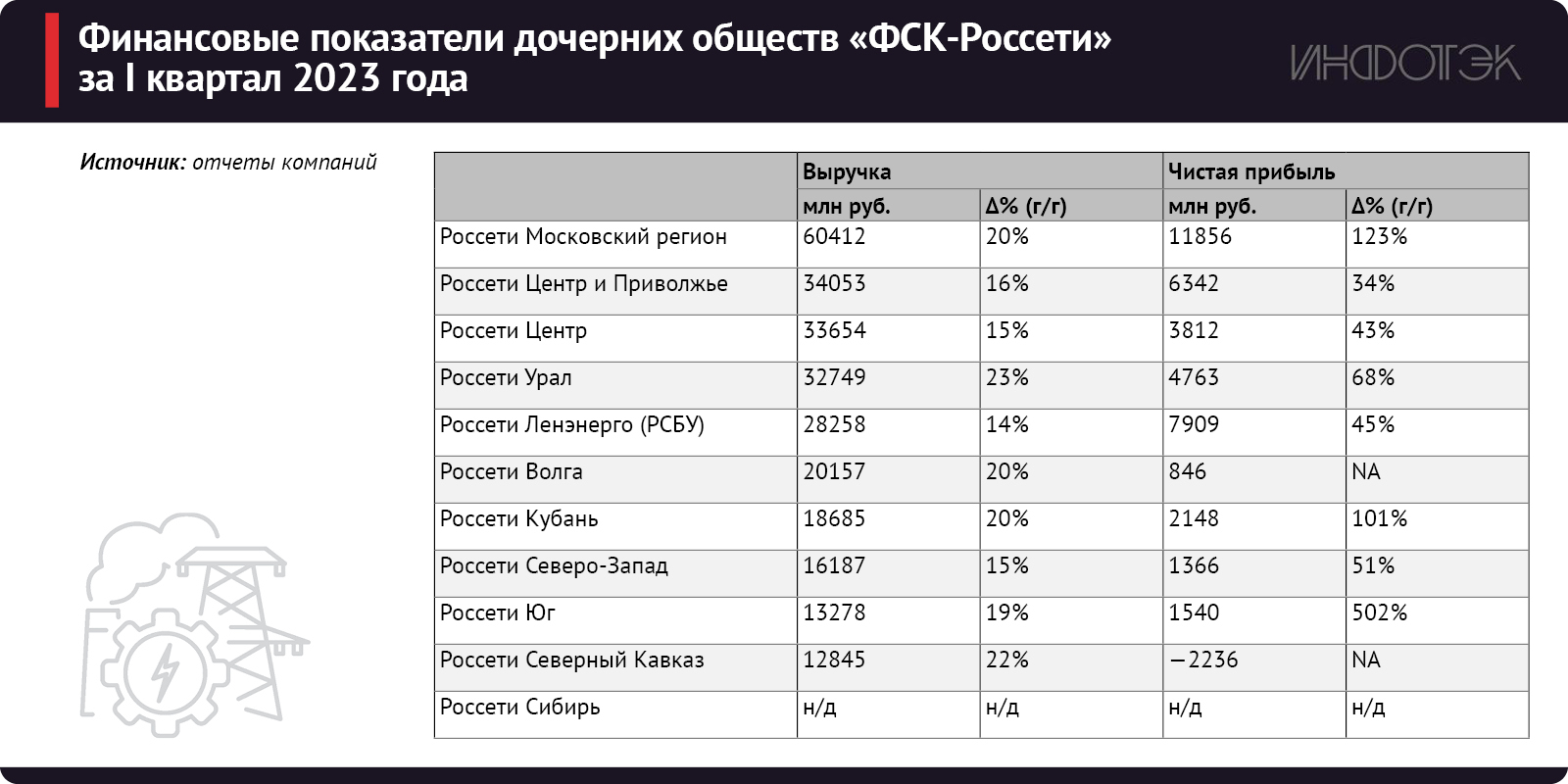

Акции многих дочерних обществ «ФСК – Россети» крайне успешно проявляли себя на фондовом рынке в начале 2023 года. Главным драйвером здесь стали промежуточные и годовые дивиденды за 2022 год, а также уверенные результаты за I квартал нынешнего года (см. таблицу). Рост «котлового» тарифа привел к увеличению выручки от передачи электроэнергии, а наращивание прочей выручки стало дополнительным драйвером для многих крупных «дочек».

Основные финансовые показатели, в частности прибыль, планируемая к распределению на дивиденды по утвержденным бизнес-планам, у большинства «дочек» действительно должны вырасти в 2023 году. И с этой позиции наиболее интересными кейсами сейчас выглядят акции «Россети Центр» (прогноз DY23 – 0,0515 рубля на акцию, доходность – 13%), «Россети ЦиП» (прогноз DY23 – 0,033 рубля на акцию, доходность – 14%), «Россети Урал» (прогноз DY23 – 0,038 рубля на акцию, доходность – 13%), «Россети Московский регион» (прогноз DY23 – 0,112 рубля на акцию, доходность – 10%), а также «префы» «Россети Ленэнерго» (прогноз DY23 – 18,5 рубля на акцию, доходность – 9%).

В то же время мы подчеркиваем, что результаты I квартала в сетевом комплексе инвесторам не стоит воспринимать с чрезмерной эйфорией. Рост выручки и чистой прибыли – хорошие индикативные сигналы, но итоги января–марта у дочерних обществ «Россетей» исторически всегда были лучше остальной части года. Объясняется это тем, что активность в плане техобслуживания и ремонтов в течение осенне-зимнего периода крайне низкая. Поэтому устойчивость тренда на рост финансовых показателей следует проверять уже по результатам II квартала.

Реформа в ДФО

Резкий рост потребления электроэнергии на Дальнем Востоке в 2022 году и вероятное дальнейшее увеличение спроса (в связи с усиленным фокусом экономики РФ на восточное направление) сделали еще более актуальной проблему наличия в ДФО неценовой зоны. Фактически это означает отсутствие конкуренции в регионе: практически все генерирующие активы и сетевая инфраструктура здесь принадлежат «РусГидро», а тарифы устанавливаются государством для каждой ТЭС отдельно. Это исторически приводило к хроническим убыткам компании в ДФО, поскольку «спущенные сверху» тарифы часто не покрывали себестоимость и дополнялись бюджетными субсидиями. Кроме того, в регионе обострилась проблема изношенности электросетей, которые могут не справляться с повышающейся нагрузкой. Сейчас все выглядит так, будто данная проблема будет решена на горизонте одного-трех лет.

В первую очередь мы отмечаем изменившуюся систему тарифообразования в ДФО, которая теперь подразумевает компенсацию выпадающих доходов из-за роста стоимости угля. В результате тарифы для коммерческих потребителей в регионах ДФО в первые месяцы 2023 года взлетели в среднем почти на 50%, а одноставочная цена стала сопоставимой с ценами в Европейской части России и на Урале. Первые плоды роста тарифов мы увидели в отчете «РусГидро» за I квартал по МСФО, где компания показала рост чистой прибыли на 38% (г/г). И сейчас есть все основания полагать, что по всему 2023 году динамика может сохраниться.

Кроме того, новости о проработке со стороны ФАС плана по переходу регионов Дальнего Востока из неценовой в ценовую зону (2 ЦЗ) говорят о том, что регуляторы хотят реализовать эту инициативу как можно скорее, в идеале – к началу 2024 года. Безусловно, это позитивный сигнал для «РусГидро», поскольку убыточность местных филиалов может быть окончательно ликвидирована после данного шага. Основная проблема при таком переходе для компании заключается в том, что после него в регионе будет действовать запрет на совмещение генерации электроэнергии и электросетевой деятельности. В результате «РусГидро» придется расстаться в ДФО со своими сетевыми активами протяженностью 59 тыс. км. С учетом величины данных активов вероятным единственным покупателем являются «ФСК – Россети», и выгодность сделки для «РусГидро» может быть под вопросом. В частности, мы не исключаем вариант допэмиссии акций сетевого монополиста в пользу «РусГидро». В случае неблагоприятных условий сделки прибыль «РусГидро» в 2023–2024 годах может оказаться под дополнительным давлением убытков по обесценениям основных средств.

Судьба «Юнипро» и ТГК-1

После перехода активов финской Fortum и немецкой Uniper под управление Росимущества перспективы акций «Юнипро» и ТГК-1 остаются туманными. Конечно, вероятность возврата компаний к дивидендам после такого шага определенно повышается, поскольку иностранные акционеры потеряли возможность блокировать выплаты. Одним из возможных сценариев является заморозка выплаченных средств Fortum и Uniper на специальных счетах по аналогии с действиями Euroclear. Это, безусловно, наиболее выгодный вариант для Росимущества, которое получит возможность высвободить дивиденды в пользу прочих акционеров «Юнипро» и ТГК-1 (в первую очередь «ГЭХа») и зарабатывать проценты с замороженных дивидендов Fortum и Uniper до разрешения ситуации. Однако и «Юнипро», и ТГК-1 уже приняли решения о невыплате дивидендов за 2022 год, что говорит о сохраняющихся юридических и организационных трудностях. На наш взгляд, этот вопрос может быть решен в течение 2023 года, но до того момента котировки обеих компаний будут оставаться под сильным давлением на фондовом рынке