Неизбежное обострение энергетического кризиса коснется ближайшей зимой не только европейских потребителей – оно рикошетом ударит по многим странам далеко за пределами Европы. В числе одних из первых – по Японии. При этом сохраняется и обратная зависимость: спрос на энергоресурсы в Японии и в целом в Северо-Восточной Азии напрямую влияет на предложение СПГ (основного заменителя российского трубопроводного газа) на европейском рынке.

По аналогии с Европой энергетические риски для Японии разбиваются на две основные группы: возникновения физического дефицита газа и электроэнергии и резкого роста энергетических расходов из-за высоких мировых цен на энергоресурсы (помимо СПГ, это прежде всего нефть и нефтепродукты).

Риски дефицита

20 сентября Японское метеорологическое агентство выпустило тревожный прогноз на предстоящую зиму, согласно которому средние температуры воздуха в наиболее густонаселенных районах страны ожидаются ниже многолетней нормы, что означает потенциально более высокий спрос на СПГ и энергетический уголь. При этом в отличие от европейских стран Япония пока почти не предпринимала шагов по искусственному ограничению спроса на газ.

Вместо этого японские электроэнергетические компании летом активно пополняли свои запасы СПГ, уровень которых существенно превышает средние значения за 2017–2021 годы. Более того, для этих целей стали использоваться даже зарубежные хранилища. Так, Kyushu Electric Power Co. арендовала мощности по хранению у компании Pertamina в Индонезии.

Накопление запасов несмотря на высокие цены отражает риски сокращения предложения СПГ в зимний период. Помимо неуверенности в устойчивости российских поставок (по политическим причинам) немалое беспокойство вызывают любые форс-мажорные события. В последние недели это, прежде всего, решение малайзийской компании Petroliam Nasional Bhd. сократить поставки СПГ в Японию до конца 2022 года из-за аварии на газопроводе Сабах–Саравак, произошедшей 21 сентября. Как следствие, общий экспорт малайзийского СПГ в Японию в октябре–декабре снизится не менее чем на 20%. Но основной риск сокращения поставок связан с ценовой конкуренцией с европейскими потребителями. В конце 2021 года Япония утратила десятилетиями удерживавшийся ею статус рынка с так называемой премиальной моделью ценообразования на газ. По уровню биржевых цен Япония теперь устойчиво проигрывает Северо-Западной Европе, и, по всей видимости, эта тенденция сохранится и в зимний период. Либо же японским компаниям придется взвинчивать закупочные цены, чтобы перебить предложения европейских покупателей.

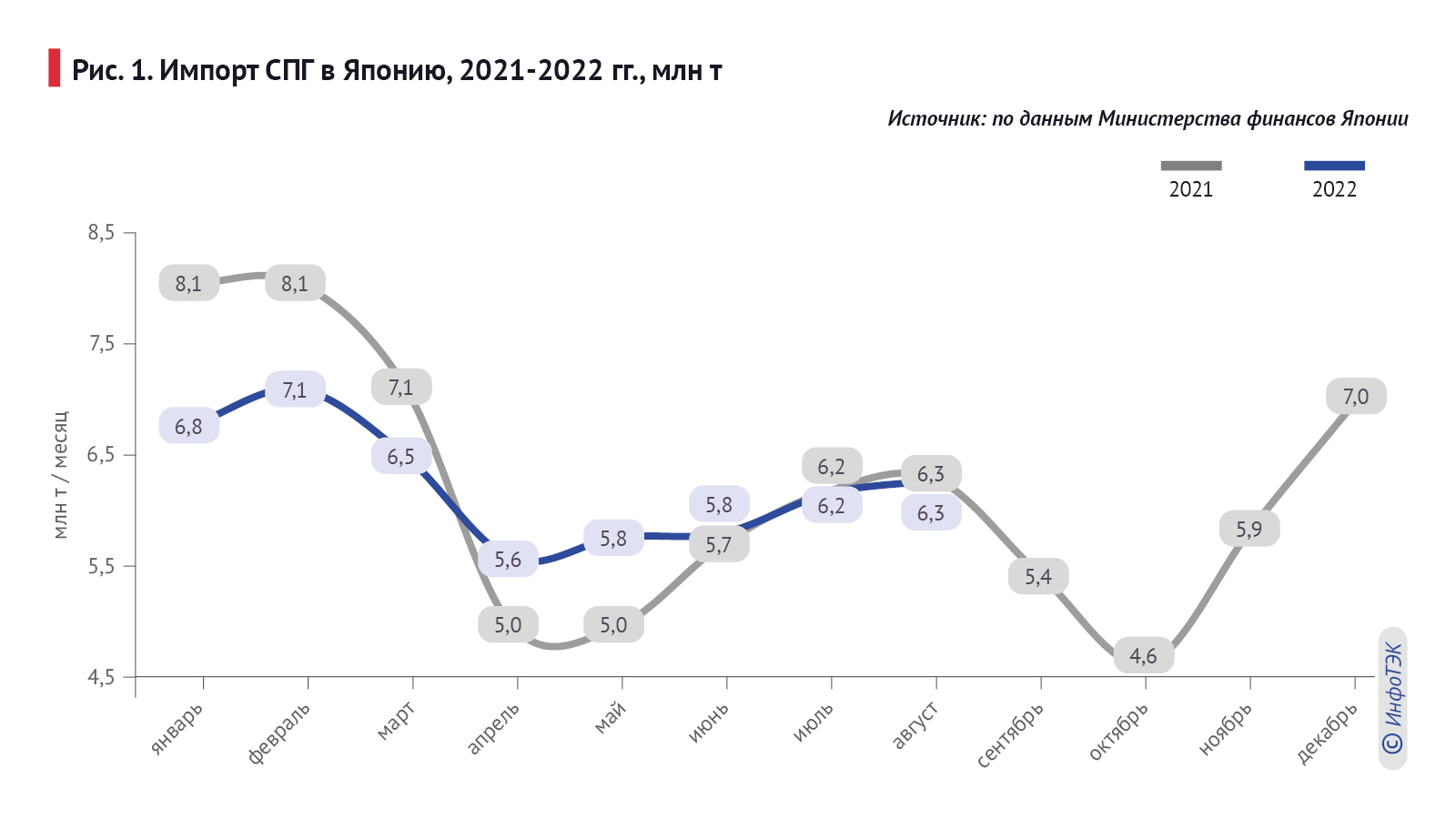

Сам спрос на СПГ вступил в Японии, по всей видимости, в период поступательного, хотя и медленного, снижения (см. рис. 1). Основным драйвером этого процесса будет частичное возобновление работы атомной генерации. Однако ожидаемое сокращение спроса придется преимущественно на период после 2024 года. Пока же на фоне снижения потребления в КНР Япония в 2022 году вернула себе статус крупнейшего импортера СПГ в мире. За январь–август 2022 года она импортировала 50,1 млн т СПГ, что лишь на 1,2 млн т меньше по сравнению с 2021 годом (–2,3% г/г). Вполне вероятно, что в сентябре–декабре 2022 года импорт СПГ будет также близок к значениям 2021 года, и суммарные годовые поставки могут остаться на уровне 72–74 млн т.

Министерство экономики, торговли и промышленности Японии разработало целый комплекс мер на случай возникновения дефицита предложения газа, который включает:

- введение стимулов для ограничения потребления газа со стороны домохозяйств, малого и среднего бизнеса;

- ограничения или даже полный запрет на использование газа крупными промышленными потребителями;

- наделение государственной компании JOGMEC полномочиями по осуществлению закупок СПГ на случай непредвиденных обстоятельств, в случае если частные газовые компании не смогут самостоятельно совершать закупки;

- запуск механизма обмена газом (перераспределения запасов) между энергетическими компаниями.

Проблемы электроэнергетики

Вследствие резкого роста цен на энергоресурсы и экстремальной жары Япония летом 2022 года впервые с 2015 года столкнулась с физическим дефицитом электроэнергии, что заставило правительство призывать население экономить электроэнергию в течение трехмесячного периода. Возникновение дефицита электроэнергии возможно и в зимний период, учитывая низкие прогнозные показатели резерва мощностей. С риском нормирования электроэнергии агломерация Токио уже сталкивалась в марте 2022 года, когда весеннее похолодание совпало с сильным землетрясением, остановившим работу 12 электростанций.

В районах, обслуживаемых компаниями Tokyo Electric Power Co. Holdings и Tohoku Electric Power, включая столичный регион, к январю 2023 года уровень резервов может упасть до 1,5% от объема производства электроэнергии против принятого в стране норматива в 3,0%. В других регионах, включая города Нагоя, Киото и Осака, уровень резервов может составить 1,9%.

Проблемы в электроэнергетике Японии носят хронический характер и накапливались в течение всех 2010-х годов. Основной из них является существенное и почти поступательное сокращение доступной мощности: осенью 2022 года она оказалась уже на 26% меньше, чем в 2010 году, до аварии на АЭС «Фукусима» (см. рис. 2). В основе такого провала – нерешенный вопрос о перезапуске работы большинства АЭС (из 54 реакторов, остановленных в 2011 году, на сегодняшний день возвращено в эксплуатацию только 10) и резкое сокращение доступных мощностей, работающих на нефтепродуктах. Наметилось также сокращение доступной мощности и в газовой генерации. Доступная угольная генерация стабильна, однако включает в себя даже станции полувековой давности, такие как Такасаго (регион Кансай), построенная еще в 1968 году.

Во многом текущие проблемы уходят корнями в либерализацию рынка электроэнергетики, проведенную в 2016 году и направленную на снижение роли региональных монополий. Возросшая с тех пор конкуренция привела к целенаправленному и резкому сокращению резервных мощностей в электроэнергетике, павших жертвой борьбы за снижение издержек, что позволило на время снизить цены для потребителей. Основное сокращение пришлось как раз на мазутную генерацию.

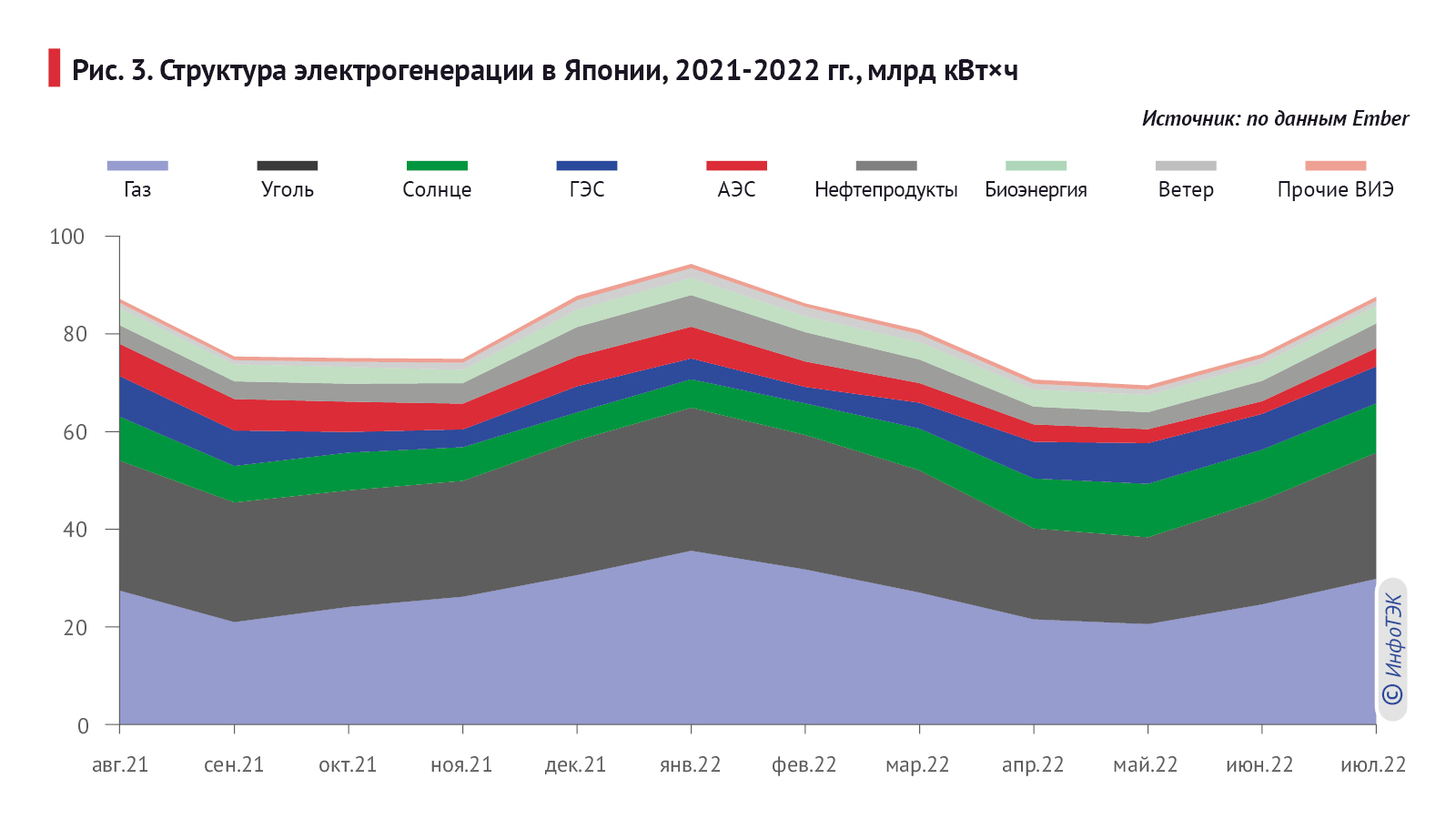

Резкий рост в последние годы установленной мощности ветровой (4,5 ГВт на конец 2021 года) и особенно солнечной (74 ГВт) генерации пока не спасает положение (в 2021 году они обеспечили 10,2% суммарной выработки электроэнергии, по данным ISEP, см. рис. 3).

В качестве основного и быстрого решения правительство предлагает перезапуск девяти (из 33 еще простаивающих) ядерных реакторов, отвечающих новым требованиям безопасности. Семь из девяти энергоблоков уже получили разрешение регулятора на возобновление работы. Серьезным препятствием, однако, остается негативно настроенное общественное мнение: атомная энергетика, несмотря на все усилия правящей Либерально-демократической партии, так и не вернула себе былую популярность среди японцев. Премьер-министр Фумио Кисида рискует обвалить свой рейтинг, и без того сильно пошатнувшийся начиная с июля, двигаясь наперекор общественным настроениям. Не идет на поводу у правительства и Управление по регулированию атомной энергетики, требующее строгого соблюдения всех процедурных сроков проверки готовности АЭС. В этой связи по-прежнему нет уверенности в том, что все девять АЭС будут перезапущены до конца зимы.

Ценовой фактор

В своем июльском обзоре Банк Японии пересмотрел рост индекса потребительских цен (ИПЦ, без учета свежих пищевых продуктов) в 2022 финансовом году до +2,3% против апрельской оценки +1,9%. В 2023 и 2024 финансовых годах Банк Японии ожидает снижения инфляции до +1,4% и +1,3% соответственно (апрельская оценка составляла +1,1%). Несмотря на относительно низкие показатели инфляции в сравнении с другими развитыми странами, по меркам японской экономики она является пугающе высокой, и правительство Японии намерено предпринять дополнительные меры по ее сдерживанию. Детальный план мер должен быть представлен в октябре нынешнего года.

Основные проблемы связаны с высокой инфляцией (в разы выше отмеченных выше показателей) в сегменте продуктов питания, импортируемых товаров первой необходимости и особенно энергоресурсов. Для борьбы с последствиями роста цен 9 сентября правительством было принято решение о выделении адресной финансовой помощи 16 млн домохозяйств с наиболее низкими доходами в размере 50 тыс. иен ($350) на каждое домохозяйство.

Инфляционную проблему усугубляет Банк Японии, продолжающий, вопреки общемировой тенденции, проводить сверхмягкую денежно-кредитную политику, характерную для «абэномики» 2010-х годов. Он удерживает свою краткосрочную процентную ставку по депозитам коммерческих банков на уровне минус 0,1% годовых, а целевую доходность гособлигаций на 10 лет – «около нуля». При этом Банк не исключает дальнейшего смягчения денежно-кредитной политики.

На фоне последовательного ужесточения монетарной политики на других основных рынках и ухудшения торгового баланса Японии из-за резкого роста цен на сырьевые товары такой подход спровоцировал, начиная с марта, быструю девальвацию иены. Это стало дополнительным фактором разгона инфляции в энергетическом секторе.

Чтобы сдержать рост внутренних цен на моторные топлива, в январе 2022 года правительство Японии ввело для нефтяных компаний (ENEOS, Idemitsu Kosan, Cosmo Energy и других) систему субсидий, покрывающих недополученные доходы в случае роста мировых цен на нефть. В качестве черты отсечения используется средняя цена за литр бензина в размере 168 иен. В случае превышения рыночными ценами этого уровня компании получают субсидию в размере до 35 иен за литр. Субсидии продолжат действовать до конца 2022 года, однако в ноябре и декабре планируется их поэтапное сокращение до 30 и 25 иен соответственно. За январь–август 2022 года на выплату субсидий из бюджета было выделено 1,8 трлн иен.

Не менее остро ценовой вопрос стоит и для электроэнергетических компаний. Так, по инициативе правительства Японский банк международного сотрудничества (JBIC) и ряд частных японских банков заключили в октябре кредитное соглашение на покупку СПГ с крупнейшим в стране производителем электроэнергии JERA на сумму до 130 млрд иен (около $900 млн).

Импорт из России стратегически важен

Японский импорт энергоресурсов из России начиная с марта 2022 года носит неустойчивый характер, за исключением СПГ. Наиболее волатилен японский импорт нефти. Так, в июне 2022 года японские компании совсем не закупали нефть из России. Импорт в июле и августе остался на низком уровне. Учитывая, что все поставки осуществляются на основе спотовых торгов, в обозримой перспективе они останутся крайне неустойчивыми.

В марте 2022 года Министерство экономики, торговли и промышленности Японии составило перечень из семи импортируемых из России ресурсов, которые стране будет сложно заменить в краткосрочной перспективе и в отношении которых, соответственно, не следует вводить санкционных ограничений. В их число вошли нефть, СПГ, уголь, палладий, ферросплавы для сталелитейного производства и т. д. Однако в апреле и мае правительство Японии заявило о намерении поэтапно сокращать импорт российских угля и нефти, хотя и не планирует вводить против них регуляторных ограничений.

При этом отказ от санкций на импорт энергоресурсов из России (СПГ, нефть, нефтепродукты, уголь, уран) носит для правительства Японии принципиальный характер, поскольку приоритет отдается интересам национальной энергетической безопасности. Кроме того, Япония по-прежнему настроена сохранять хозяйственное присутствие на острове Сахалин, в том числе чтобы не допустить прихода туда китайских компаний, которые могли бы заместить уходящий японский бизнес (это касается прежде всего проектов «Сахалин-2» и «Сахалин-1»).

В целом полный отказ Японии от импорта российских энергоресурсов, особенно сахалинского СПГ, маловероятен, учитывая наличие долгосрочных контрактов, относительно низкую контрактную стоимость, а также короткое транспортное плечо и безопасность логистики.