Некоторые пессимисты утверждают, что экономические прогнозы существуют для того, чтобы метеорологам не было так стыдно за свои предсказания. Ведь они иногда расплачиваются за свои ошибки карьерой, как это недавно произошло в Венгрии.

Прогнозирование цен на нефть не без основания считается сложной научной задачей. Тем не менее бывают ситуации, когда набор фундаментальных факторов позволяет с определенной вероятностью предположить направление движения котировок.

Спрос растет несмотря на признаки рецессии

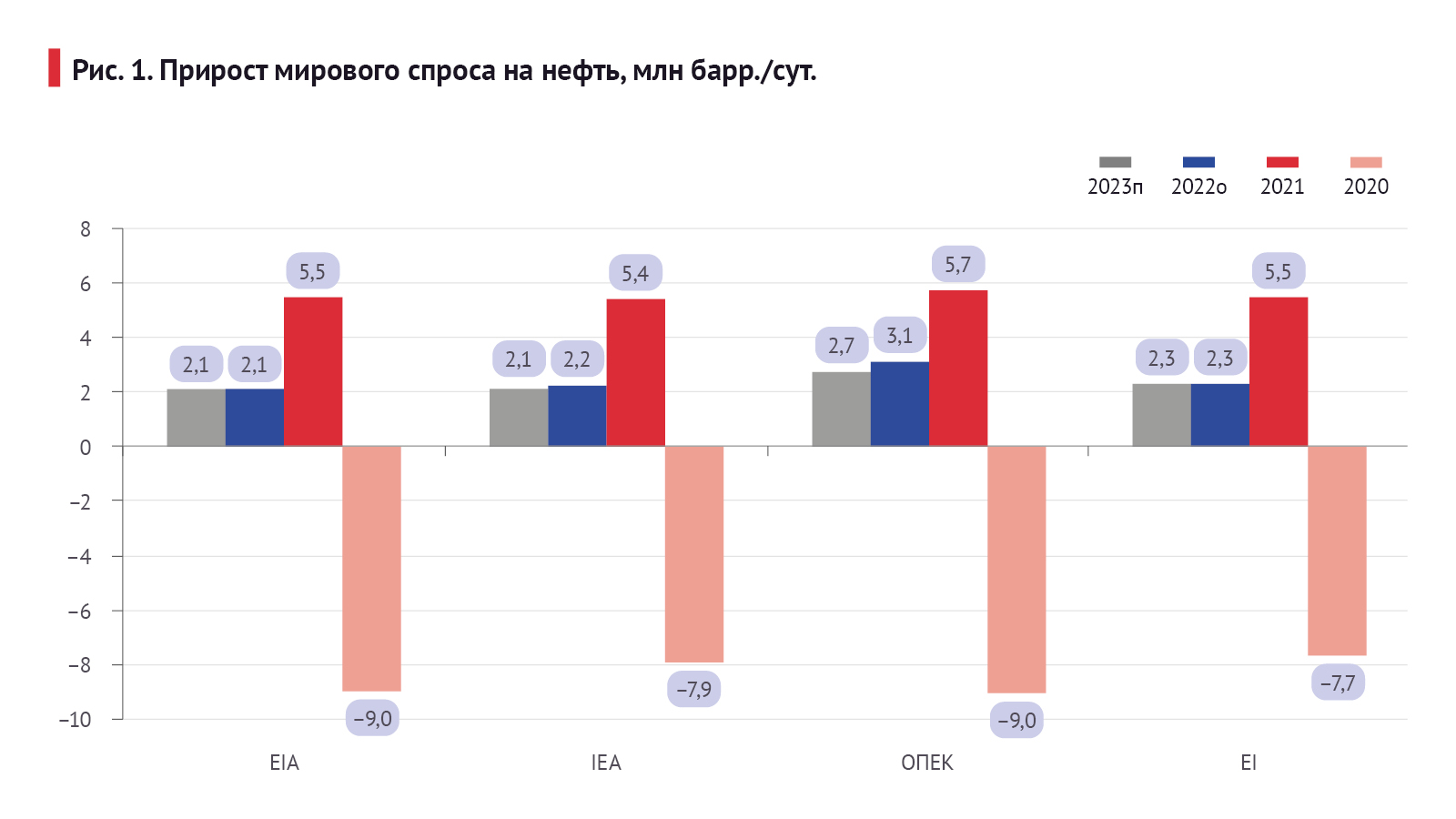

В 2022 году Energy Intelligence (EI) ожидает роста спроса на нефть на 2,3 млн барр/сут. Это чуть выше прогноза Международного энергетического агентства (МЭА) и Управления энергетической информации Министерства энергетики США (EIA), но ниже, чем у безудержных оптимистов из ОПЕК (они знают, что делают).

Такой прогнозируемый прирост можно назвать высоким по сравнению со средним темпом роста мирового рынка нефти за пять доковидных лет ─ 1,1 млн барр/сут. Однако вероятное восстановление мировой экономики после пандемии, особенно сферы авиаперелетов, содержит существенный потенциал роста. Будет ли он реализован в этом году с учетом новой волны штамма омикрон ─ вопрос на миллион долларов.

Несмотря на заложенный в прогнозе оптимизм, Energy Intelligence сетует на слабый спрос из-за все еще высоких цен на бензин, дизельное топливо и особенно на природный газ, который в нефтяном эквиваленте в Европе стоит $410/барр.

Специалисты EI не исключают глобальной экономической рецессии в течение следующих 16 месяцев и прогнозируют на 2023 год аналогичный рост спроса, хотя другие агентства видят небольшое замедление (см. рис. 1).

Угнетают ли замедление мировой экономики и высокие цены на энергоресурсы спрос на нефть? До недавнего времени экономисты считали влияние цен на потребление топлива незначительным. Исследования показывали, что если людям нужно ездить на работу на машине, то они будут это делать, даже если это дорого.

Новая серия исследований опровергла эту точку зрения. Оказалось, что при росте цен на бензин на 10% потребление сокращается примерно на 3%. Водители не только реагировали на повышение цен, меньше ездя, но и водили авто более осторожно, чтобы сэкономить топливо. Вместе с тем эти данные получены для уже высокого уровня цен, и никто из аналитических агентств не прогнозирует сокращение спроса ни в текущем, ни в следующем году. Наоборот, весь сезонный рост спроса сосредоточен в III и IV кварталах, что поддерживает уверенный прогноз спроса на год.

Кто обеспечит мировое предложение?

Предложение в текущем году растет быстрее спроса. Energy Intelligence ожидает его повышения на 4,1 млн барр/сут, что чуть скромнее, чем у других аналитических агентств (МЭА, EIA и ОПЕК).

Такой прирост можно назвать весьма высоким по сравнению с показателем предыдущего года ─ 1,7 млн барр/сут. Это и не удивительно: ведь цены на нефть с того времени выросли более чем на 60%. Рост предложения также обгоняет увеличение спроса (2,3 барр/сут), что должно бы сбалансировать мировой рынок и успокоить рвущиеся вверх цены на энергоносители.

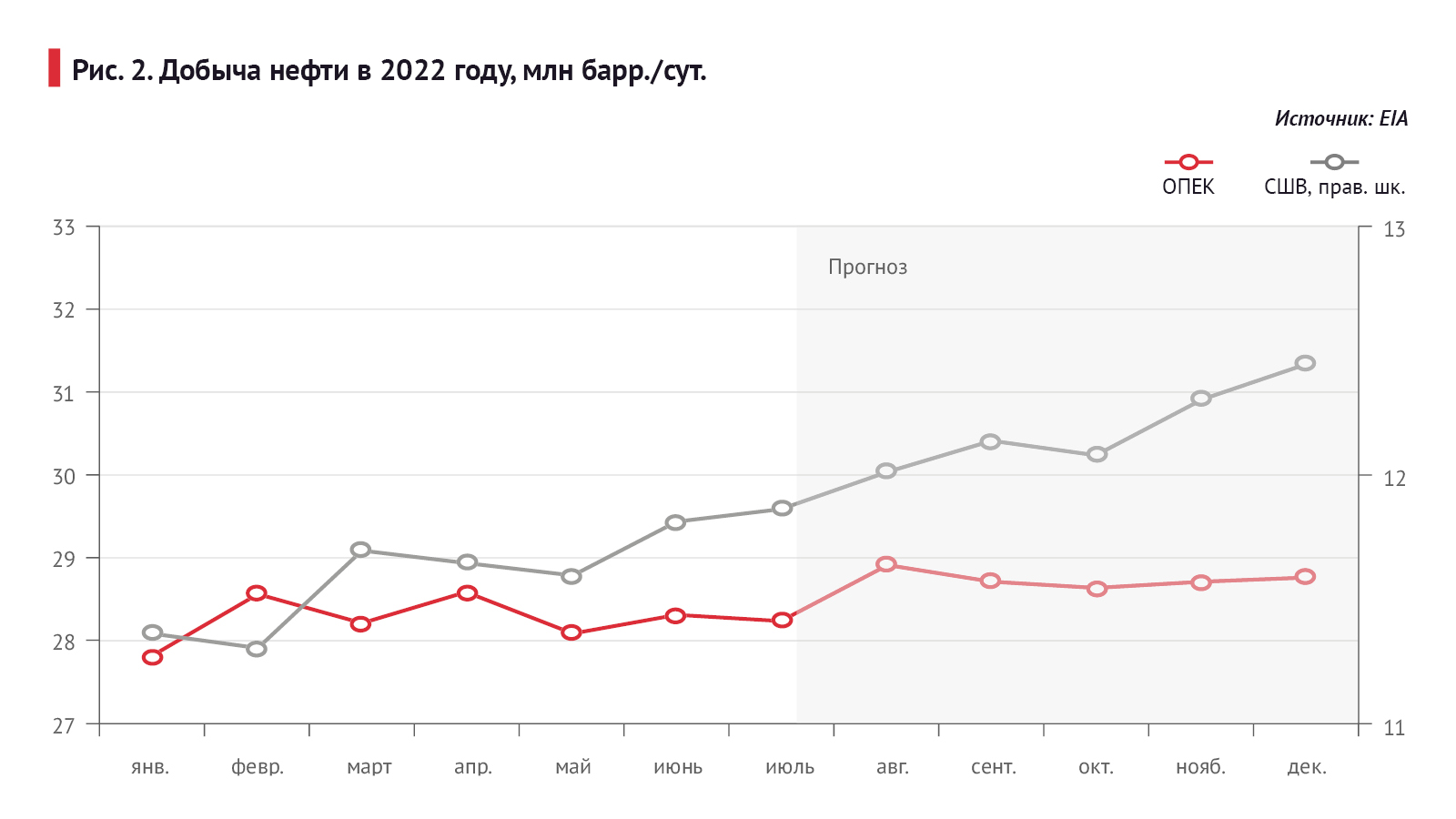

В структуре прироста две основные составляющие – добыча в США и в странах ОПЕК+ (см. рис. 2). В текущем году производство нефти странами ОПЕК серьезно замедлилось. Прирост декабрь к декабрю составит всего 0,9 млн барр/сут, в то время как еще год назад данный показатель составлял 2,6 млн барр/сут.

Неторопливость наращивания добычи и отставание от собственных квот ОПЕК+ (на 2,5 млн барр/сут) можно списать на наслаждение более высокими ценами на нефть. В случае соблюдения квот они были бы на $20/барр. ниже. Возможность увеличить производство теоретически есть − свободные добычные мощности превышают 2 млн барр/сут.

Тактический выигрыш ОПЕК приводит к среднесрочному выигрышу производителей американской сланцевой нефти, которые из-за более высоких цен могут активнее наращивать добычу. В целом страны за пределами ОПЕК увеличат производство на 1,8 млн барр/сут. Помимо США заметный вклад в рост предложения внесут Бразилия, Канада, Эквадор и Китай.

Добыча сланцевой нефти стагнирует

Летнее снижение цен на нефть привело к стагнации буровой активности в США. Количество буровых установок в стране, по данным Baker Hughes, с середины июля находится в диапазоне 599–605 штук, что свидетельствует о прекращении роста инвестиций в новую добычу сланцевой нефти.

Стагнация инвестиций и буровой активности связана со снижением цены на нефть марки WTI со среднемесячного уровня $115/барр. в июне 2022 года до $90/барр. к концу августа. Из-за сокращения объемов бурения не исключено, что через полгода мы увидим спад в добыче нефти в США. Производство нефти на одну буровую установку уже снизилось на 20% от максимума февраля 2021 года (см. рис. 3).

Данные тенденции в нефтяной отрасли США, нежелание или неспособность стран ОПЕК+ соблюсти собственные квоты, а также эмбарго на импорт российской нефти намекают на завышенные ожидания относительно роста предложения в текущем году. В совокупности с сезонным ростом спроса в IV квартале 2022 года недостаток предложения может подтолкнуть цены на нефть к уровням $120/барр. и выше.

К декабрю 2023 года вместо прироста добычи в США на 0,8 млн барр/сут (прогноз МЭА) возможно ее падение на 0,3 млн барр/сут. Это означает, что прогнозируемая МЭА на 2023 год цена нефти марки WTI в $90/барр. занижена примерно на $10/барр. Следовательно, в следующем году можно ожидать цену нефти на уровне $100/барр.