Справимся ли своими силами?

Перспективы развития нефтесервисной отрасли в России

В прошлом году, несмотря на значительные трудности, связанные с уходом ведущих компаний, российский рынок нефтесервисных услуг (OFS, oilfield services) остался одним из самых стабильных в мире. В краткосрочной перспективе кризиса не ожидается. Так, объем проходки бурения к 2030 году в РФ вырастет до 28 млн метров, а число пробуренных скважин увеличится до 16,1 тыс., что на 45% больше показателей 2022 года. В денежном выражении рост рынка бурения составит 25% – до $8,2 млрд.

Однако эта тенденция может привести к ощутимым проблемам. По мере роста доли трудноизвлекаемых запасов (ТрИЗ) в общем объеме добычи нефти будет повышаться и зависимость от высокотехнологичных сервисов, многие из которых сейчас поставляются из «недружественных» стран. Без импортозамещения в этом секторе планы по повышению уровня извлечения нефти, активному вовлечению в разработку ТрИЗ, расширению масштабов разработки новых месторождений, включая шельфовые, могут так и остаться планами.

Два сценария

Согласно базовому сценарию, объем мирового рынка OFS вырастет с $267 млрд в 2022 году до $451 млрд в 2030 году. Тем самым он вплотную приблизится к рекордному показателю 2014 года ($465 млрд). Его рост станет возможен благодаря повышению цен на нефть и увеличению ее добычи. Это, в свою очередь, будет происходить на фоне энергокризиса в Европе и нехватки углеводородов в мире. При этом большую роль в данном процессе будут играть высокие технологии, которые необходимы для бурения на шельфе, работы в сложных геологических условиях, интенсификации притока, заканчивания сложных скважин и т. д.

Российский рынок OFS в рамках базового сценария достигнет $24 млрд к 2030 году (см. рис. 1). Однако в случае сохранения дефицита отечественных технологий и ужесточения режима санкций объем рынка, напротив, немного снизится – до $17,7 млрд (с $17,8 млрд в 2022 году). Такая стагнация приведет к существенному падению добычи нефти к 2030 году – до 20% от текущего уровня.

Рис. 1.

Главным уязвимым местом российского рынка OFS остается консолидация высоких технологий у западных компаний. Часть оборудования (например, роторные управляемые системы, РУС) практически не поставляется. Текущих запасов высокотехнологического оборудования может хватить на два-три года, после чего начнется этап постепенного сокращения парка техники. Риск отсутствия альтернатив для замещения такого оборудования есть в сегментах, на которые приходится суммарно примерно 15% рынка OFS в России.

Технологическая зависимость

В отдельных частях российского рынка OFS наблюдается высокая доля импорта (см. рис. 2). К примеру, в сегменте плавучих буровых установок она составляет 90%, в секторе оборудования для морской добычи и судов обеспечения – 80%, в морской сейсморазведке – 70%.

Российский рынок технологий измерения и исследований во время бурения на 56% представлен компаниями из «недружественных» стран. Качество российских аналогов до сих пор существенно отстает, но все же многие нефтяные компании сотрудничают с отечественными производителями и сервисными компаниями для снижения рисков в будущем и инвестируют в донастройку технологий и локального оборудования.

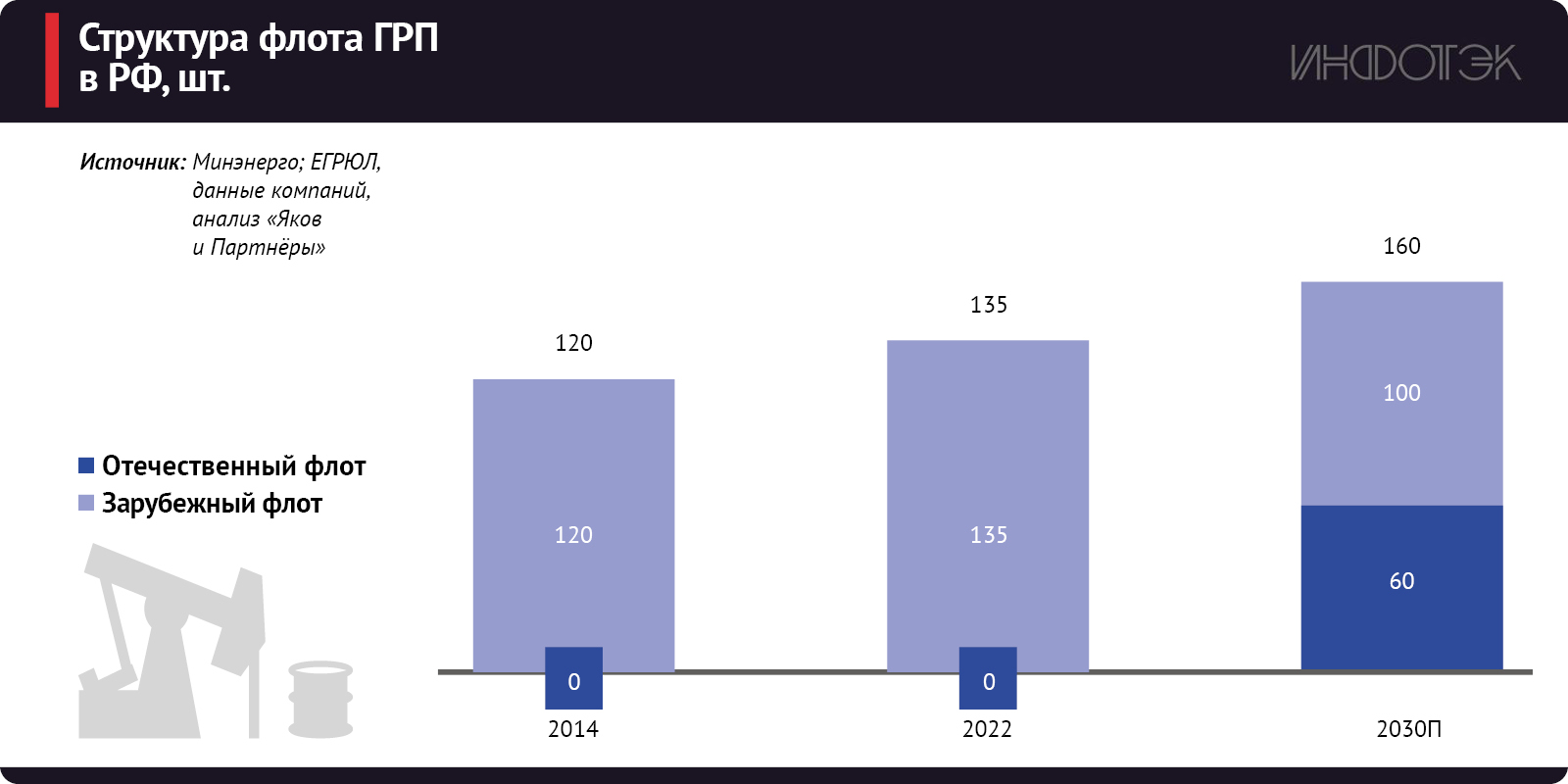

Проблема зависимости от импорта актуальна и для сегмента технологии гидроразрыва пласта (ГРП), которая является наиболее востребованной для поддержания объемов и интенсификации добычи на новых месторождениях. Сегодня 52% данного рынка приходится на компании из «недружественных» стран, а доля отечественного оборудования ГРП составляет менее 1% (см. рис. 3).

Рис. 3.

На 4-й квартал 2023 года, по данным Минпромторга, запланирован запуск серийного российского производства флотов ГРП, который должен ликвидировать дефицит (3–5 флотов в год). Однако следует учитывать выбывающее оборудование, которое может составить дополнительные 3–5 единиц в год. Поэтому России необходимо производить 8–10 флотов в год для достижения отметки в 160–170 к 2030 году (в 2022 году – 135 единиц). Обеспечить такой уровень производительности планируется только к 2027 году.

Для флота ГРП нужно множество зарубежных технологий. К примеру, производство коробки передач остается сложным и низкорентабельным процессом из-за крайне ограниченного заказа, который необходимо консолидировать. Китайские аналоги флота ГРП пока не могут достигнуть эффективности новейших западных образцов.

Преодоление технологической отсталости

Для нивелирования возможных рисков и ускорения развития рынка OFS в России необходимо:

во-первых, утвердить список первоочередных (критически важных) технологий для отечественных нефтесервисных услуг;

во-вторых, согласовать с вертикально интегрированными нефтяными компаниями (ВИНК) целевые объемы спроса, параметры качества технологий и новую модель взаимодействия с российскими подрядчиками;

в-третьих, согласовать с ВИНК, производителями оборудования и нефтесервисами распределение мероприятий в рамках дорожной карты формирования технологий и конкретные меры господдержки по сегментам нефтесервисов.

Некоторые ВИНК уже сейчас начали формировать рынок подрядчиков по сложным нефтесервисам под свои требования. В рамках этого процесса ключевые компетенции развиваются на стороне независимых компаний, а ВИНК предоставляет комфортные условия для разработки и отладки технологий, включая долгосрочное финансирование и заранее согласованный объем заказов.

В целом импортозамещение остро необходимо еще и потому, что на адаптацию технологий из «дружественных» стран на российском рынке OFS уйдет много времени. Более того, поставками из данных государств можно компенсировать лишь некоторые виды высокоточного оборудования. Например, РУСы из Китая не позволяют достигнуть необходимой точности и результативности.

Поэтому сегодня крайне необходимо развивать собственные E2E-технологии (комплексные услуги по управлению цепочками поставок) и создать условия для наращивания отечественной компонентной базы. В случае реализации базового сценария добыча нефти в РФ составит более чем 500 млн т в 2030 году, а доля ТрИЗ в общем объеме добычи вырастет с 22% до 28%.