Устойчивость электроэнергетического рынка к введенным санкциям остается одним из главных феноменов в российской экономике в 2022 году. В августе потребление электроэнергии вновь выросло, на этот раз на 2,8% (г/г), что позволило зафиксировать рост на 2,0% (г/г) по итогам первых восьми месяцев текущего года.

Общие тенденции сектора

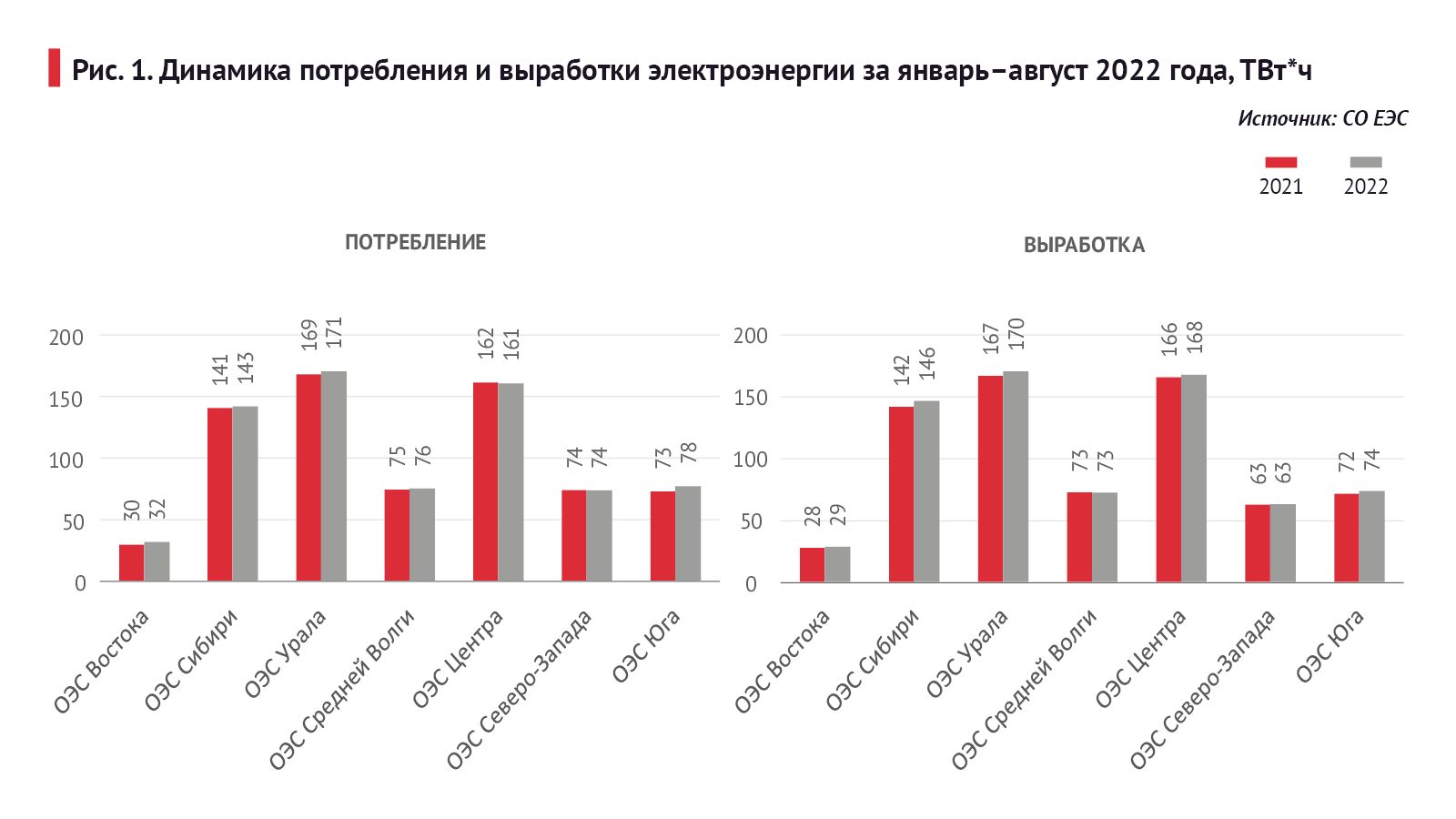

К уже традиционно хорошей динамике объединенных энергетических систем (ОЭС) Востока и Сибири, которые выигрывают за счет переориентации российской экономики на восточное направление, в августе добавилась и ОЭС Юга, где спрос на электроэнергию вырос на 5,6% (г/г) за счет усиления туристического потока. Потребление продолжают поддерживать железнодорожный транспорт, транспортировка нефти и газа в восточном направлении, а также добывающая промышленность. При этом аутсайдерами по итогам января – августа выглядят ОЭС Средней Волги (–0,2% г/г) и Северо-Запада (0,8% г/г), которые сильнее остальных ощутили эффект ухода западных компаний из России и прекращения экспорта электроэнергии в страны ЕС (см. рис. 1).

По выработке особенно выдающиеся результаты после роста экспорта электроэнергии в Китай показывает ОЭС Востока (6,9% г/г за восемь месяцев). На фоне отказа стран ЕС от российской электроэнергии и ее дефицита в КНР поставки в Поднебесную, по словам главы Минэнерго Николая Шульгинова, могут продемонстрировать рост на 20% по итогам 2022 года. Фактическую динамику за прошедшую часть текущего года не представляется возможным оценить по причине того, что «Интер РАО» и ФТС перестали публиковать статистику по экспорту с февраля 2022 года.

По выработке особенно выдающиеся результаты после роста экспорта электроэнергии в Китай показывает ОЭС Востока (6,9% г/г за восемь месяцев). На фоне отказа стран ЕС от российской электроэнергии и ее дефицита в КНР поставки в Поднебесную, по словам главы Минэнерго Николая Шульгинова, могут продемонстрировать рост на 20% по итогам 2022 года. Фактическую динамику за прошедшую часть текущего года не представляется возможным оценить по причине того, что «Интер РАО» и ФТС перестали публиковать статистику по экспорту с февраля 2022 года.

Тем не менее мы по-прежнему считаем, что давление, связанное с падением деловой активности, скажется на годовой динамике энергопотребления в России. Согласно нашей модели, при снижении ВВП РФ на 5% в 2022 году (оценка ЦБ) следует ожидать уменьшения спроса на электроэнергию в пределах 0–2%. Этому будет способствовать прогнозируемое падение ВВП на 7,0% (г/г) в III квартале и на 10% (г/г) в IV квартале 2022 года (оценка ЦБ). Оценку Минэнерго по росту энергопотребления в РФ на 1,5% в нынешнем году мы считаем достижимой только в крайне оптимистичном сценарии.

При этом давление на операционную и инвестиционную активность компаний сектора продолжает расти. За последние несколько месяцев стало известно о проблемах генерирующих и сетевых компаний, связанных с невозможностью реализации инвестиционных проектов, а также технического обслуживания и ремонтов действующего оборудования по причине отказа западных холдингов от сотрудничества и поставок. О подобных кейсах сообщили «Россети» (электрификация Восточного полигона), «Интер РАО» (модернизация Заинской ГРЭС), «РусГидро» (строительство Хабаровской ТЭЦ-4, Якутской ГРЭС-2 и Артемовской ТЭЦ-2) и несколько других компаний.

Наиболее часто проблемы возникают с газовыми турбинами: ситуация в этом сегменте обострилась с уходом Siemens и GE. На таком фоне Наблюдательный совет «Совета рынка» на заседании 19 сентября рассмотрит возможность вывода ТЭС, работающих на иностранных газовых турбинах, в «резерв» с практически полным сохранением платежей за мощность. Согласно предварительному проекту правил, платеж за мощность для окупившихся объектов снизится на 10%, для остальных ТЭС – на 3%. На настоящий момент мощность ТЭС, оборудованных иностранными газовыми турбинами, составляет около 23 ГВт, что соответствует немногим меньше 10% всей установленной мощности ЕЭС России, а годовой платеж за мощность, получаемый этими объектами, равняется 170–180 млрд рублей.

Консолидация на энергорынке

С повышением неопределенности в российской экономике консолидация стала одним из основных трендов в электроэнергетическом секторе. Увеличение M&A-активности в первую очередь было спровоцировано уходом западных инвесторов, но свой отпечаток наложило и ухудшение экономической конъюнктуры. Последний фактор, на наш взгляд, стал определяющим в истории объединения «Россетей» и ФСК ЕЭС.

Мы по-прежнему считаем, что на этом консолидация в электросетевом комплексе не закончится, и после слияния компаний в начале 2023 года рынок будет фиксировать дальнейшее снижение числа территориальных сетевых организаций (ТСО), а также включение в данный процесс межрегиональных распределительных сетевых компаний (МРСК). На таком фоне истории в сетевом комплексе остаются частично спекулятивными, даже несмотря на то, что условия оферты по слиянию ФСК и «Россетей» уже известны: на сектор будет сильно давить неопределенность касательно дивидендных перспектив будущего единого холдинга и периметра включения МРСК. Окончательные решения по реорганизации должны быть одобрены в середине сентября текущего года в ходе внеочередных общих собраний акционеров компаний.

Что же касается генерирующих компаний, то процесс продажи бизнеса Enel и Fortum застопорился на фоне указа Президента РФ № 520 от 5 августа, который запретил иностранным инвесторам уходить с российского рынка до 31 декабря 2022 года (за исключением случаев, когда получено специальное разрешение Президента РФ). 5 сентября такое разрешение впервые получил «Новатэк». А председатель правления Fortum Вели-Матти Рейниккала сообщил, что компания будет стремиться получить аналогичное разрешение, поскольку переговоры о продаже активов компании (доля в ТГК-1, «Юнипро» и объекты ВИЭ) зашли достаточно далеко. На данные активы, по словам Рейниккалы, есть несколько претендентов. Но мы считаем, что основными из них являются ООО «Газпром энергохолдинг» и «Интер РАО», и с высокой вероятностью бизнес будет продаваться покупателям «частями». В случае если «Интер РАО» удастся приобрести «Юнипро», кейс компании становится одним из самых интересных вариантов на российском энергорынке на долгосрочном горизонте. В условиях снижения экспорта в ЕС «Юнипро» может стать новой точкой роста для «Интер РАО». Кроме того, расположение крупной Березовской ГРЭС (2,4 ГВт) в Красноярском крае даст преимущество в рамках упомянутой выше переориентации экономики РФ на восток, а также возможных перспектив расширения 2-й ценовой зоны (ЦЗ) оптового энергорынка на восток за счет Дальневосточного федерального округа.

К слову, расширение 2-й ценовой зоны, о возможности которого на ВЭФ-2022 заявил Николай Шульгинов, снова стоит рассматривать в контексте консолидации. Однако ее эффект в случае реализации инициативы будет противоречивым. Ценообразование может стать более эффективным за счет постепенного отказа от «дальневосточных» надбавок, но одновременно с этим объекты ДФО наверняка начнут включаться в договоры поставки мощности (ДПМ).

Председатель правления СО ЕЭС Федор Опадчий при этом заявил, что доля старого оборудования ТЭС, введенного более 30 лет назад, в ОЭС Востока на 10% выше, чем в среднем по стране. С учетом этого, от подобных инициатив выигрывает «РусГидро», которая является единственным крупным генератором в ДФО и в результате получит доступ к нерыночным надбавкам 2-й ЦЗ. Мы подчеркиваем, что, несмотря на заявления о готовности включения ДФО во 2-ю ценовую зону, для полноценной интеграции необходимо завершение строительства транзитных линий из Сибири на Дальний Восток, которое «Россети» планируют завершить до 2028 года.

Дивидендные перспективы сектора

В 2022 году наилучшую динамику на фондовом рынке, за редким исключением, показывают компании, которые выплатили дивиденды за 2021 год. Электроэнергетика традиционно считается защитным и дивидендным сектором, и в условиях повышения нестабильности в экономике РФ многие инвесторы обратились к доходным представителям отрасли (см. рис. 2). С учетом относительной устойчивости энергопотребления за первые восемь месяцев такую ставку можно назвать умеренно оправданной.

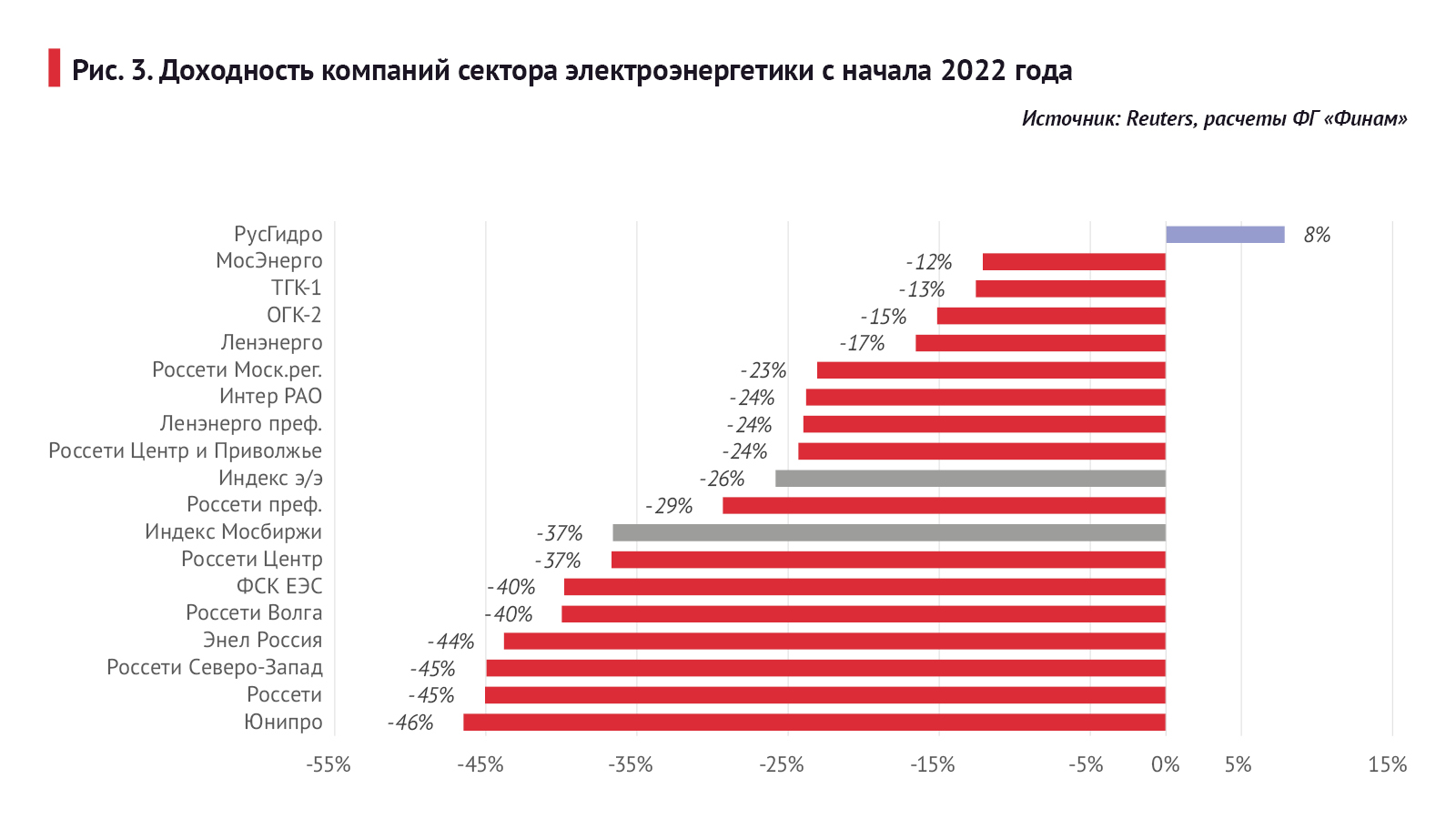

Промежуточных дивидендов от представителей сектора мы не ожидаем с учетом операционных проблем, с которыми сталкиваются компании (см. рис. 3). Более того, под давлением могут оказаться и дивиденды за 2022 год: о подобном сценарии уже упомянул менеджмент «РусГидро», который заявил, что приоритетом для компании является сохранение ликвидности. Покупка «дочек» «Россетей» под дивиденды будет сопряжена с рисками вероятной консолидации, будущие новости по которой могут сильно снизить котировки наиболее доходных филиалов.