В 2023 году в России в эксплуатацию будет введено сразу несколько терминалов для экспорта сжиженных углеводородных газов (СУГ), расположенных на Дальнем Востоке. Готова ли отрасль к такому «развороту на Восток» и кто обеспечит загрузку новой инфраструктуры?

СУГ почти вне политики

Евросоюз до сих пор не ввел санкции против российских СУГ, хотя Европа является основным рынком сбыта для отечественных производителей. В 2022 году на ЕС пришлось около 70% экспорта, несмотря на прекращение поставок в Германию, Нидерланды и Финляндию. Традиционно главным покупателем остается Польша (около половины экспорта РФ), а из Северо-Западной Европы российские СУГи в прошлом году были перенаправлены в страны Балтии. То есть Польша и страны Прибалтики отлично совмещают публичную антироссийскую риторику и лоббирование собственных экономических интересов в Еврокомиссии, не спеша отказываться от поставок из России.

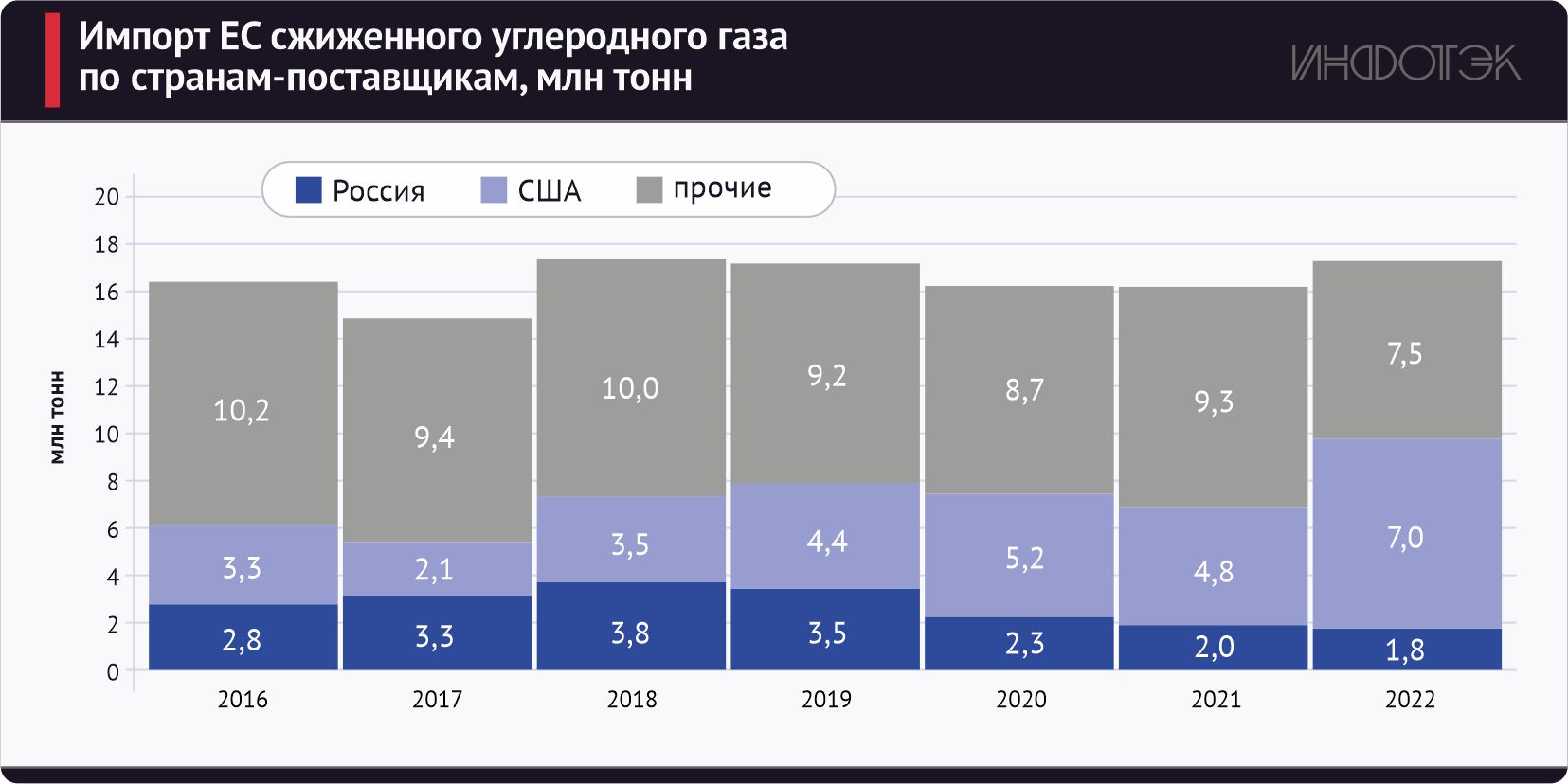

Впрочем, в масштабе Евросоюза возможное введение соответствующего эмбарго не вызовет экономического потрясения, поскольку США с 2019 года активно наращивали поставки углеводородных газов в Европу. Воспользовавшись дефицитом энергоресурсов в регионе, Штаты увеличили поставки СУГ в ЕС в 2022 году на 63%, до 7,9 млн т (46% от всего импорта СУГ странами ЕС, см. рис. 1).

Рис. 1.

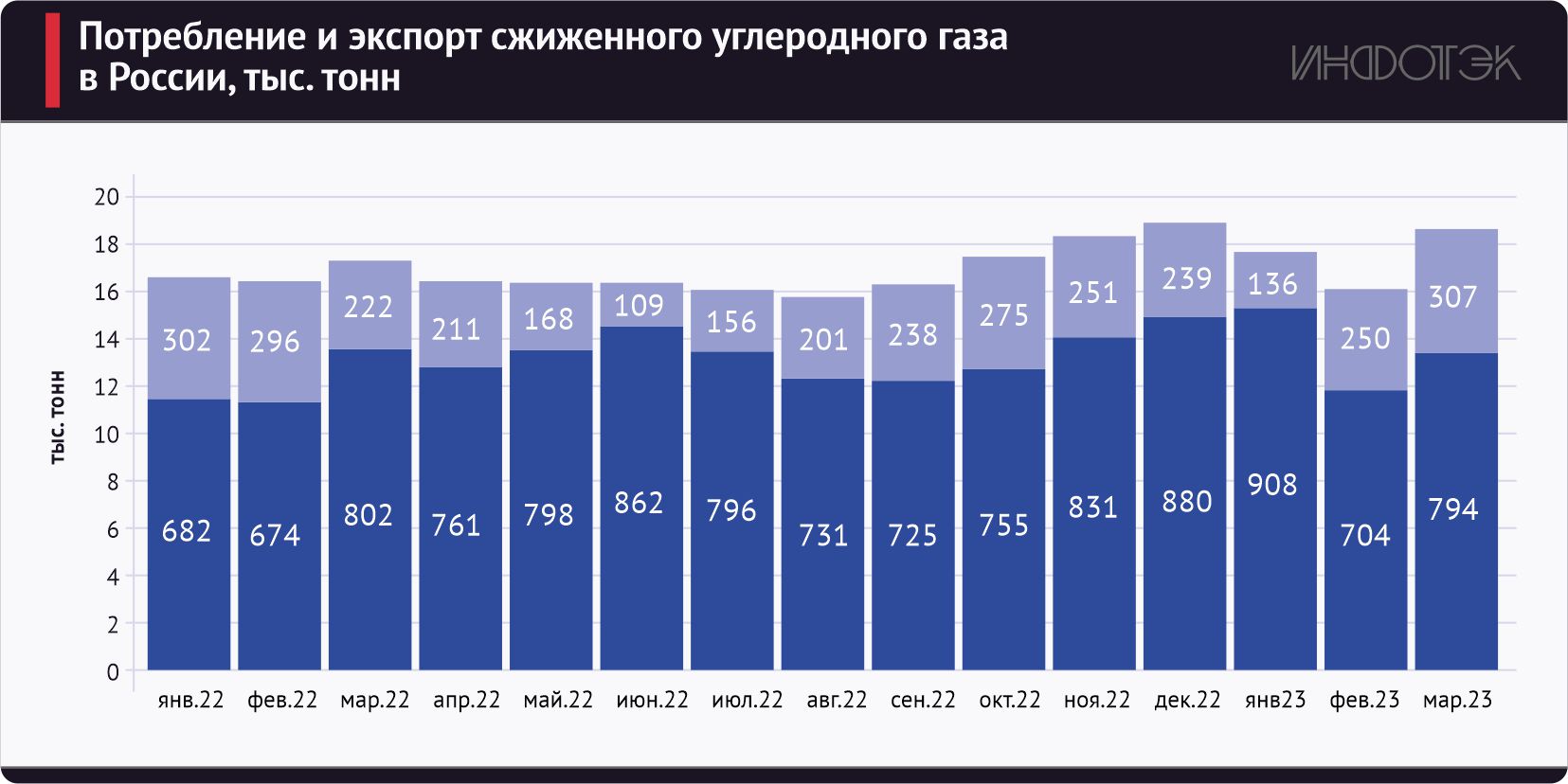

При этом экспортные рынки перераспределяются между отдельными российскими производителями, что неочевидно на первый взгляд. В 2022 году товарное производство СУГ в стране выросло на 2,4% г/г, до 12,1 млн т, экспорт снизился на 21% г/г, до 2,67 млн т. Картина кажется понятной: экспорт упал из-за закрытия Украины (24% поставок за рубеж в 2021 году), а рекордно низкие цены на пропан-бутан на внутреннем рынке поддерживают спрос в России (см. рис. 2). В прошлом году у всех российских экспортеров возникли одинаковые проблемы: сложности с расчетами в долларах и евро, снижение спроса в Северо-Западной Европе, а также резкое удорожание логистики. Но способы решения данных задач коренным образом отличаются, что фактически перевернуло расстановку сил на рынке.

Рис. 2.

Стратегии компаний

Далеко не всех российских производителей западные ограничения обошли стороной. В апреле 2022 года Польша ввела санкции против «Новатэка» и его «дочки» (Novatek Green Energy Sp. z o. o.), заморозила их активы и потребовала передать газовую инфраструктуру местным компаниям. Однако против «Сибура», главного поставщика СУГ в Польшу, не было введено никаких санкций, несмотря на аффилированность акционеров и тесное сотрудничество двух компаний. Не повезло и «Роснефти», основной экспорт СУГ которой шел на/через Украину: компания в феврале 2022 года одномоментно лишилась основного рынка сбыта. «Газпром экспорт» остановил поставки в Польшу – вероятно, по репутационным или политическим причинам.

«Сибур» стремится сохранить позиции на рынке Польши и Прибалтики, несмотря на негативно настроенную общественность с обеих сторон. Дело не только в оставшихся контрактах и «привычке», но и в терминале по перевалке СУГ в Усть-Луге («Портэнерго»), оператором и единственным пользователем которого является «Сибур». Соответственно, для компании экономически целесообразно перенаправлять поставки в страны Балтии, а не в СНГ и АТР. Государственные «Роснефть» и «Газпром» были вынуждены искать альтернативные рынки сбыта вместо недружественных стран, переориентировав свои поставки с Украины и Прибалтики на Афганистан, Киргизию и Таджикистан. В то же время Китай, на который аналитики возлагали большие надежды в начале 2022 года, не показал взрывного роста импорта. Как результат, пока в выигрыше мелкие трейдеры и производители, которые устремились на премиальный рынок Европы вместо крупных игроков.

Теперь о плюсах. Быстрое изменение географии поставок СУГ позволило российским производителям нивелировать давление конкурентов из недружественных стран. Государства СНГ, АТР и Центральной Азии выбирают поставщиков исходя из лучшего ценового предложения, а не политических соображений. С одной стороны, Россия может предоставлять дисконт новым странам-партнерам, не готовым платить рыночную цену за СУГ. С другой стороны, меньшая конкуренция в этих регионах позволяет развивать бизнес в Азии, где спрос на энергоресурсы будет расти опережающими темпами. А возможным это станет благодаря своевременному строительству терминалов по перевалке СУГ на Дальнем Востоке.

Газуем на Восток

В нынешнем году должны быть закончены сразу два новых терминала: транспортно-перегрузочный комплекс (ТПК) по перевалке СУГ в порту Советская Гавань компании «Ремсталь» мощностью 1 млн т и терминал в порту Ванино, принадлежащий компании «Прайм», мощностью 0,75 млн т (на втором этапе – 2 млн т). Также в 2021 году прошел экологическую экспертизу терминал для перевалки СУГ в районе бухты Перевозной, Приморского края, компании «Восток LPG», мощностью 1 млн т.

То, что сразу несколько терминалов СУГ на Дальнем Востоке находятся в завершающей стадии строительства, – лишь стечение обстоятельств, но никак не результат дара предвидения бизнесменов. Все проекты многократно переносились из-за сложностей с обеспечением поставок, бюрократических препон и даже протестов экологов (в случае терминала в бухте Перевозной, где обитают краснокнижные животные).

Тем не менее в 2023 году новые экспортные мощности будут весьма кстати компаниям, которые лишились европейского рынка сбыта и вынуждены тратить дополнительные средства на железнодорожную логистику. Таким образом, Иркутская нефтяная компания, строящая новый Усть-Кутский ГПЗ, и «Газпром экспорт» с его Амурским ГПЗ смогут перенаправить СУГ в страны АТР, ранее недоступные из-за дорогой логистики. В то же время частные компании – «Лукойл», «Сибур» и мелкие трейдеры – сохранят присутствие на рынках Европы. В результате нас ждет строгое разделение рынка на Восток и Запад, а также экспортных территорий между крупнейшими производителями.