За последний год российский нефтяной сектор столкнулся с самыми серьезными за последние 30 лет вызовами на внешних рынках. Нефтяным компаниям пришлось искать новые рынки вне Европы, менять логистику и схемы расчетов за нефть и нефтепродукты, закупать танкеры и налаживать параллельный импорт необходимых материалов и оборудования. Одной из ключевых задач стало обеспечение стабильной транспортировки сырья на новые рынки – в Китай и Индию. До этого в КНР поставлялась в основном смесь ВСТО из Козьмино и другие сорта нефти, добываемой на Дальнем Востоке, а на Индию приходилось менее 1% российского нефтяного экспорта. Введенные странами ЕС и США ограничения привели к тому, что сейчас свыше 90% всего российского экспорта приходится на Индию и Китай.

Новая нормальность

Перенаправление поставок на новые рынки и перестройка логистики привели к коренным изменениям в сфере фрахта. Два года назад этот рынок был понятен и прозрачен и для экспортеров, и для регулятора. Нефть отгружалась в портах Балтики и Новороссийске и через три-четыре дня оказывалась в европейских портах. Стоимость транспортировки колебалась в пределах $2–3 за баррель, перевозки осуществлялись в основном европейскими компаниями, а ставки фрахта котировались западными агентствами.

Год назад ситуация полностью изменилась: многие западные судоходные компании ушли с российского рынка, транспортировка на новые рынки требовала больше времени (путь из Новороссийска в порты Западной Индии занимает 20–25 дней против 5–6 дней в итальянскую Аугусту), а ценовых индикаторов, которые позволяли бы участникам рынка ориентироваться в изменившихся условиях, попросту не было.

Сейчас российский рынок оказался в состоянии «новой нормальности»: в последние полгода объемы экспорта и структура поставок нефти остаются сравнительно стабильными, предложение танкеров выросло. Но есть ли у этого рынка сейчас ценовые индикаторы, которым доверяли бы и участники, и регулятор?

Российский рынок фрахта

Как сейчас устроен российский рынок фрахта танкеров для перевозок сырой нефти? Предложение можно условно разделить на три сегмента: российские компании («Совкомфлот», «Роснефтефлот», «Газпромнефть Шиппинг» и др.), западные компании и так называемый «теневой флот», состоящий из недавно купленных танкеров, а также судов, ранее участвовавших в перевозках нефти из Ирана, Венесуэлы, Северной Африки. Сейчас на западные компании, доминировавшие в перевозках российской нефти до 2022 года, приходится лишь 28% рынка. Эти компании продолжают общаться с западными судовыми брокерами и рассказывать о своих сделках. Поэтому ставки фрахта, рассчитываемые западными судовыми брокерами, сейчас отражают ситуацию лишь для небольшой части рынка.

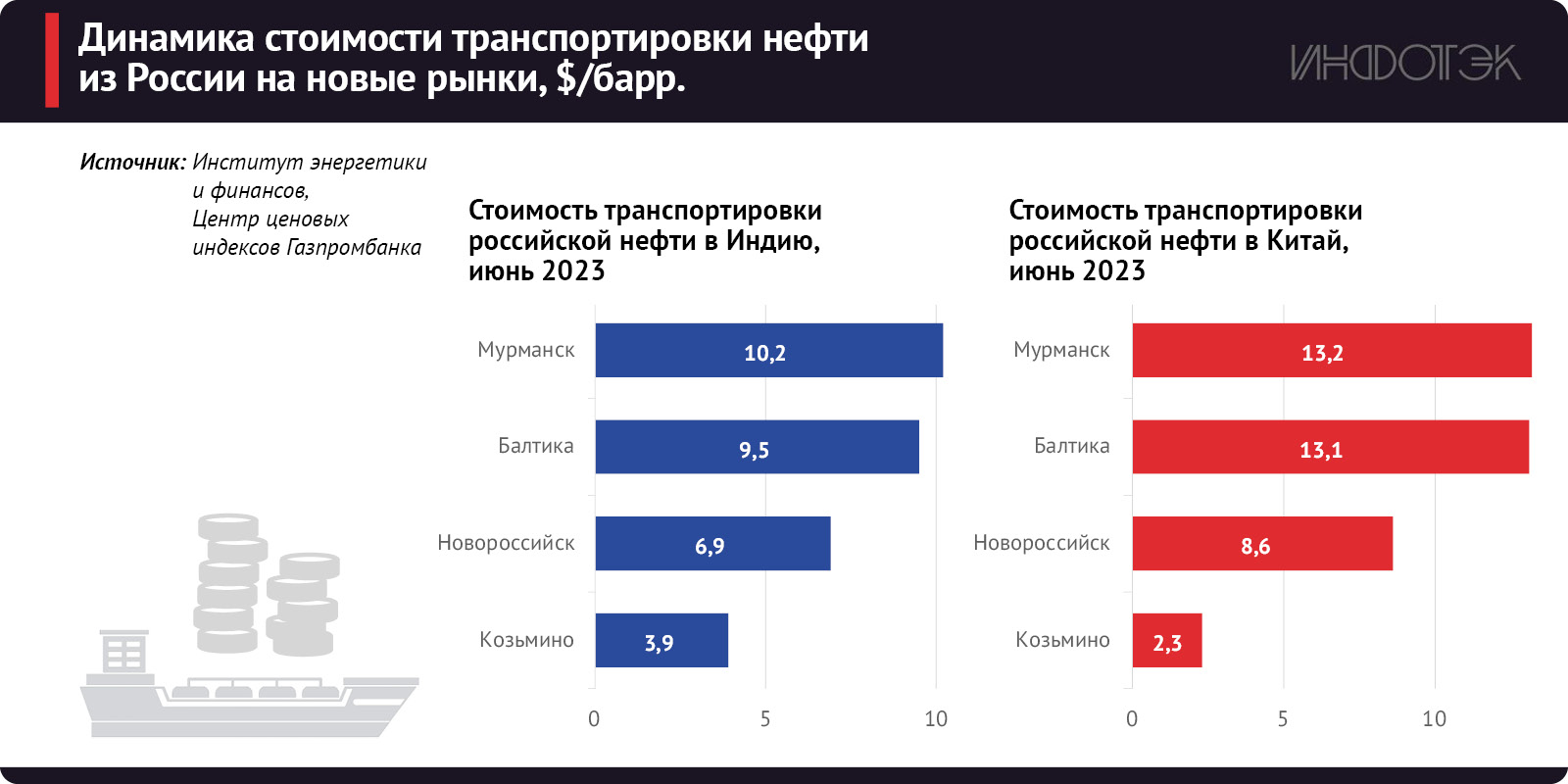

Что же происходит с рынком в целом? Для того чтобы получить ответ на этот вопрос, Институт энергетики и финансов в рамках проекта Центра ценовых индексов Газпромбанка в январе 2023 года начал оценивать стоимость фрахта для российских нефтяных грузов. Оценки основаны на опросе российских судоходных компаний и трейдеров. Сейчас мы каждую неделю рассчитываем стоимость транспортировки российской нефти по наиболее востребованным маршрутам из портов Балтики, Новороссийска и Козьмино. Полгода – совсем небольшой срок, но за это время и мы, и рынок увидели немало (см. рисунок).

В начале года стоимость транспортировки нефти из портов Балтики в Северный Китай превышала $18/барр. ($130/т), отдельные спотовые сделки проходили по $26–27/барр. Уникальный случай не только в российской, но и в мировой практике – фрахт превышал половину стоимости нефти на FOB. Резкий рост ставок фрахта был связан с введенным странами ЕС в декабре 2022 года эмбарго на импорт нефти из России и «потолком цен», из-за которого предложение танкеров сократилось, а «санкционные премии» – выросли. Однако, как и в 2022 году, рынок быстро адаптировался к новым условиям: уже в марте ставки начали снижаться. Сейчас стоимость транспортировки российской нефти в Западную Индию из Новороссийска составляет $6,8–7/барр., из портов Балтики – $9,5–10/барр. Июнь стал первым в 2023 году месяцем, когда ставки фрахта даже на сверхдальних направлениях оказались ниже психологически важного уровня в $13,5/барр. ($100/т): из Балтики в Северный Китай – $13,2/барр., или $96/т. Конечно, говорить о «низких» ставках сейчас сложно, пока что российский рынок вернулся к уровням сентября–октября прошлого года.

Ниже ставки фрахта, меньше дисконт

Что будет дальше? Мы ожидаем, что стоимость фрахта продолжит снижаться, и уже осенью транспортировка нефти из Новороссийска в Западную Индию может стоить $6/барр. Наш оптимизм связан с высоким предложением танкеров и со стабильным спросом на российскую Urals на новых рынках. В начале 2022 года почти никто не ожидал, что индийские НПЗ смогут быстро перестроиться на переработку Urals, отличающуюся по составу от сырья из Ирака и Саудовской Аравии. Однако сейчас доля российской нефти в индийском импорте превышает 45%, в ресурсах НПЗ в целом – 35%, а по отдельным заводам она выше 80%.

Российскую нефть активно покупают не только частные, но и крупнейшие государственные нефтяные компании: во время ПМЭФ глава государственной Indian Oil Corp., крупнейшей нефтеперерабатывающей компании Индии, заявил о планах увеличить импорт из России до 30% от объемов переработки на НПЗ группы. Наличие таких крупных игроков также приводит к снижению стоимости фрахта.

В долгосрочной перспективе устойчивость рынка зависит от развитости физической и коммерческой инфраструктуры – России нужен собственный большой танкерный флот (по примеру Китая, Ирана, других стран), собственные ценовые агентства, собственный страховой клуб. Это позволит избежать ценовых «качелей», когда уход одного крупного иностранного игрока на недели, а иногда и на месяцы дестабилизирует рынок. Первые шаги в этом направлении уже сделаны – «теневой флот» уже обеспечивает достаточное предложение, а принимаемые Правительством меры по финансированию строительства новых танкеров создают задел для увеличения флота в будущем. Коммерческая инфраструктура пока формируется во многом «стихийно», на рынке уже есть много игроков. Стоимость фрахта рассчитывают и ценовые агентства, включая Центр ценовых индексов, и многие крупные судовые брокеры. И от того, насколько этот процесс будет успешным, будут ли готовы участники рынка и регуляторы к диалогу, во многом зависит развитие рынка перевозок в ближайшие несколько лет.